De AMM a CLOB: La carrera de 7 billones de dólares para trasladar Nasdaq a la blockchain

De AMM a CLOB: Nasdaq llega a la cadena en la carrera de los 7 billones de dólares

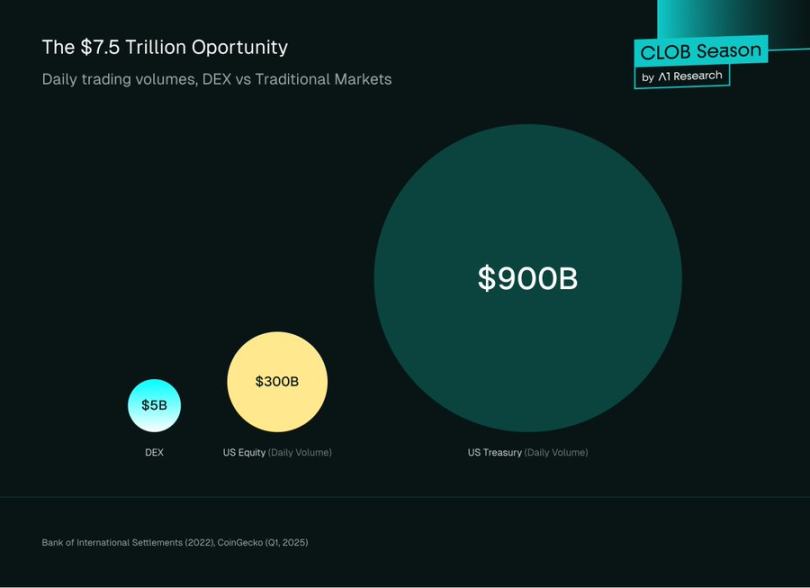

Según el informe de 2022 del Banco de Pagos Internacionales, los mercados bursátiles mundiales liquidan más de 7,5 billones de dólares de volumen negociado cada día. El sector cripto supone menos del 2 % de esa cifra, y en el primer trimestre de 2025, el volumen medio diario cripto descendió hasta 1,46 mil millones de dólares. Las DEX spot apenas mueven unos 500 millones diarios—una minucia en el panorama financiero global.

Si las finanzas avanzan hacia la cadena, la pregunta clave no es el cuándo, sino si la infraestructura está preparada. Piensa en la escala: las acciones estadounidenses se negocian por unos 300 mil millones diarios, y los bonos del Tesoro superan los 900 mil millones. Desde hace décadas, los profesionales han fundamentado sus estrategias y operaciones en un único estándar: el Central Limit Order Book (CLOB).

Ahora, compara esto con DeFi. DeFi pide a las instituciones abandonar ese marco y operar frente a Automated Market Makers (AMM), es decir, curvas matemáticas y no libros de órdenes. Para gestoras de miles de millones, esto es poco eficiente y ajeno a su experiencia.

¿El resultado? La mayor parte del capital que entra en cripto permanece en exchanges centralizados como Binance y Coinbase, cuyo modelo replica la infraestructura de las finanzas tradicionales. Los mercados abiertos y autocustodiados de DeFi resultan atractivos, pero su operativa actual dista mucho de Wall Street.

La buena noticia es que el panorama está cambiando. Los CLOB en cadena demuestran la madurez de DeFi—la infraestructura blockchain por fin alcanza el nivel de sofisticación de los mercados tradicionales.

Citadel Securities procesa aproximadamente el 35 % del trading minorista cotizado en EE. UU. en su plataforma. Jane Street obtuvo 2,05 mil millones en ingresos netos de negociación en 2024. Ninguna utiliza AMM: ambas confían en los CLOB. Ahora, plataformas como @HyperliquidX procesan hasta 200 000 órdenes por segundo, y la latencia en milisegundos en Ethereum L2 y Solana revela que la infraestructura está lista para manejar 7,5 billones de dólares de volumen diario.

No se trata de reemplazar los AMM. Los AMM siguen siendo esenciales para descubrir precios en la cadena, especialmente en activos de baja liquidez. El reto es construir puentes: llevar Wall Street a la blockchain, permitir que BlackRock negocie acciones y bonos tradicionales directamente en DeFi y convertir las “finanzas descentralizadas” en algo más que un concepto minorista, desbloqueando el verdadero potencial de los componentes programables y composables de DeFi.

Pasar de AMM a CLOB en cadena no es solo una mejora técnica: es el relato del crecimiento de DeFi. Al principio, las limitaciones de blockchain imposibilitaban los libros de órdenes tradicionales. Los AMM ofrecieron una solución elegante: operar frente a curvas, sin esperar contrapartida. Así hicieron viable DeFi. Ahora, con la maduración de la infraestructura y el auge de la demanda institucional, los mercados regresan al modelo escalable del libro de órdenes.

Este artículo explora los mecanismos de ambos sistemas, sus ventajas y limitaciones, y por qué las apps de trading más punteras lideran el regreso de los CLOB. No supone un rechazo a la innovación DeFi, sino una evolución natural hacia sistemas de estándar institucional.

Automated Market Makers: La innovación de DeFi de cero a uno

Ethereum presenta grandes limitaciones: bajo rendimiento (unos 15 transacciones por segundo) y comisiones de gas elevadas y volátiles. Replicar un CLOB tradicional de alta frecuencia requiere constantes acciones de órdenes, algo inviable computacional y económicamente. Los AMM resuelven estos retos de forma brillante.

Los AMM no emparejan compradores y vendedores individualmente. En su lugar, los usuarios operan con pools de liquidez, reservas de activos. Los precios se determinan por algoritmos fijos, no por libros de órdenes.

Constant Product Market Maker (CPMM)

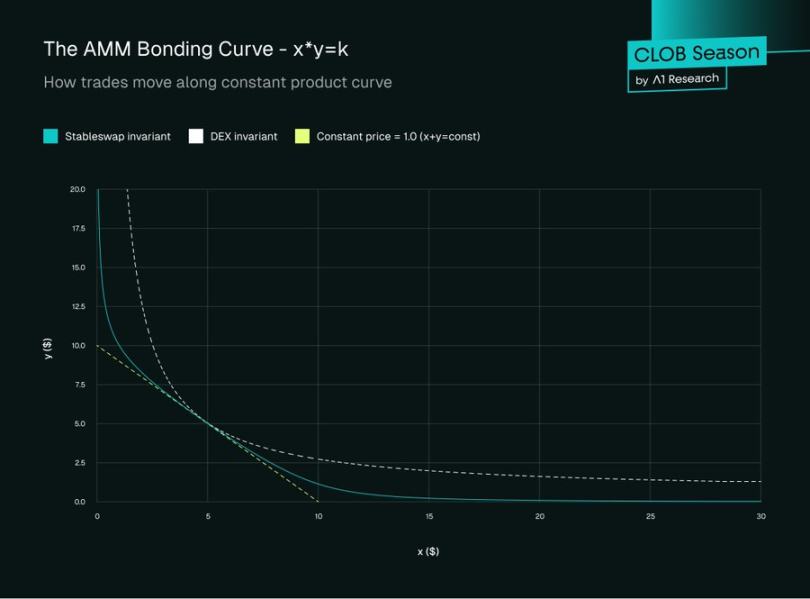

El AMM más común es el Constant Product Market Maker, desarrollado por Uniswap. Se basa en una fórmula simple:

x × y = k

Donde:

- x: cantidad de activo A en el pool

- y: cantidad de activo B en el pool

- k: el producto constante, que no varía por cada operación (sin contar comisiones)

En CPMM, el precio del activo = y / x, es decir, el ratio de las reservas.

Ejemplo de trading

Veamos un caso real para entender cómo funciona el trading CPMM y por qué el slippage es crucial.

Estado inicial del pool

Imagina un pool ETH/USDC:

- x = 1 000 ETH

- y = 4 500 000 USDC

- k = 4 500 000 000

Precio spot antes de operar:

Precio = y / x = 4 500 USDC por ETH

Ejecución de la operación

Escenario: un trader cambia USDC por 10 ETH.

Al retirar 10 ETH, la fórmula dicta:

Nueva cantidad de ETH: 990 ETH

Nueva cantidad de USDC: 4 500 000 000 ÷ 990 = 4 545 454,55 USDC

El trader aporta:

USDC necesario = 4 545 454,55 - 4 500 000 = 45 454,55 USDC

Precio efectivo = 45 454,55 ÷ 10 = 4 545,45 USDC por ETH

El trader paga 4 545,45 USDC por ETH, no el precio spot inicial de 4 500. Eso es el impacto en el precio.

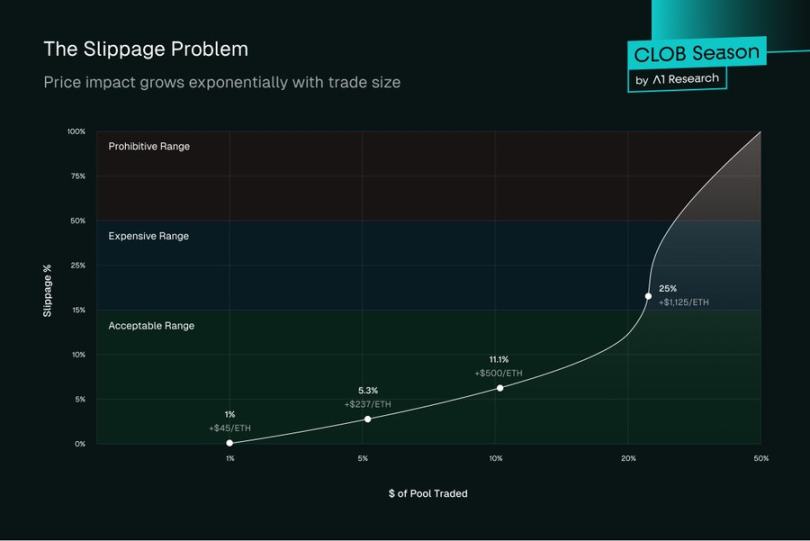

Comprender el slippage

El slippage es la diferencia porcentual entre el precio esperado (spot) y el ejecutado. En este caso:

Slippage = (4 545,45 - 4 500) ÷ 4 500 × 100 % = 1,01 %

Un 1,01 % puede parecer aceptable, pero a medida que crece el tamaño de la operación, los CPMM generan precios exponencialmente peores:

Para 50 ETH:

- Nueva cantidad de ETH: 950

- Nueva cantidad de USDC: 4 736 842,11

- USDC necesario: 236 842,11

- Precio por ETH: 4 736,84

- Slippage: 5,26 %

Para 100 ETH:

- Nueva cantidad de ETH: 900

- Nueva cantidad de USDC: 5 000 000

- USDC necesario: 500 000

- Precio por ETH: 5 000

- Slippage: 11,11 %

Curva de impacto de precio

El tamaño de la operación y el impacto en el precio siguen una curva hiperbólica. Al operar un mayor porcentaje de la liquidez del pool:

- 1 % del pool → ~1 % slippage

- 5 % del pool → ~5,3 % slippage

- 10 % del pool → ~11,1 % slippage

Conceptos clave y retos de los AMM

Proveedores de liquidez: cualquier usuario puede aportar activos (por ejemplo, 1 ETH y 2 000 USDC) para convertirse en LP. A cambio, recibe parte de las comisiones generadas por el pool.

Pérdida impermanente: el riesgo más incomprendido para los LP es que los pools AMM funcionan como mercados aislados. Los precios se fijan por la fórmula, no por fuentes externas. Cuando el precio de un activo cambia—por ejemplo, si ETH se duplica en Coinbase—los arbitrajistas interactúan con el pool hasta que el precio se alinea con el mercado global. Este reequilibrio extrae valor de los LP: terminan con más activos depreciados y menos de los apreciados. La pérdida es “impermanente” si el precio revierte, pero normalmente se traduce en un coste de oportunidad frente a simplemente mantener.

Ineficiencia de capital: en los CPMM, la liquidez se reparte por una curva de precios infinita. La mayoría del capital permanece inactivo: solo se negocia cerca del precio de mercado. En stablecoins como USDC/DAI, aportar liquidez en 0,10 o 10,00 dólares es muy poco eficiente.

Evolución: Liquidez concentrada (Uniswap v3)

Uniswap v3 introdujo la liquidez concentrada. Los LP pueden aportar liquidez solo dentro de rangos de precios elegidos.

Por ejemplo, un LP puede ofrecer liquidez ETH/USDC únicamente de 4 400 a 4 800 dólares. Así, el capital se concentra donde realmente se negocia y se obtienen más comisiones por la misma inversión. Se crean posiciones de liquidez profunda que se asemejan a órdenes limitadas de libro de órdenes, el primer puente entre AMM y CLOB.

Desafíos de la liquidez concentrada:

Pérdida impermanente amplificada

Si el precio sale del rango elegido, las pérdidas se multiplican. Los rangos estrechos generan más comisiones, pero si el precio se desvía, las pérdidas son mayores. Una posición en un rango del 1 % puede perder el 100 % de uno de los activos si el precio se mueve un 1 % en cualquier sentido.

Carga de gestión activa

A diferencia del “configura y olvida” de v2, v3 exige supervisión y reajuste constante. Si ETH pasa de 4 500 a 4 600, una posición centrada en 4 500 queda inactiva y no genera comisiones hasta que se reajuste manualmente, generando una carga operativa relevante.

Complejidad en costes de gas

Las operaciones frecuentes para reajustar y cobrar comisiones conllevan altos gastos de gas. En periodos volátiles, los costes pueden superar los ingresos, especialmente para posiciones pequeñas, lo que supone una barrera para los LP minoristas.

Vulnerabilidad persistente a MEV

Los bots MEV pueden explotar posiciones concentradas: ataques sandwich extraen valor justo antes de grandes operaciones y retiran liquidez inmediatamente después, dejando pérdidas a los LP.

Fracaso en la formación de precios

La fórmula x*y=k, incluso concentrada, no refleja la realidad del mercado. No hay sentimiento, flujo de órdenes ni prioridad precio-tiempo. Cada operación mueve el precio, generando volatilidad artificial.

Fragmentación de liquidez

Si los LP eligen rangos distintos, la liquidez se fragmenta. Un trader puede encontrar liquidez abundante en 4 500 y mala ejecución en 4 550; la calidad varía imprevisiblemente según el precio.

Sin órdenes limitadas nativas

Las posiciones concentradas se parecen a órdenes limitadas, pero no lo son: la liquidez se aporta en ambos sentidos, puede llenarse parcialmente varias veces y no garantiza ejecución a un precio fijo.

Éxito en spot frente a problemas en perpetuos

Los AMM han revolucionado el trading spot (Uniswap ha procesado más de 2 billones), pero no han funcionado en futuros perpetuos. Esto demuestra una verdad clave: cada producto requiere su propia infraestructura.

Los mercados spot son flexibles: los traders intercambian ETH por USDC, aceptan slippage para una ejecución instantánea y liquidan inmediatamente. Los AMM encajan perfectamente—su simplicidad se ajusta al trading spot.

Los perpetuos exigen precios de entrada/salida precisos, tasas de financiación continuas, liquidaciones en tiempo real y control de apalancamiento. @GMX_IO y otros perpetuos AMM lo tienen complicado: los oráculos provocan flujos tóxicos, los traders arbitran las diferencias entre oracle y mercado y los LP asumen riesgos asimétricos. Los perpetuos AMM incluyen stop-loss y órdenes limitadas, pero no tienen la granularidad ni la formación de precios de un libro de órdenes real.

¿La consecuencia? Los profesionales continúan en exchanges centralizados. Uniswap ha quitado cuota spot a Coinbase, pero GMX y sus rivales no han afectado el dominio de Binance en los perpetuos. El volumen en perpetuos triplica o quintuplica el spot y sigue en manos de CeFi.

No es un problema de ejecución, sino de arquitectura. Los perpetuos nacen en mercados que giran en torno a libros de órdenes para descubrir precios y gestionar el riesgo. Forzarlos en AMM es como poner un F1 a rodar con ruedas cuadradas: posible, pero ineficaz.

El mercado está preparado para nuevas soluciones. Hyperliquid y los CLOB en cadena demuestran que los flujos institucionales exigen infraestructura al nivel institucional: no aproximaciones, sino libros de órdenes reales en cadena con rendimiento equiparable al centralizado.

Central Limit Order Book (CLOB): Precisión y eficiencia

El CLOB es la base de las finanzas tradicionales, desde NYSE hasta Coinbase: un sistema transparente y eficiente que empareja compradores y vendedores.

Mecanismo esencial

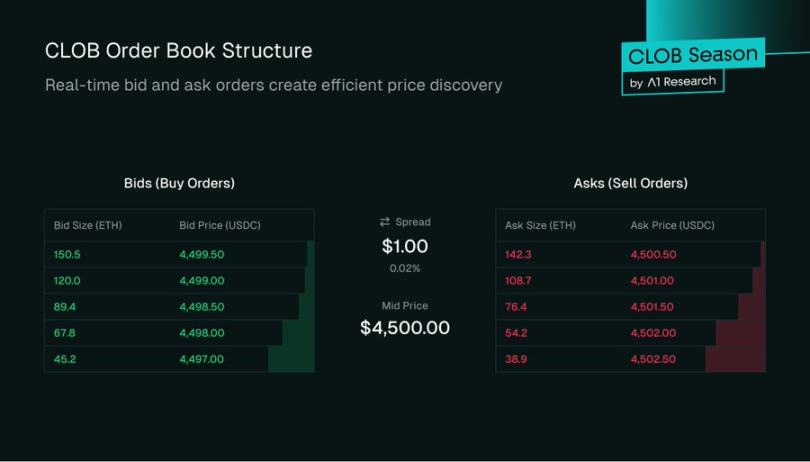

El CLOB mantiene dos listas de órdenes en cada par de activos:

- Lado comprador: órdenes de compra, de mayor a menor precio

- Lado vendedor: órdenes de venta, de menor a mayor precio

La diferencia entre la mejor oferta de compra y la mejor de venta es el spread. La profundidad en cada nivel de precio determina la ejecución: 100 ETH a 4 500 superan a 10 ETH en grandes trades. Cuanta más liquidez, menor slippage.

Tipos de órdenes y motor de matching

Los usuarios operan con:

Órdenes limitadas: compra/venta a un precio concreto o mejor. Una orden limitada de compra de ETH a 4 495 solo se ejecuta si las ventas bajan a 4 495 o menos. Las órdenes no ejecutadas permanecen en el libro y aportan profundidad: así los market makers proveen liquidez.

Órdenes de mercado: compra/venta inmediata al mejor precio disponible. Una orden de mercado “recorre el libro”, consumiendo las ventas más baratas hasta completarse: ejecución garantizada, no precio garantizado.

Órdenes stop: se activan solo cuando el precio alcanza el umbral fijado. Una venta stop en 4 400 se ejecuta si ETH cae a ese nivel, ayudando a limitar el riesgo a la baja.

El motor de matching impone prioridad precio-tiempo: los mejores precios se ejecutan primero; si hay empate, el primero en llegar. Así se asegura la equidad y se evitan saltos de cola, a diferencia de los AMM, donde las grandes operaciones extraen más valor.

Motor de libro de órdenes: Market makers profesionales

Un libro de órdenes solo muestra intenciones hasta que llega la liquidez real. Los AMM se basan en pools pasivos de LP; los CLOB dependen de market makers especializados: firmas de trading o fondos de liquidez profesionales.

La labor de los market makers: estar siempre listos para comprar y vender, publicando órdenes simultáneas de compra y venta—

- Garantizan liquidez: los traders minoristas siempre encuentran contrapartida.

- Reducen spreads: la competencia estrecha el spread, señal de mercado sano y mejores precios para los traders.

El beneficio procede del spread: compras 1 ETH a 1 999,50 dólares, vendes a 2 000 y ganas 0,50 por operación. Beneficio total = spread × volumen.

No está exento de riesgo: los market makers asumen riesgo de inventario. Si ETH cae, sus compras ejecutadas pierden valor. Si acumulas 100 ETH a 4 500 y cae a 4 400, eso supone 10 000 dólares de pérdida no realizada.

Si ETH sube de golpe, tus ventas pueden ejecutarse por debajo del precio de mercado.

Para gestionar el riesgo, los market makers emplean algoritmos, ajustando cotizaciones según volatilidad, volumen e inventario. Se cubren con futuros perpetuos u opciones, buscando neutralidad delta. Es un proceso activo y basado en datos, a diferencia de los LP pasivos de AMM.

Panorama de fondos de liquidez en cadena

Los CLOB en blockchain atraen fondos de liquidez y firmas de trading profesionales de mercados tradicionales y cripto centralizados. Firmas como @wintermutet, @jump y @GSR_io ya son grandes proveedores de liquidez DeFi.

Operan vía API, ejecutando estrategias automatizadas de alta frecuencia. Para atraerles, los CLOB ofrecen:

Reembolsos para makers: modelos de comisiones maker-taker—los takers pagan, los makers reciben pequeños retornos. A gran escala, los reembolsos cuentan.

Liquidity Mining: los protocolos premian a los market makers con tokens de gobernanza por cumplir objetivos de profundidad, spread y alta disponibilidad, impulsando la liquidez inicial del mercado.

Las operaciones en cadena plantean nuevos retos:

- Costes de gas: cada acción de orden es una transacción en cadena y consume gas. Las L2 de bajas comisiones y las L1 de alto rendimiento son esenciales para rentabilidad.

- Latencia y MEV: el tiempo de bloque de blockchain provoca retrasos—por ejemplo, los bloques de Ethereum (~12 s) hacen que las órdenes estén pendientes y no se puedan modificar hasta 12 segundos, frente a los microsegundos de las finanzas tradicionales.

En ese periodo, el mercado puede moverse. Las órdenes son visibles en el mempool antes de confirmarse, exponiéndolas a estrategias MEV como el front-running. Se mitiga dividiendo órdenes, usando mempools privados o ejecución off-chain.

Por qué vuelve el CLOB: impulso tecnológico

El gran desafío de los CLOB en cadena era el cómputo.

L1 de alto rendimiento: cadenas como @solana, @SeiNetwork, @monad, @Aptos y @SuiNetwork nacen para la velocidad y la escala, haciendo realidad los libros de órdenes en cadena. Son cadenas multipropósito. Las L1 dedicadas como Hyperliquid HyperCore se optimizan para trading.

Rollups: los rollups de alto rendimiento como @megaethlabs, @fuel_network y @rise_chain permiten trading en tiempo real en Ethereum por procesamiento paralelo. Las L2 especializadas (por ejemplo, @hibachi_xyz en @celestia, @bulletxyz para Solana) se diseñan para alojar motores de matching.

Estas confían en capas escalables de disponibilidad de datos como @eigen_da y Celestia para el rendimiento, y la tecnología ZK permite CLOB verificables off-chain con seguridad tipo Ethereum.

Proyectos como Hyperliquid, Bullet y @dYdX lideran las DEX basadas en CLOB.

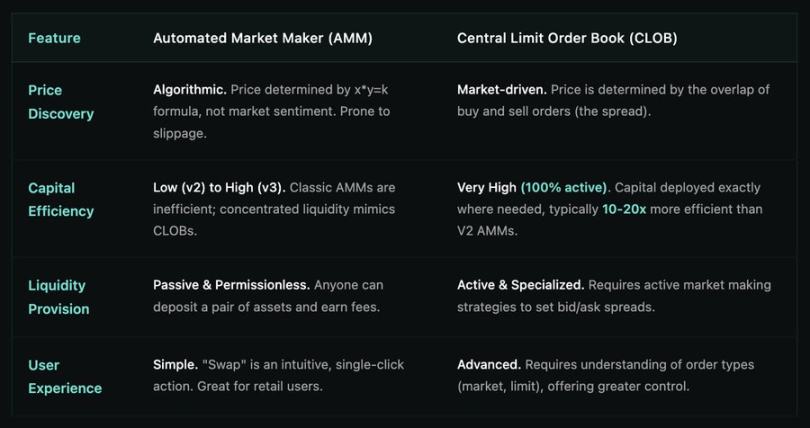

Parte III: AMM vs. CLOB—Comparativa directa

Impacto sobre el usuario

Pasar de AMM a CLOB no es solo un reto técnico: transforma la experiencia del usuario:

Traders minoristas: obtienen mejores precios, menor slippage e interfaces conocidas.

Instituciones: acceden a herramientas de estándar profesional, tipos de orden, gestión de riesgos y liquidez profunda en rails descentralizados.

Protocolos DeFi: desbloquean liquidez composable—el capital se asigna con eficiencia e integra todo el ecosistema.

A medida que las blockchains igualan el rendimiento financiero tradicional, la distancia entre trading centralizado y descentralizado se acorta: los mercados en cadena compiten realmente en la escena financiera global.

Conclusión: DeFi trading entra en una nueva era

Los AMM fueron el salto de cero a uno en DeFi: resolvieron los problemas iniciales cuando las blockchains eran lentas y costosas. Democratizaron la provisión de liquidez y ofrecieron trading en cadena sencillo e imparable.

Pero ahora que DeFi madura como sistema paralelo enfocado al capital institucional y los traders profesionales, su infraestructura debe evolucionar. Los CLOB ofrecen eficiencia de capital, precisión de precios y control granular de estrategia sin parangón para los market makers.

Los AMM seguirán siendo imprescindibles para activos de nicho y swaps sencillos, pero el futuro del trading profesional descentralizado y de gran volumen apunta hacia CLOB. El movimiento CLOB no trata de sustituir los AMM, sino de construir el siguiente escalón de infraestructura financiera avanzada en la cadena.

Declaración:

- Este artículo se ha republicado de [Foresight News]. El copyright pertenece al autor original [A1 Research]. Para reclamaciones sobre republicación, contacta con el equipo de Gate Learn para resolución inmediata.

- Aviso legal: las opiniones y puntos de vista expresados en este artículo son exclusivamente del autor y no constituyen asesoramiento de inversión.

- Las versiones en otros idiomas han sido traducidas por Gate Learn. No reproduzcas, distribuyas ni plagies el contenido traducido salvo que cites a Gate.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

Todo lo que necesitas saber sobre Blockchain