トークン買戻しは実際に効果があるのか?

カンファレンスで開発者たちと話す中で、初期段階のチームに向けたオンチェーン流動性管理の分かりやすいガイドが非常に少ないことに気付きました。LPやオンチェーンマーケットメイカーとして現場で実際に活動していると、同様のミスが繰り返され、やがて高額な損失につながるケースが多々見受けられます。さらに、多くのCEXマーケットメイカーは、オンチェーン流動性の管理方法について具体的なサポートをほとんど行っていません。

Heavendex AMMは、プール内の取引手数料をすべてトークン買い戻しに充てる仕組みを持っています。独自トークン$LIGHTもこの買い戻しの仕組みに参加しています。

要点まとめ:希少性=/=人気・需要ではない

トークン買い戻しは供給量を減少させます。供給が減れば需要が高まり、価値も上がる——と考えがちですが、多くの暗号資産は本質的な需要の基盤を持ちません。需要の多くは注目度や話題性に依存しており、これが多くのプロジェクトの最大の関心事項です。

市場の成熟が進むにつれ、より強固なファンダメンタルズが長期的に買い戻しの効果を高めるでしょう。現状でも「フライホイール」(プロトコルレベルでの買い戻し)を通じて収益とトークン価値を結びつけようとするプロジェクトが増えています。これらの試みが確かな成果を生むかは今後の検証が必要ですが、現段階では買い戻しは短期的な価格上昇やマイナス感情の緩和に使われる傾向が強く、成功例・失敗例が混在しています。

トークン買い戻しの本質的な役割とは?

暗号資産の事例に入る前に、Web2企業の事例に目を向けてみましょう。

公開市場における買い戻しの目的は下記の通りです:

- 株価を上昇させる

- 希少価値を創出する

- 株主へ報酬を還元する

- 余剰資金を効率活用する

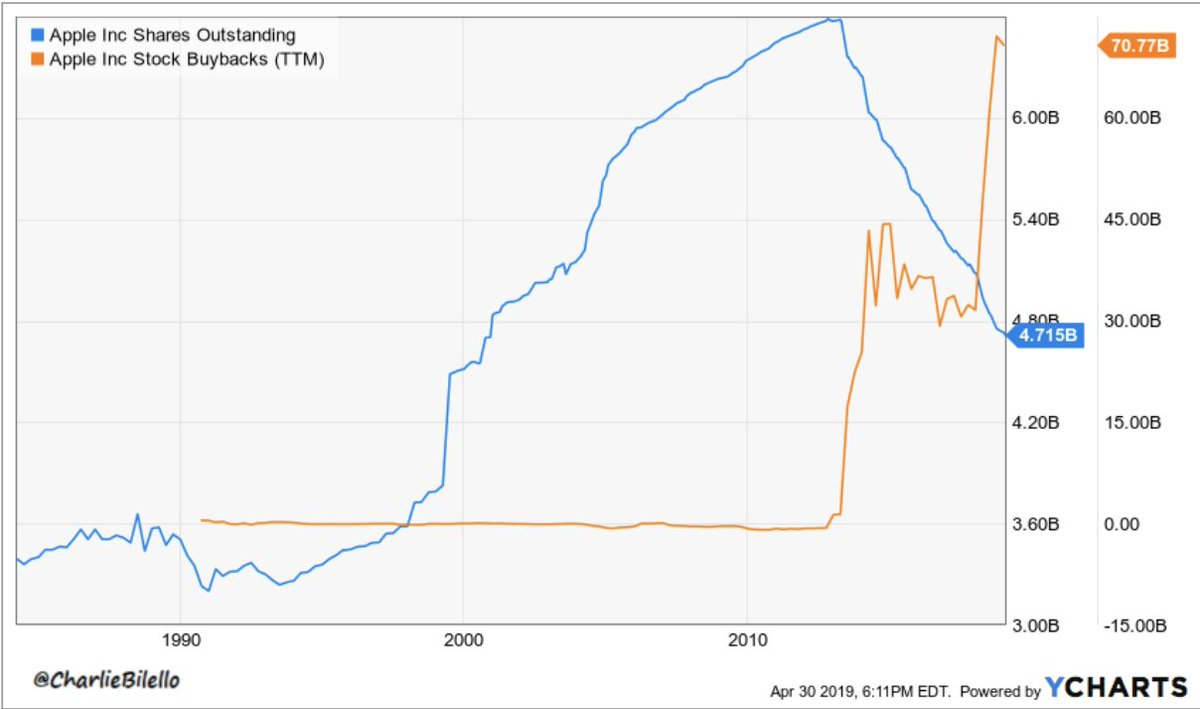

Appleはその代表です。2012年以降、6,500億ドル超を買い戻しに投じて株式数を約40%削減しました。この戦略が成功したのはAppleの利益成長が続いたからです。対照的に、GEやIBM、いくつかのオイルメジャーでは、基礎的収益力が低下したことで買い戻しが株価下落を防げませんでした。

Appleは2010年から2019年の間に、積極的・計画的な買い戻しを通じて発行済株式数を50%以上削減しました。株価も同期間に11ドルから40ドルへ、約300%上昇しています。

株式買い戻しがトークン買い戻しよりも強いシグナルとなる理由

暗号資産市場では、EPS(1株当たり利益)によるトークン評価が導入されるのでしょうか?

- 株式の発行枚数削減はEPS(1株当たり利益)を機械的に上昇させ、投資家はEPSやバリュエーション倍率に強く関心を持ちます。

- 暗号資産にはEPS相当の指標がなく、価格形成は注目度・流動性・ストーリー色による部分が大きく、財務比較が重視されません。

- 暗号資産のプログラム型買い戻しも、収益が強気・弱気相場の周期で変動しやすいという課題があります。

創業者のためのチェックリスト:買い戻し実施の判断基準

- 継続的なプロトコル収益があるか(または資金が枯渇するリスクはないか)

- 買い戻しを実施しても財務基盤が十分で、事業成長が損なわれないか

- 買い戻しをプロダクトローンチ・提携・利用拡大などのファンダメンタルズと連動できているか

- 目標が価格維持か、それとも単なる見せかけか

「見せかけ」が目的になっている場合、いわゆる出口売りの材料になる可能性が高いでしょう。

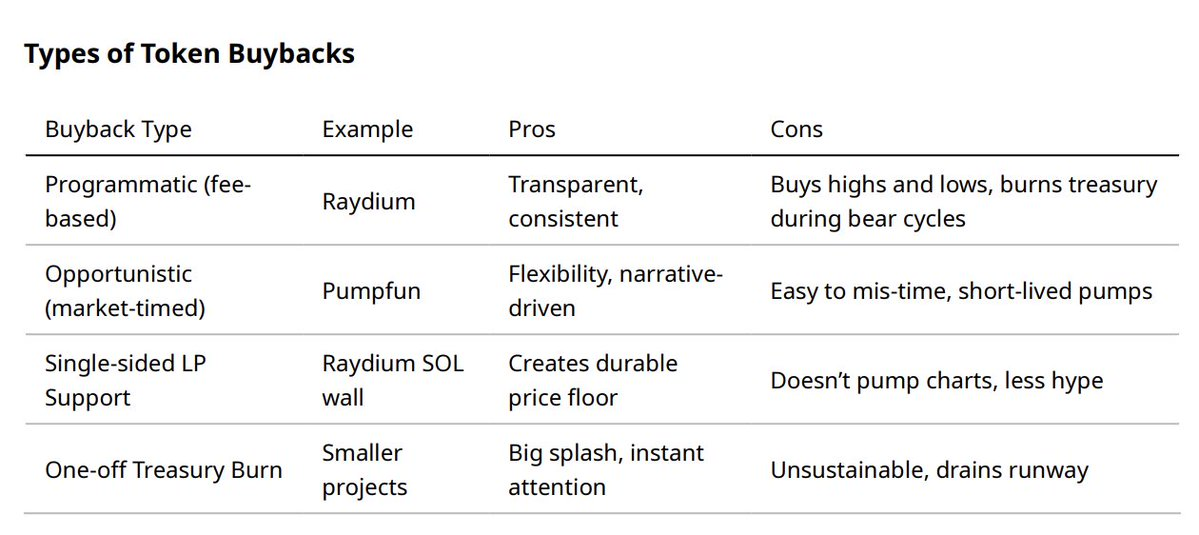

トークン買い戻しの種類

状況ごとに適した買い戻し方式があります。

買い戻し発表前・実施中・実施後に起こること

- 買い戻し発表:発表だけで市場が反応し、「ニュースの織り込み」が起こることもあります。

- 買い戻し実行:実施が売り圧力を増し、売却待ち投資家に「出口流動性」を与える場合があります。

- プログラム型買い戻し:最高水準とされるものの、収益が周期的だと安定しません。Raydiumは1億7,500万ドル超をRAYのバーンに充てていますが、価格は市場の話題性に連動しています。

- 高値買い戻し:評価が高い局面で買い戻しを実施すると、余計に財務資金が必要となります。アルゴリズムや出来高加重方式で負担を平準化できます。

事例紹介

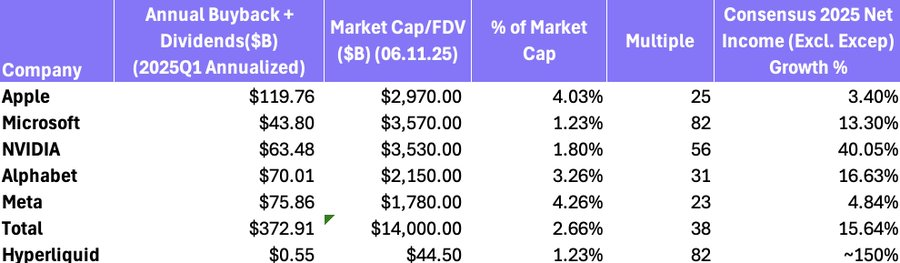

- Hyperliquid($HYPE):DEX収益の97%が約300万ドル/日、年間6億5,000万ドルの買い戻しに充てられています。強い収益力と大胆な買い戻しプログラムで、HYPEは業界で最も成功した買い戻し事例として知られています。(財団が売却をいつ・どのタイミングで実施するかが課題となります。)

HYPEの買い戻し量はWeb2企業のMicrosoftの買い戻し同様、MCAP/FDV対買い戻し比率が82倍と極めて高い水準です。年間買い戻し額も流通供給量の規模に大きく影響しています。

- Pumpfun($PUMP):オンチェーンで118,351SOLを買い戻し・バーンしたことで価格が20%急騰しましたが、その後1日で大きく反落しました。希少性は人気・需要を保証せず、競合のBONKが話題をさらいました。(現在Pumpが再びシェア首位となり、$PUMPはまだ反応していません。2025年8月22日時点。)

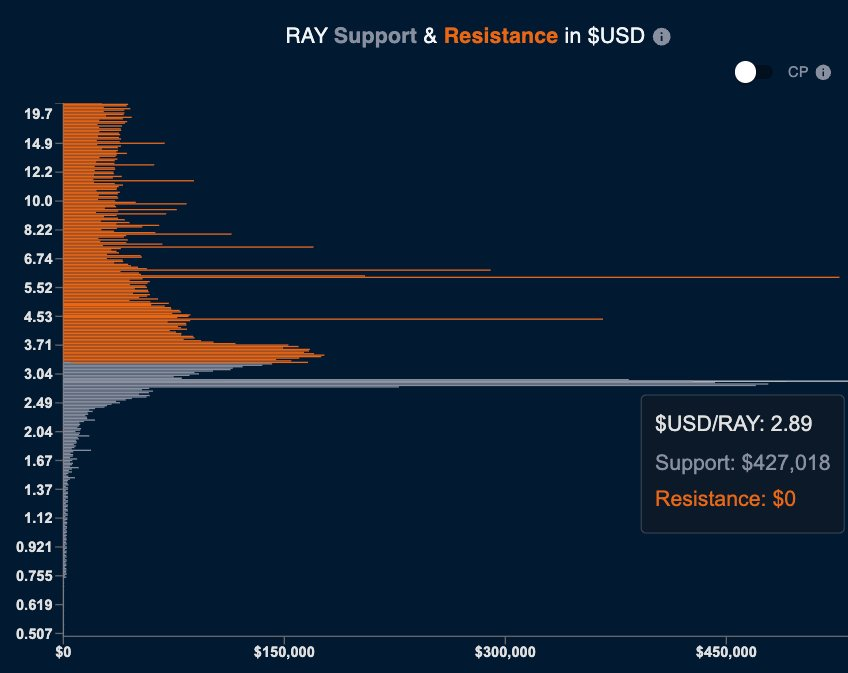

- Raydium($RAY):プログラム型買い戻しと片側SOL流動性ウォールの導入を実施。後者は価格下落を伴わず底値を形成し、より健全な流動性制御として評価されています。

単一側流動性による大規模なパッシブ買い戻しが2.89ドルで実施されました。

- BNBバーン:最大規模かつ最も安定した暗号資産の買い戻し/バーンモデル(CEX収益に基づき、プログラムで3,500億ドル分のBNBをバーン)。Binanceが数十億ドルの手数料収益を生み出し、持続性を支えています。

- MakerDAOの余剰金オークション&バーン:プロトコル収益でMKRを購入・バーンしています。

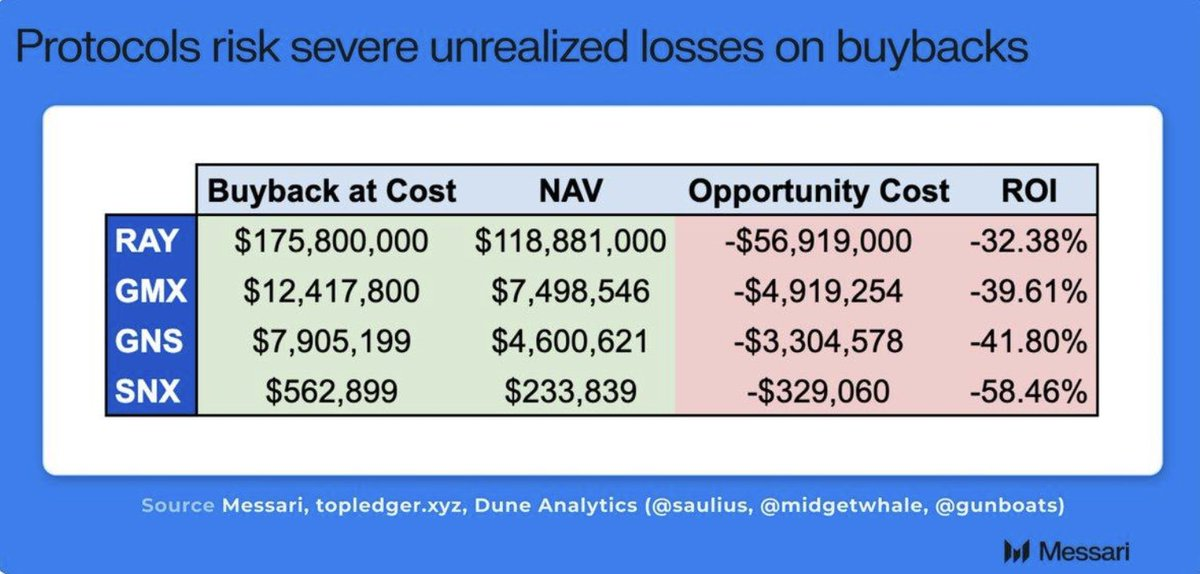

市場の調整局面では買い戻しが利益を生まないリスクもあり、ROI管理のためには適切な財務管理体制が必要です。

投資家の視点:資金はどこから?

賢明な投資家は表面的なニュースよりも資金調達の中身を重視します。シグナルの優先順位は以下です:

- 継続収益で調達→強い

- 手数料連動のプログラム型→中程度

- 財務資金による機会的調達→弱い

- 資金枯渇を伴う一度きりのバーン→ネガティブ

プロトコル収益による買い戻しは強気要因。ランウェイを切り崩しての買い戻しは警戒材料です。

FDV5百万ドル規模Solanaプロジェクトによる手動買い戻しプログラム(オレンジのラインは総供給量の0.5%分の買い戻し)の事例。買い戻し後にポートフォリオ価値は4倍に増加し、現在は流動性管理に積極活用されています。

効果的なトークン買い戻しの3原則

- 持続可能な収益による資金調達(単発の財務バーンは不可)

- ファンダメンタルズ(製品ローンチ、提携、利用拡大)と連動すること

- 透明性・予見性を担保し、保有者が安心して保有できる体制(短期スパイクによる売り圧力を生まないこと)

結論:株式市場では買い戻しがファンダメンタルズ強化につながりますが、暗号資産では希少性のみでは需要・人気は保証できません。プロトコルが持続的収益と需要側ユーティリティを実現するまで、買い戻しは主に話題の演出手法です。本質的なファンダメンタルズと結びつけることで強いシグナルになりますが、見た目だけの運用では出口売りを加速させる要因となります。

プログラム型買い戻しを検討・財務管理に関してご質問がある方は、ぜひダイレクトメッセージでご相談ください!

その他の事例

$RAY買い戻しvs価格推移(2022年7月〜2025年7月)

$PUMP買い戻しvs価格推移(7月17日〜8月4日)

PUMPチームによる非プログラム型買い戻しと価格チャートの重ね合わせ。

免責事項

- 本記事は[richardkingxyz]より転載しています。著作権はすべて原著者[richardkingxyz]に帰属します。転載に異議がある場合は、Gate Learn運営までご連絡ください。迅速に対応いたします。

- 免責事項:記事内の見解・意見は著者個人のものであり、投資助言を構成するものではありません。

- 他言語への翻訳はGate Learnチームが実施しています。特に明記のない限り、翻訳記事の複製・再配布・盗用は禁止です。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

Cotiとは? COTIについて知っておくべきことすべて