Gate Research: BTCおよびETHは横ばいで推移し、AIおよびプライバシーコンピューティング分野が構造的な強さを示している

2025年12月2日から12月15日にかけて、世界の市場はまちまちの動きを見せました。FRBが予想通り利下げを実施したものの、政策を巡る意見の対立や追加緩和の停止観測がリスク志向を抑えました。BTCとETHは引き続きレンジ相場で推移し、高ベータ資産が相対的に好調でした。AIアプリケーションやプライバシーコンピューティング関連のトークンは顕著な強さを示した一方、新たなパブリックブロックチェーンやステーブルコイン関連のテーマは低調でした。出来高と価格の動きは明確に分断され、市場は依然として短期取引が主導していますが、構造的なチャンスも残っています。一方、ノードベースのネットワーク、インセンティブ付きテストネット、コミュニティポイントシステムといった分野はさらに盛り上がりを見せ、プロジェクトはエアドロップやポイント報酬を活用して初期ユーザーの獲得を加速させています。本記事では、今後予定されているメインネットローンチやトークン配布、エコシステム拡大の動きに向けて、ユーザーが低コストでポジションを構築し、将来のアップサイドを狙うための主要な参加方法を解説します。暗号資産市場の概況

CoinGeckoのデータによると、2025年12月2日から12月15日にかけて、グローバル市場は大きな乖離を示しました。FRBが予想通り利下げを実施したものの、政策を巡る対立や追加緩和停止の見方がリスク選好を抑え続けています。金は年初来で60%超の上昇を記録し、伝統資産を大きく上回りました。AIインフラへの熱気が落ち着く中、株式市場は新高値を更新しています。暗号資産市場では恐怖感情が再燃し、取引高は主要資産とステーブルコインに集中、資本は防御的なポジションやボラティリティヘッジに傾きました。【1】

構造面で見ると、BTCは一時USD 94,000を突破した後急落し、4時間足で高値切り下げパターンを形成。USD 90,000~91,000のゾーンはサポートからレジスタンスへ転換しました。ETHはUSD 3,400付近から下落したものの、USD 3,000以上で持ち合いを維持し、相対的に底堅い価格構造を保っています。個別ではMが過去1週間で46%以上上昇、MERL・ZECもそれぞれ約28%、19%の上昇と短期的な注目を集めました。ファンダメンタル面ではPolygonがMadhugiriハードフォークを完了し、ネットワークスループットが約33%向上。イーサリアムの1日あたり手数料支払い(90日平均)は300ETHを下回り、数年ぶりの低水準となりました。同時に、機関投資家によるビットコイン担保融資が進展し、規制当局もルール整備の加速や担保拡大を示唆しており、長期的な機関環境の改善がうかがえます。

オンチェーン資本フローでは、Hyperliquidが約USD 1億9,000万の純流入で際立ち、オンチェーン永久先物や高頻度取引、資本効率型インフラへの市場ポジショニングが集中しました。新たな取引パラダイムが一時的に流入規模を拡大しました。一方、話題先行だった新規ステーブルコインチェーン「Stable」は期待ほどの普及に至らず、成熟チェーンの既存ネットワークが優位な中、今後は実需アプリケーションとユースケースの展開が鍵となります。

総じて、市場はマクロ不確実性の高まりと構造的な機会が交錯する局面にあります。資本は防御的な配分と効率性を重視し、リスク選好の本格回復はなお見通せません。当面は構造的なローテーションが続く慎重な取引環境が想定されます。

1. 価格パフォーマンスの概観

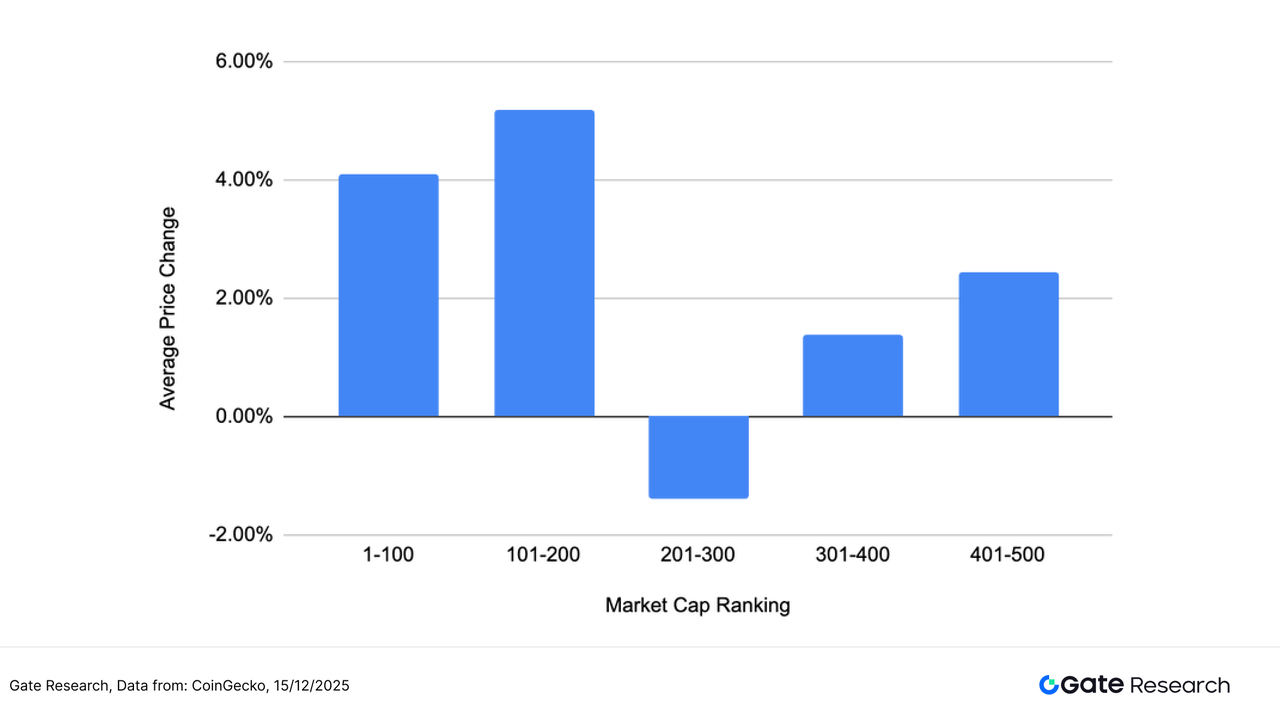

本分析では、時価総額上位500トークンをグループ分けし、12月2日から12月15日までの平均価格パフォーマンスを検証しました。市場全体が一斉に調整したのではなく、明確な構造的乖離が見られました。上位資産がアウトパフォームし、時価総額1~100位は平均4.10%上昇、101~200位はさらに5.18%上昇と、コアおよび大型セカンダリー資産への資本配分で相対的な魅力が維持されました。

一方、201~300位は1.38%下落で唯一マイナスリターンを記録し、選別的な資本引き締めのもと中型トークンへの圧力が強まりました。下位グループは301~400位、401~500位がそれぞれ1.38%、2.43%上昇し、低水準効果やテーマ資金流入に支えられた回復傾向を示しました。

市場は「大型主導・中型圧力・小型安定」の階層パターンを示し、資本は流動性・ストーリー性・弾力性に応じて構造的にローテーションし、時価総額帯ごとのパフォーマンス格差が拡大しています。

CoinGeckoデータに基づき、時価総額上位500トークンを100銘柄ごとにグループ分け(例:1~100位、101~200位等)。各グループごとに2025年12月2日~12月15日の価格変動を測定し、平均値を算出。全体の平均上昇率(2.34%)は、時価総額加重せず単純平均で算出しています。

図1:全体の平均上昇率は2.34%。市場は一斉調整ではなく、明確な構造的乖離を示しました。

上昇率・下落率上位銘柄

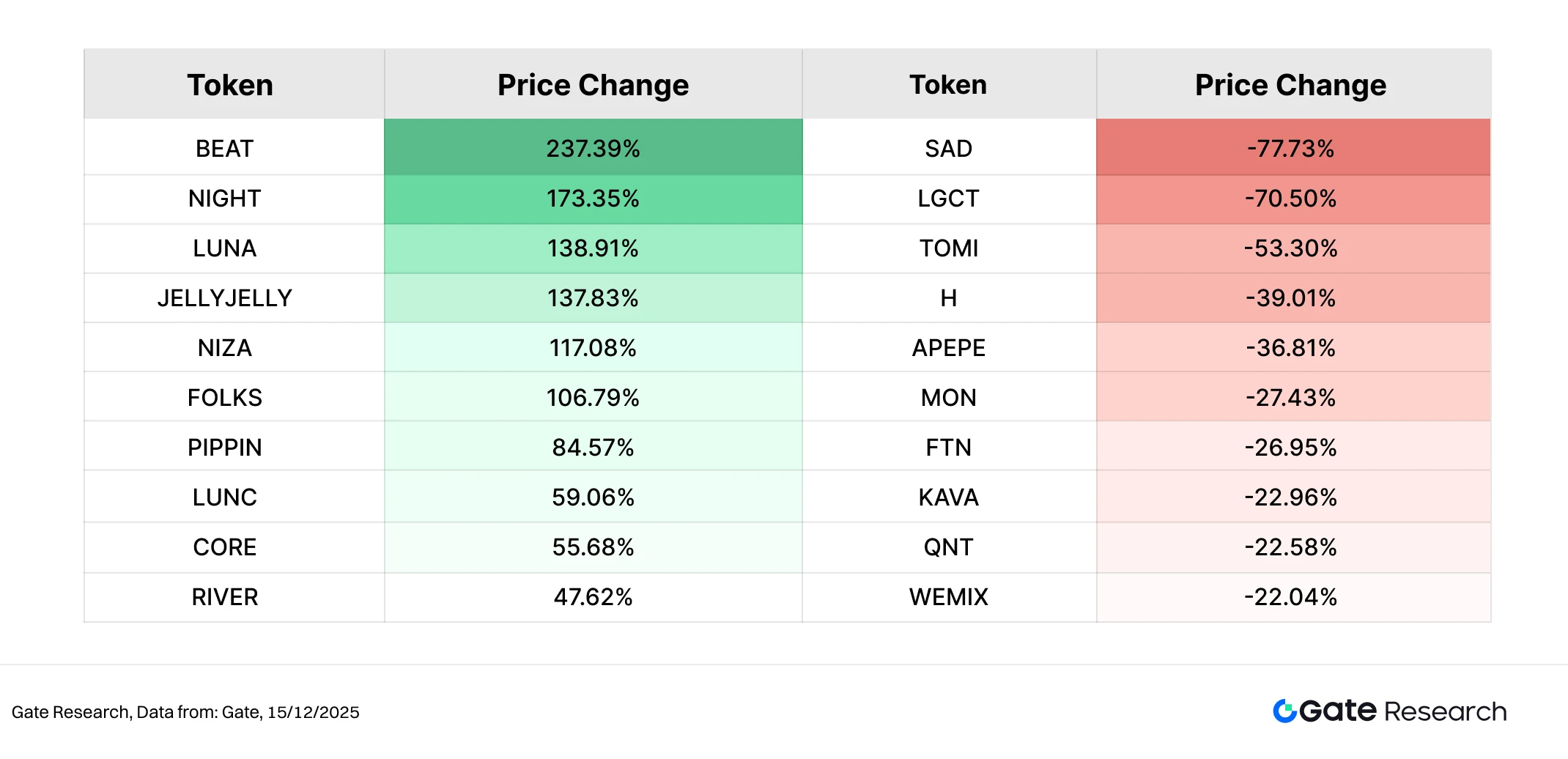

過去2週間(12月2日~15日)、暗号資産市場はマクロの不透明感と急速なストーリーローテーションのもと、個々のトークンの上昇・下落幅が拡大し、短期・高ボラティリティ取引戦略が支配的となりました。

上昇率上位:ハイベータ型テーマトークンが急騰、BEATとNIGHTが牽引

BEATは237.39%の上昇でトップ。AI音楽・バーチャルコンテンツ制作に特化したアプリケーショントークンとして、AIストーリーの継続的な盛り上がりと小型時価総額による短期資本集中で価格弾力性が大きく拡大しました。

NIGHT(+173.35%)が2位。Midnight Networkエコシステムのネイティブトークンで、「デフォルトでプライバシー、選択的開示」モデルを掲げ、規制適合性を重視しつつ金融・ID・データ共有用途を狙っています。メインネットやロードマップの進展、プライバシーコンピューティングや適合型インフラ再評価の波に乗り、力強い反発を実現しました。

LUNA、JELLYJELLYなども100%超の上昇となり、小型・ストーリー主導・高ボラティリティ資産への選好が広がりました。

下落率上位:ハイリスク資産が急落

一方、SADとLGCTが下落を主導。流動性やファンダメンタルズが弱いトークンが、ボラティリティ上昇時に真っ先に売り圧力を受けました。TOMI、H、APEPE、MONも30%~50%の下落で、ストーリーの失速や市場深度の不足、過度な投機色が要因の銘柄が中心です。ハイベータ資産のリスク圧縮局面を示しています。

全体として、上昇・下落銘柄リストは「強者がより強く、弱者は急速に淘汰される」構図を反映。資本は市場から一斉に流出しているわけではなく、弾力性の高いテーマへ選択的に集中し、持続的なストーリーや流動性に欠ける資産は迅速に縮小されています。当面は、明確なテーマ・強いコミュニティ・活発な取引を持つ小型銘柄の一時的な活発化が続く可能性があるものの、リスク選好全体は慎重で、構造的な乖離が継続しそうです。

図2:BEATは237.39%の上昇で首位。AIストーリーの持続と小型時価総額による弾力性が短期流入を呼び込み、価格ボラティリティを大きく拡大しました。

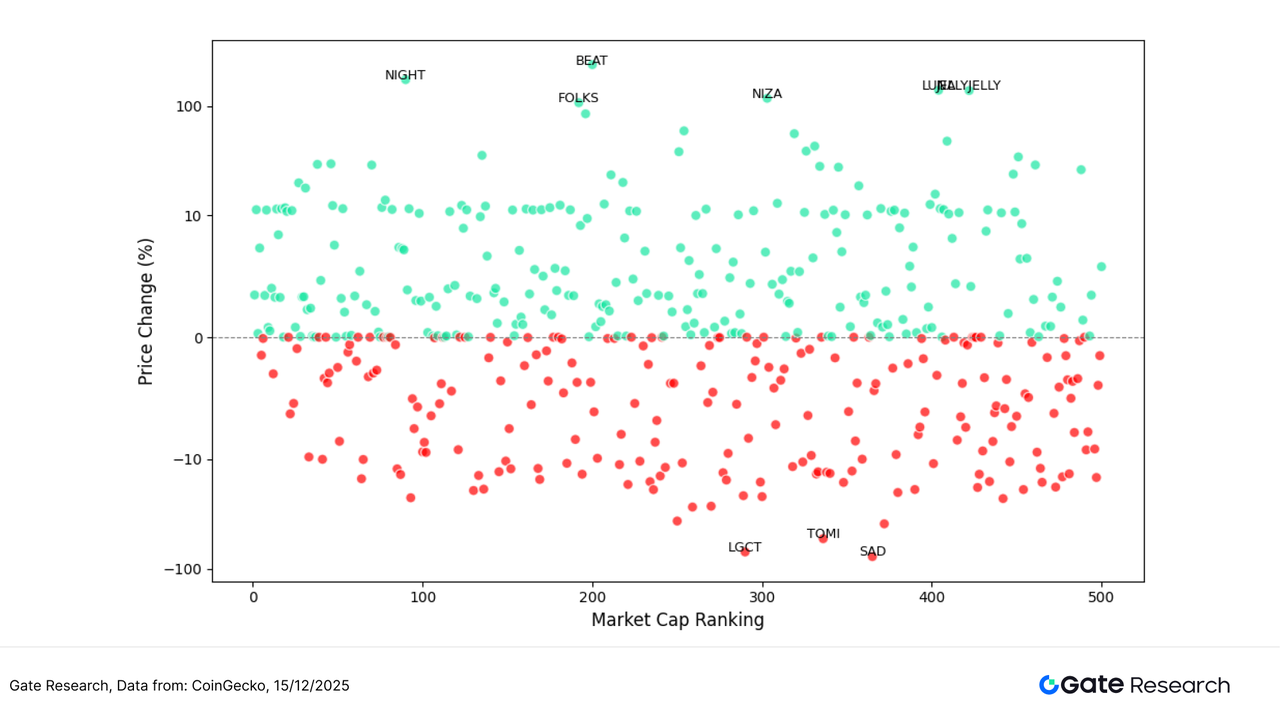

時価総額順位と価格パフォーマンスの関係

今回のサイクルにおけるトークンパフォーマンスの構造的特徴を分析するため、時価総額上位500銘柄の散布図を作成。横軸は時価総額順位(左側ほど大型)、縦軸は11月11日~11月24日の価格パフォーマンス。各点は1銘柄を示し、緑は上昇、赤は下落を表します。

全体では下落銘柄が上昇銘柄を大きく上回り、多くの資産が–10%~–25%のレンジに集中。マクロ圧力やセンチメントの後退下、市場は弱含みの回復局面にあります。大幅上昇銘柄はごく少数で、主に時価総額200~500位のレンジに集中し、資本が安定大型よりも弾力性・ストーリー主導型資産を選好したことが分かります。

上昇が目立つのはBEAT(+436%)、AVICI(+67.93%)、TEL(+66.47%)の3銘柄で、「極端な強さ+ストーリー主導」パターンを体現。いずれも中~下位セグメントに位置し、「小型ストーリートークンが上昇を主導」という今回の特徴を裏付けます。

一方、SOON、COAI、USELESS、PLUMEなどの大幅下落銘柄はロングテール(250位以下)に多く、–50%~–70%の大幅安。「話題終焉+資本流出」パターンが典型です。このセグメントはボラティリティも最大で、今回の下落圧力の主因となりました。

総じて、期間中の価格動向は「大型は比較的安定、中小型は乖離が激化、強さは局所集中、弱さは広範囲」という構図に集約されます。資本は短期センチメント主導資産を選好し、ミドル~下位銘柄のボラティリティが拡大、市場全体では短期取引主導のリスク選好が支配的です。

図3:時価総額上位500銘柄の価格パフォーマンス散布図。上昇銘柄は中~下位レンジに集中、下落銘柄は広範囲に分布し、明確な構造的乖離を示しています。

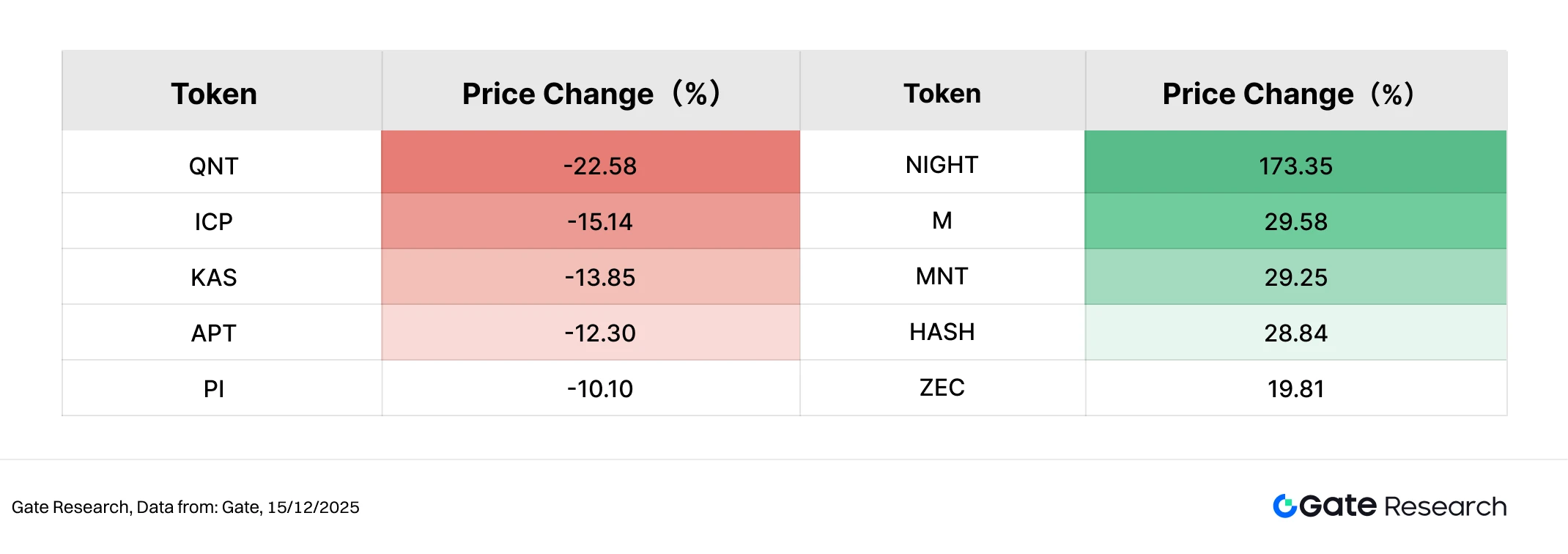

時価総額上位100銘柄の動向

現在の市場調整局面では、時価総額上位100銘柄も分化傾向を維持。主要資産は全体的に圧力を受けつつも、明確なストーリーや構造的支援を持つ一部プロジェクトは相対的なアウトパフォームを見せました。

上昇側ではNIGHT(+173.35%)が明確にトップ。大型で突出した上昇を記録した数少ない銘柄で、プライバシーコンピューティングや規制適合型ブロックチェーンストーリーへの資本集中を反映しています。M(+29.58%)、MNT(+29.25%)も底堅い推移を見せ、HASH(+28.84%)、ZEC(+19.81%)も2桁上昇。ハッシュパワー・インフラ・プライバシー関連資産がリスク回避下でも一定の防御需要を維持しました。全体として上昇銘柄数は限定的ながら、上昇幅は局所集中し、「幅広い参加より選択的な強さ」のパターンが強調されました。

下落側ではQNT(–22.58%)が最大の下落率を記録し、ICP(–15.14%)、KAS(–13.85%)、APT(–12.30%)も大きく反落。いずれも直前までハイベータ特性や高バリュエーションだった資産が、リスク選好の冷え込みや資本条件の引き締まりで脆弱化した形です。

まとめると、上位100セグメントは「個別ストーリー型上昇と広範な調整」が共存。資本は大型資産から一斉流出しているのではなく、差別化されたポジショニングや中期的なファンダメンタル支援を持つ銘柄に選択的に配分されており、依然として慎重なポジショニングと構造的な選別配分が市場環境を特徴付けています。

図4:時価総額上位100銘柄ではNIGHTが上昇を牽引。プライバシーコンピューティングや規制適合型ブロックチェーンへの資本集中を示しています。

2. 出来高急増分析

取引高成長分析

価格反発に加え、取引高の動向を詳細に分析することで、資本参加構造の実態がより明確になります。今回の期間中、出来高拡大は主に時価総額200~400位の中小型トークンに集中し、「出来高増+反発度合いの明確な分化」というパターンが表れました。

中でもLUNAは取引高が138.91倍に急増、価格も24.58%反発し、今回最も顕著な出来高-価格共鳴事例となりました。これは低価格帯での短期資本集中投入によるリバウンド狙いの取引機会が示唆されます。CONSCIOUSも「出来高-価格整合性」が比較的良好で、取引高8.60倍、価格19.05%反発と、市場注目度と買い支えの同時回復を示しました。

一方、LUNCとAXLは取引高がそれぞれ59.06倍、27.53倍に拡大したものの、価格反発は10.40%、5.95%にとどまり、短期回転や流動性補充が主因であり、トレンド追随型資本の流入ではありませんでした。VSNは出来高・価格ともに小幅増で、修復途上の様相です。

総じて、期間中に出来高急増を記録したのは主に中~下位時価総額資産。多くは短期取引やリバウンド戦略によるもので、「出来高拡大+明確な価格回復」を両立したトークンはごく少数です。現状、資本行動は依然として戦術的・局面主導型機会を重視し、全体的なリスク選好の本格的改善には至っていません。

図5:LUNAやCONSCIOUSなどが期間中大幅な出来高拡大を記録。一部は出来高-価格反発の両立に成功した一方、多くは出来高増に対し価格上昇が限定的で、資本活動は短期取引・流動性主導型が中心、トレンド志向の買いはまだ本格化していません。

出来高-価格関係分析

出来高拡大と価格反応の関係をより詳細に把握するため、取引高成長倍率と同時期の価格パフォーマンスをクロス分析しました。チャートでは横軸が出来高拡大倍率、縦軸が価格変動率を示し、取引高5倍・価格20%上昇などの閾値で市場構造の区分を行っています。

全体の分布を見ると、多くのトークンは低出来高拡大・低価格変動の領域に集中し、市場全体の取引活動は依然として低調、追加資本も体系的には戻っていません。また、下落データのほうがやや多く、市場センチメントは慎重で、全体的には修復・調整局面が続いています。

出来高拡大・価格上昇が同時に進む象限では、ごく少数のトークンのみが際立ちます。LUNAは価格100%超反発・出来高100倍超急増で、典型的な「高出来高+強反発」パターンを形成。低価格帯での短期資本集中と一時的な市場コンセンサスが示唆されます。LUNCも大幅な出来高拡大と2桁上昇を記録したものの、LUNAほどの弾力性はなく、高回転によるリバウンド色が強い結果となりました。

一方、CONSCIOUSやAXLは出来高大幅増に対し価格上昇は10%~20%にとどまり、資本参加は探索的または短期取引志向で、トレンド形成には至っていません。CETHやPZETHなどは極端な出来高増加ながら価格上昇は限定的で、ステーキング・デリバティブ・構造型資産の特性が反映され、リバランスやアービトラージ、オンチェーン流動性需要が主因です。

全体として、期間中の市場は「出来高-価格階層化」が明確。真の出来高-価格共鳴を達成した資産はごくわずかで、多くは取引活動増加が価格上昇に直結していません。資本行動は短期取引・流動性運用が主流で、全体的なリスク選好やトレンド追随型資本はなお本格復帰していません。

図6:取引高成長倍率と価格パフォーマンスの散布図。出来高拡大が必ずしも価格上昇に直結せず、真の出来高-価格共鳴を示すトークンは限定的。市場全体は修復・構造的取引フェーズにあります。

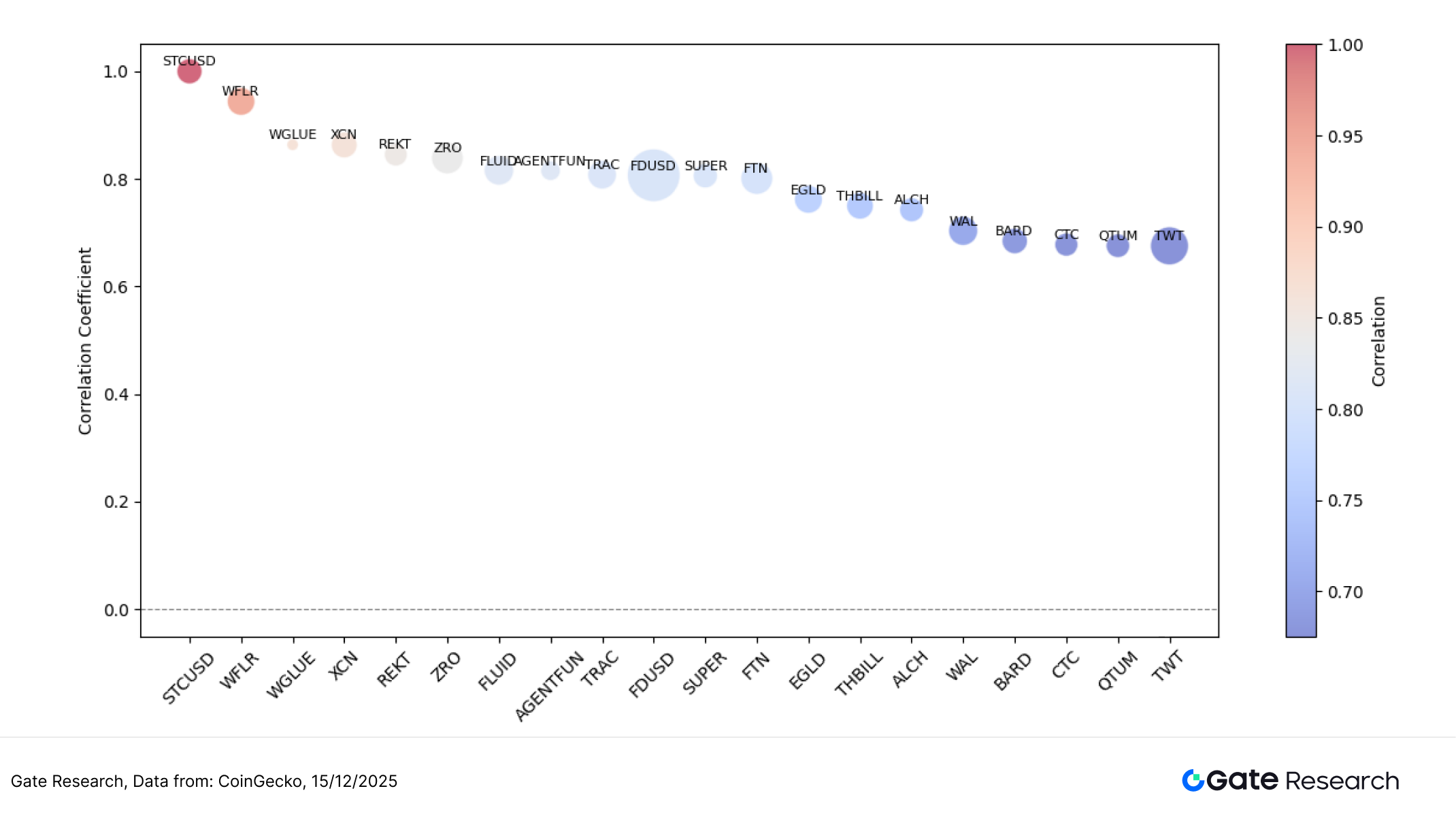

相関分析

取引高と価格パフォーマンスの連動性を踏まえ、統計的観点から両者の体系的関係を分析しました。「取引高成長率÷時価総額」を資本活動の相対指標とし、価格リターンとの相関を算出。チャート上では円の大きさが相対資本活動強度を示し、大きいほど単位時価総額あたりの出来高拡大が強く、資本流入への価格感応度が高いことを意味します。

図の通り、多くのトークンは相関係数0.65~0.85に集中。現状、市場では価格変動が取引活動の影響を大きく受けているものの、資産間で一様な同期性はなく、資本行動が階層化し始めていることが示唆されます。

高相関セグメントではSTCUSD、WFLR、WGLUE、XCNなどが0.85~0.90超の相関係数を示し、価格変動が取引高変化と極めて連動。これらは取引志向・流動性依存・明確なストーリードライバーを持ち、出来高拡大局面で急騰・急落しやすいハイベータ・センチメント敏感型資産の代表格です。

相関0.75~0.85の資産は「出来高感応性は高いが変動幅は限定的」なパターン。資本フローの影響を受けつつも一定のファンダや機能的支援を持ちます。対照的に、WAL、BARD、CTC、QTUMなどの低相関資産は出来高変化への感応度が低く、中長期需要やエコシステム発展に強く依存、防御的性格が強いです。全体として、今回の相関分布は明確な構造的階層化を示し、高相関は取引・センチメント主導、中間層は資本フローと基礎論理のバランス、低相関は独立性が高い構図。市場はより属性ベースの細分化価格形成フェーズに入っています。

図7:相対取引活動と価格パフォーマンスの相関。取引・センチメント主導型トークンは相関が高く、インフラ・成熟エコシステム型は出来高変化への感応度が低く、市場構造の階層化が明確です。

今回の市場サイクルでは、暗号資産市場はマクロ不確実性の圧力下で構造的ローテーションを継続。時価総額上位500銘柄の平均上昇率は約2.34%と小幅ながら、パフォーマンス格差が顕著でした。大型は底堅く、中型は圧力、下位小型は早期回復の兆し。テーマ面ではBEAT、NIGHT、LUNAなど高弾力性資産がAI応用・プライバシーコンピューティング・高ボラ取引ストーリーで急伸。対照的にSAD、LGCT、TOMIなど弱コンセンサス・ハイベータ資産は急落。一部中小型で取引高は大幅増も、全体的には「出来高拡大の分化」が続き、トレンド型コンセンサス形成には至っていません。

市場価格動向以外でも、複数の潜在的エアドロッププロジェクトが進展。AI、Layer 2、ソーシャルインセンティブ、ID認証など人気領域をカバーし、適切なタイミングで継続参加することで、レンジ相場下でもトークンインセンティブやエアドロップ権利の先行獲得が期待できます。以下では注目すべき4プロジェクトと参加方法を整理し、Web3機会の体系的獲得を支援します。

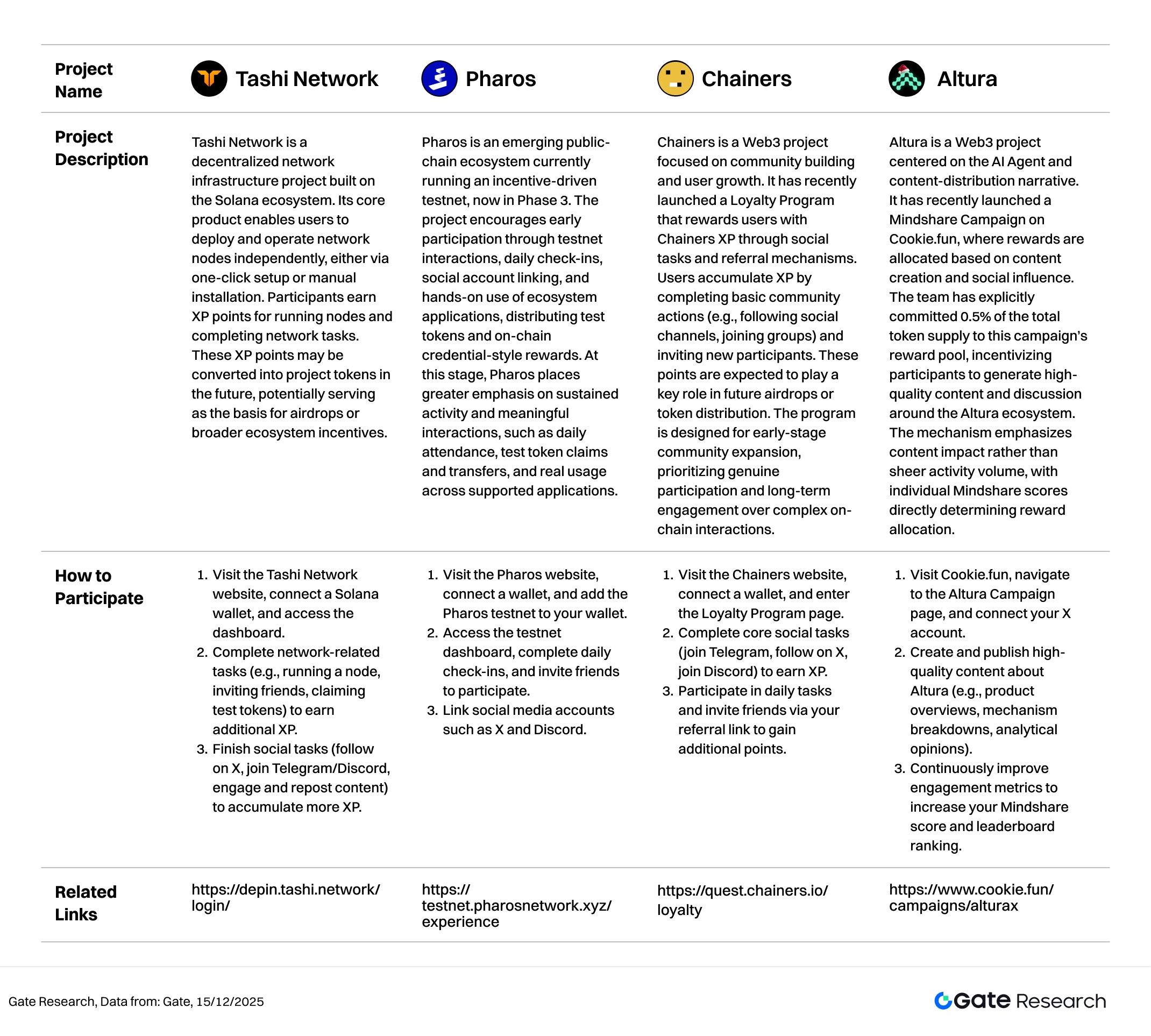

エアドロップ注目プロジェクト

本レポートでは、2025年12月2日~12月15日に注目すべきエアドロップ・インセンティブ型プロジェクト4件を紹介します:Tashi Network(Solanaエコシステムのノード型XPファーミングネットワーク)、Pharos(インセンティブ主導のテストネットでフェーズ3に進行)、Chainers(コミュニティタスク中心のロイヤルティプログラム)、Altura(Cookie.fun上のMindshare型コンテンツインセンティブイニシアチブ)。

これらはすべて初期段階またはインセンティブ活性化フェーズにあり、ノード運用、テストネット参加、ソーシャル・コミュニティタスク、コンテンツ作成などで貢献記録を蓄積し、将来のエアドロップやトークン配布、報酬精算への先行ポジショニングが可能です。

Tashi Network

Tashi NetworkはSolanaエコシステム上の分散型ネットワークインフラプロジェクトです。ユーザーはワンクリックまたは手動でノードを運用でき、ノード稼働やネットワークタスク完了でXPポイントを獲得します。XPは将来的にプロジェクトトークンへ変換される可能性があり、エアドロップやエコシステムインセンティブの基礎となります。【2】

参加方法:

- Tashi Network公式サイトでSolanaウォレットを接続し、ダッシュボードにアクセス

- ノード運用・友人招待・テストトークン請求などのネットワークタスクを実施しXPを獲得

- Xでのフォロー、Telegram/Discord参加、投稿・リポストなどのソーシャルタスクでXPを追加取得

Pharos

Pharosは新興パブリックチェーンエコシステムで、現在インセンティブ型テストネット(フェーズ3)を運用中。テストネット参加、毎日のチェックイン、ソーシャルアカウント連携、エコシステムアプリ利用などで早期参加を促し、テストトークンやオンチェーン証明型報酬を配布。現段階では、毎日出席・テストトークン請求・送金、本格的なアプリ利用など、継続的な活動と実質的なインタラクションを重視しています。【3】

参加方法:

- Pharos公式サイトでウォレット接続、テストネットを追加

- テストネットダッシュボードで毎日チェックイン、友人招待

- XやDiscordなどソーシャルメディア連携

Chainers

Chainersはコミュニティ構築とユーザー成長に注力するWeb3プロジェクト。最近、ソーシャルタスクや紹介機能でChainers XPを付与するロイヤルティプログラムを開始。基本的なコミュニティアクション(公式チャンネルフォロー、グループ参加)や新規招待でXPを蓄積し、今後のエアドロップやトークン配布で重要な役割を果たす見込み。初期コミュニティ拡大を目的とし、複雑なオンチェーン操作よりも実質的な参加と長期的なエンゲージメントを重視しています。【4】

参加方法:

- Chainers公式サイトでウォレット接続、ロイヤルティプログラムページにアクセス

- Telegram参加、Xフォロー、Discord参加などコアソーシャルタスクを完了しXPを獲得

- デイリータスクや紹介リンク経由で友人招待し追加ポイントを獲得

Altura

AlturaはAIエージェントとコンテンツ配信ストーリーを軸としたWeb3プロジェクト。Cookie.fun上でMindshareキャンペーンを開始し、コンテンツ作成やソーシャル影響力に応じて報酬を分配。総発行量の0.5%を本キャンペーン報酬プールに明示的に割り当て、Alturaエコシステムに関する高品質コンテンツと議論を促進。活動量よりもコンテンツインパクトを重視し、個人のMindshareスコアが直接報酬配分に反映されます。【5】

参加方法:

- Cookie.funでAlturaキャンペーンページにアクセスし、Xアカウントを連携

- Alturaに関する高品質コンテンツ(プロダクト概要、仕組み解説、分析意見など)を作成・投稿

- エンゲージメント指標を継続的に向上させ、Mindshareスコアとランキングを上昇

ご注意

エアドロップ計画や参加方法は予告なく変更される場合があります。最新情報は各プロジェクトの公式チャネルを必ずご確認ください。また、参加に際しては十分にご自身で調査・リスク認識を行い、慎重にご判断ください。Gateはエアドロップ報酬の配布を保証するものではありません。

まとめ

2025年12月2日~12月15日を振り返ると、FRBの利下げは予想通りだったものの、政策の不一致や追加緩和停止期待がリスク選好を抑制し、BTC・ETHはレンジ相場での持ち合いが続きました。オンチェーン面では、資本は高効率デリバティブや取引インフラに明確に集中し、Hyperliquidが純流入トップとなり、オンチェーン永久先物や高頻度取引ユースケースへの市場信認が示されました。テーマ別ではAI応用・プライバシーコンピューティング・高ボラ取引関連の高弾力性資産が顕著な上昇を見せ、BEAT、NIGHT、LUNAが大きく伸長。対照的に、新興Layer 1やステーブルコインストーリーは期待を下回りました。

出来高-価格動向では、LUNAやCONSCIOUSなどごく少数のみが真の出来高-価格共鳴を実現し、多くは取引活動増加にもかかわらず価格上昇は限定的。資本行動は短期リバウンド取引・流動性主導型が中心です。相関分析でも、ハイベータ・取引志向型トークンが市場センチメント変化に最も敏感で、インフラや成熟エコシステム型は比較的独立した価格挙動を示しました。

また、今回取り上げたTashi Network、Pharos、Chainers、Alturaはいずれも明確なインセンティブ実行フェーズにあり、ノードネットワーク拡大・テストネット活動蓄積・コミュニティ主導成長・ロイヤルティポイント・コンテンツ配信とMindshare競争などにフォーカス。各プロジェクトは明確なインセンティブ経路と参加ハードルの低さが特徴で、ノード稼働・日次チェックイン・オンチェーンインタラクション・新規招待・コンテンツ投稿などでXPやポイント、Mindshareウェイトを段階的に増やし、将来のエアドロップや報酬配分の可能性を高めることができます。

参考:

- CoinGecko, https://www.coingecko.com/

- Tashi Network, https://depin.tashi.network/login/

- Pharos, https://testnet.pharosnetwork.xyz/experience

- Chainers, https://quest.chainers.io/loyalty

- Altura, https://www.cookie.fun/campaigns/alturax

Gate Researchは、テクニカル分析、市場インサイト、業界調査、トレンド予測、マクロ経済政策分析など、読者に深いコンテンツを提供する総合的なブロックチェーン・暗号資産リサーチプラットフォームです。

免責事項

暗号資産投資は高リスクを伴います。ユーザーはご自身で十分に調査し、資産やプロダクトの性質を十分理解した上で投資判断を行ってください。Gateはこれらの判断に起因する損失や損害について一切の責任を負いません。

関連記事

現物グリッド取引 ユーザーガイド(基本版)

APIを使用して量的取引を開始する方法

2025年のトップ20の暗号資産エアドロップ

「ミーム」革命:米国のソラナを席巻

ケルトナーチャネルの理解