Multicoin Capital: Почему мы уверены в долгосрочном успехе Ethena?

Наш фонд Multicoin Liquidity Fund инвестировал в ENA — нативный токен протокола Ethena. Ethena — ведущий эмитент синтетического доллара USDe.

В статье «The Endgame for Stablecoins» мы отмечали, что стейблкоины — крупнейший потенциальный рынок в криптоиндустрии, где ключевой вызов связан с доходностью. Хотя акцент на «стейблкоинах с доходностью» оказался оправдан, мы недооценили масштаб рынка синтетических долларов.

Мы делим стейблкоины на две основные категории:

- С распределением доходности

- Без распределения доходности

Стейблкоины с доходностью подразделяются на:

- Полностью обеспеченные государственными казначейскими активами 1:1

- Синтетические доллары

Синтетические доллары не имеют полного обеспечения казначейскими активами. Они формируют доходность и обеспечивают стабильность, используя рыночно-нейтральные стратегии на финансовых рынках.

Ethena — децентрализованный протокол и крупнейший оператор синтетического доллара USDe.

Ethena предлагает устойчивую альтернативу традиционным стейблкоинам USDC и USDT, резервы которых обычно приносят доходность краткосрочных казначейских облигаций США. Резервы USDe от Ethena, напротив, формируют доход и стабильность через одну из самых масштабных стратегий традиционного рынка — торговлю на разнице базиса.

Торговля на базисе казначейских фьючерсов США — это рынок от сотен миллиардов до триллионов долларов. Крупные хедж-фонды ограничивают доступ к базисным сделкам только для профессиональных инвесторов и институтов. Криптотехнологии переосмысляют финансы, позволяя каждому использовать эти возможности через токенизацию.

Мы давно представляли синтетический доллар, основанный на торговле базисом. В 2021 году мы опубликовали статью, раскрывающую эту перспективу, и объявили об инвестициях в UXD Protocol — первый токен, полностью обеспеченный базисными сделками.

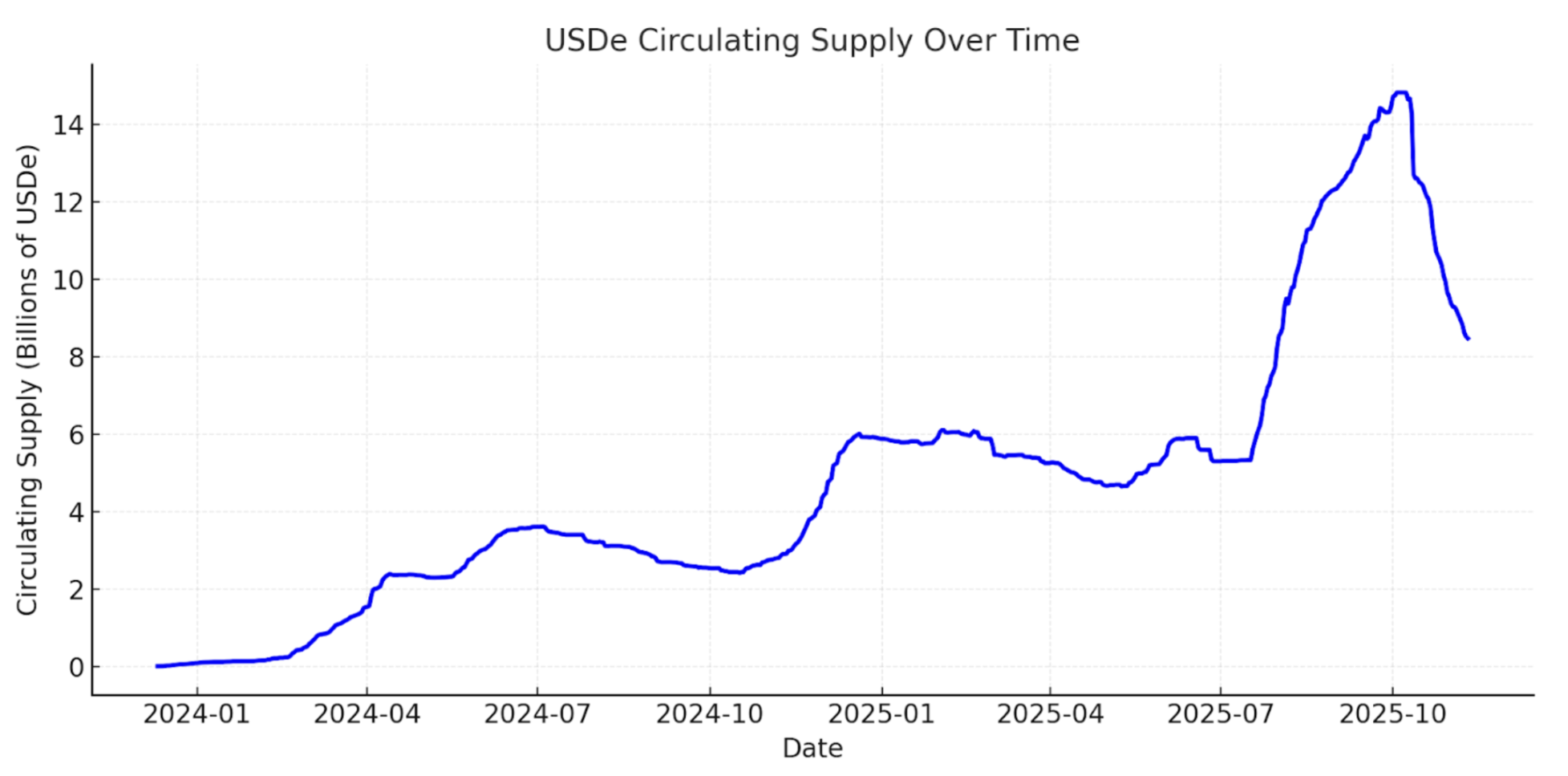

UXD Protocol опередил свое время, но мы считаем, что основатель и CEO Ethena Labs Гай Янг реализовал эту идею блестяще. Сегодня Ethena — крупнейший синтетический доллар: объем обращения достиг $15 млрд за два года после запуска, затем снизился до $8 млрд после коррекции рынка 10 октября. Это третий по величине цифровой доллар после USDC и USDT.

Динамика обращения USDe — DefiLlama

Структурные драйверы роста синтетических долларов

Ethena находится на стыке трех глобальных трендов, меняющих финансы: стейблкоины, перпетуализация и токенизация.

Стейблкоины

В обращении более $300 млрд стейблкоинов, и эта цифра может вырасти до триллионов за десятилетие. Вот уже почти 10 лет USDT и USDC доминируют, занимая более 80% рынка. Ни один из них не делится доходностью с держателями, однако с ростом рынка распределение доходности станет стандартом.

Стейблкоины конкурируют по трем параметрам: распространение, ликвидность, доходность.

Tether построил исключительную ликвидность и глобальную сеть для USDT. Это основной котируемый актив крипторынка и главный канал доступа к цифровым долларам для развивающихся стран.

Circle, напротив, сделал ставку на партнерства с такими компаниями, как Coinbase. Это ускорило рост, но уменьшило маржу Circle. По мере развития индустрии все больше компаний с мощной инфраструктурой будут выпускать свои стейблкоины, и рынок обеспеченных казначейскими бумагами токенов станет более стандартизированным.

Для новых игроков предложение высокой доходности — главный способ выделиться в сегменте цифровых долларов. За последние годы идея стейблкоинов с доходностью стала доминирующей. Но обеспеченные казначейскими бумагами токены не могут предложить доходность, достаточную для массового принятия в крипто, ведь альтернативные возможности для криптокапитала исторически были выше, чем доходность казначейских облигаций США.

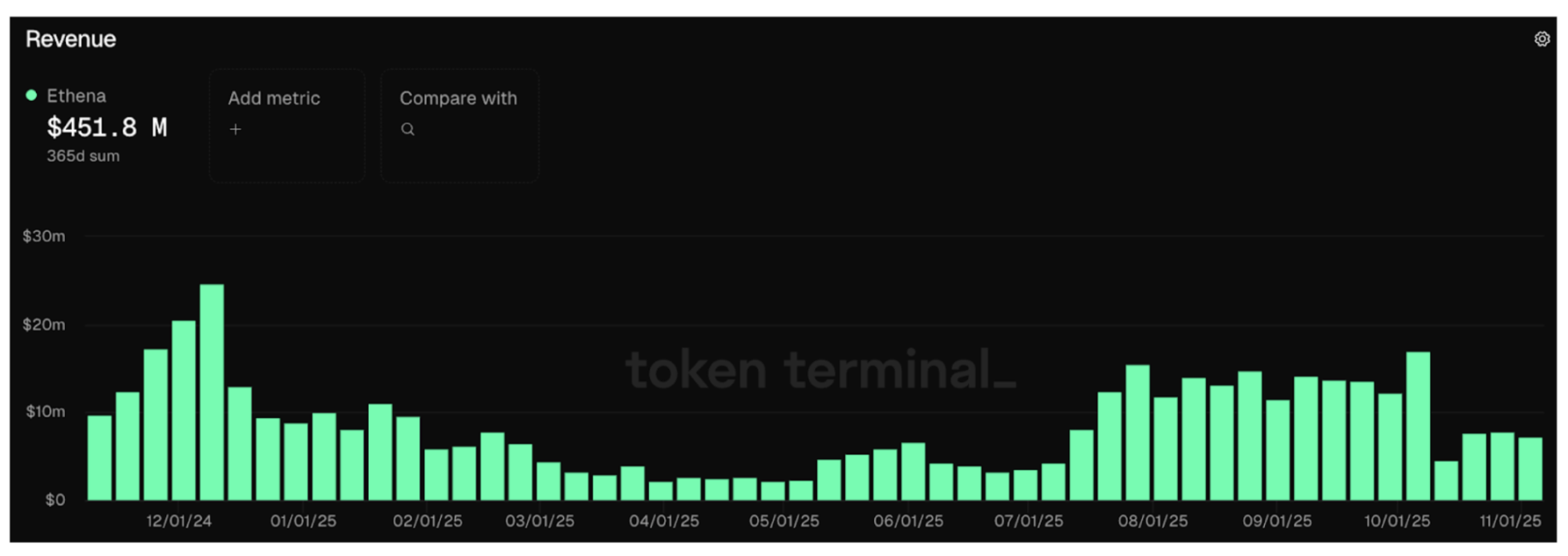

Среди новых проектов Ethena — единственный, кто достиг масштабного распространения и ликвидности, в первую очередь благодаря высокой доходности. По динамике цены sUSDe с момента запуска, мы оцениваем годовую доходность чуть выше 10% — более чем вдвое выше, чем у токенов с казначейским обеспечением. Это обеспечивается торговлей на базисе — монетизацией спроса на плечо. Протокол сгенерировал почти $600 млн выручки, из которых более $450 млн — лишь за последние 12 месяцев.

Ethena Token Terminal

Ключ к внедрению синтетического доллара — его признание как залога на ведущих биржах. Ethena добилась интеграции USDe как основного залога на централизованных биржах Binance и Bybit — это ускорило рост.

Стратегия Ethena также выделяется слабой отрицательной корреляцией с федеральной ставкой США. В отличие от казначейских стейблкоинов, Ethena выигрывает при снижении ставок: это стимулирует экономику, рост спроса на плечо, увеличение ставок финансирования и доходности по базису, поддерживающей Ethena. Такую динамику мы видели в 2021 году, когда ставки финансирования превышали доходность казначейских бумаг более чем на 10%.

По мере сближения крипто и традиционных рынков, приток капитала в базисные сделки сузит спред между ставками финансирования и федеральными фондами, но этот процесс займет годы.

Доходность казначейских бумаг vs. ставка финансирования

JPMorgan прогнозирует, что стейблкоины с доходностью в ближайшие годы займут до 50% рынка. По мере роста рынка до триллионов долларов, Ethena становится одним из ключевых игроков этого перехода.

Перпетуализация

Перпетуальные фьючерсы стали стандартом для крипто. В классе активов объемом $4 трлн суточный оборот по перпетуальным контрактам превышает $100 млрд, а суммарный открытый интерес на CEX и DEX тоже более $100 млрд. Перпетуалы предоставляют простой инструмент для получения плеча. Мы считаем, что со временем перпетуалы охватят новые классы активов — этот тренд мы называем «перпетуализацией».

Часто спрашивают, насколько велик адресуемый рынок Ethena, ведь стратегия ограничена открытым интересом по перпетуалам. Это справедливое ограничение в краткосрочной перспективе, но оно не отражает потенциал в средней и долгосрочной перспективе.

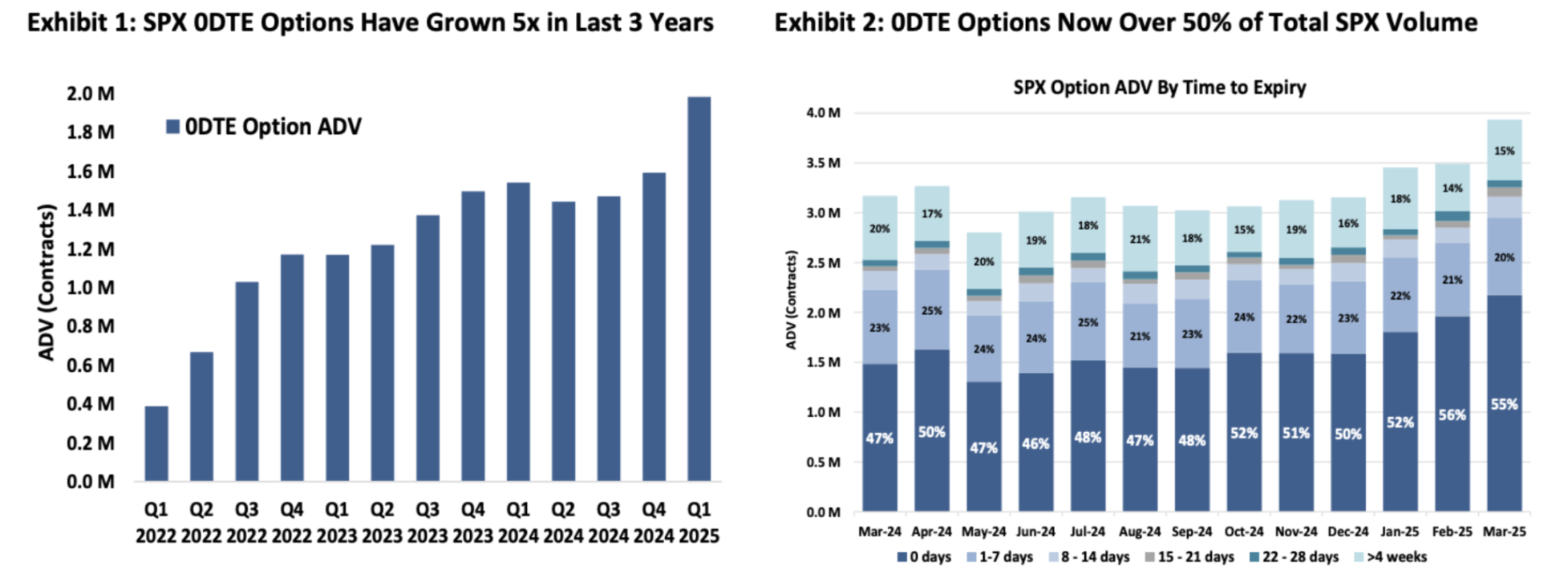

Перпетуалы на токенизированные акции

Глобальный рынок акций — около $100 трлн, то есть больше рынка крипто почти в 25 раз. Акции США — $60 трлн. Инвесторы в акции, как и в крипто, стремятся к плечу, что хорошо видно по взрывному росту опционов 0DTE (нулевой срок до экспирации): они составляют более 50% объема SPX-опционов — в основном у розничных инвесторов. Розничные участники явно хотят получать плечо на изменения цены, и этот спрос могут удовлетворить перпетуалы на токенизированные акции.

SPX ODTE Options

Для большинства инвесторов перпетуалы проще опционов. Продукт с 5-кратным плечом понятнее, чем Theta, Vega и Delta опционов, требующие знания сложных моделей. Мы не ожидаем, что перпетуалы вытеснят 0DTE-опционы, но их доля будет значительной.

Примечание переводчика: В опционах Delta — чувствительность к цене актива; Theta — скорость временного распада; Vega — чувствительность к волатильности.

Токенизация акций и появление перпетуалов на эти активы открывает для Ethena гораздо больший рынок. Ethena становится ключевым поставщиком ликвидности для новых рынков, что выгодно и CEX, и DEX, а также потенциально позволяет Ethena запустить собственную DEX по перпетуальным акциям. За счет размера рынка акций потенциал торговли на базисе возрастает многократно.

Финтех-интеграция с децентрализованными перпетуальными DEX открывает новые каналы распространения

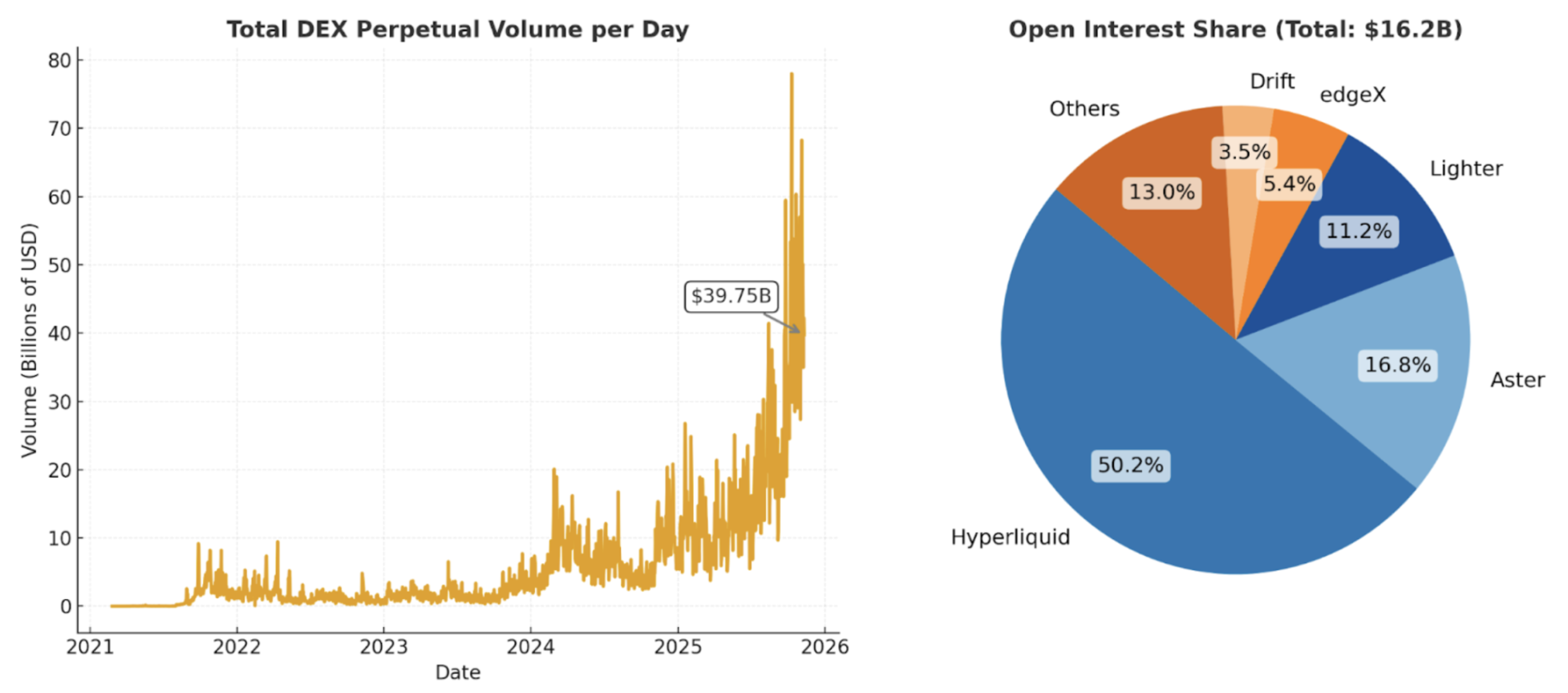

Когда мы впервые писали о децентрализованных цифровых долларах на базе базисных сделок, деривативные DEX только появлялись, ликвидность была мала, и массовое использование было невозможно. Теперь стейблкоины стали мейнстримом, а быстрые и дешевые блокчейны доказали свою эффективность. Сегодня такие платформы, как Hyperliquid, обеспечивают $40 млрд суточного оборота по перпетуалам на DEX, с $15 млрд открытого интереса.

Суточный объем перпетуалов на DEX

С улучшением регулирования крипто финтех-компании по всему миру будут активнее внедрять криптовалютные продукты. Лидеры рынка, такие как Robinhood и Coinbase, трансформировались в универсальные торговые площадки. Многие уже интегрировались с DeFi-мидлваром для поддержки спотовой торговли редкими активами.

Сейчас большинство некрипто-нативных пользователей имеют доступ только к ограниченному набору криптоактивов, и лишь на спотовом рынке. Эта аудитория — большой нераскрытый спрос на плечо. По мере роста децентрализованных перпетуальных DEX финтех-компании будут интегрировать эти продукты напрямую.

Phantom недавно интегрировал перпетуальную DEX Hyperliquid, и теперь пользователи могут торговать перпетуалами прямо из кошелька Phantom. Эта интеграция принесла около $30 млн годовой выручки. Любой финтех-основатель, наблюдающий это, захочет реализовать аналогичное решение. Недавно Robinhood объявил об инвестиции в перпетуальную DEX Lighter.

Мы уверены, что внедрение финтехом крипто-перпетуалов сформирует новый канал распространения, увеличит обороты и открытый интерес, расширив возможности и масштаб торговли базисом, лежащей в основе Ethena.

Токенизация

Главное преимущество крипто — возможность любому выпускать и торговать токенами. Токены могут представлять любые активы — стейблкоины, L1-токены, мемкоины или токенизированные стратегии.

В традиционных финансах аналогом выступает ETF. Сегодня в США ETF больше, чем акций. ETF упаковывают сложные стратегии в один тикер, позволяя инвесторам легко покупать, продавать и держать актив — без забот о реализации или ребалансировке. Все операции берет на себя эмитент ETF. Не удивительно, что BlackRock — крупнейший провайдер ETF — полностью поддерживает токенизацию.

Токенизация превосходит ETF: активы можно хранить и торговать быстрее, дешевле и в любом объеме, а также улучшает распространение и эффективность капитала. Любой с интернетом может мгновенно купить, продать, отправить или получить токены, а также использовать их как залог для получения дополнительной ликвидности. Мы ожидаем, что глобальные финтех-компании будут распространять токенизированные стратегии в массовом масштабе, предлагая институциональные продукты напрямую конечным пользователям.

Ethena начинала с токенизации базисных сделок, но ничто не мешает ей диверсифицировать источники доходности. На деле, она уже делает это. Когда доходность по базису падает или становится отрицательной, Ethena может направить часть залога в другой продукт экосистемы — USDtb, стейблкоин на базе токенизированного казначейского фонда BlackRock BUIDL — чтобы поддерживать стабильность и максимизировать доход.

Почему инвестировать в ENA

Мы рассмотрели долгосрочные перспективы Ethena как рыночной возможности, но не менее важно понимать команду и особенности протокола, особенно в управлении рисками, монетизации и будущем росте.

Команда

«Я уволился через несколько дней после краха Luna, чтобы создать Ethena, а команду собрал спустя несколько месяцев после событий FTX», — говорит основатель Ethena Гай Янг.

По нашему опыту, Гай — один из самых сильных стратегов DeFi, принесший опыт Cerberus Capital Investment на крипторынок, переживающий быструю финансовую трансформацию.

Успех Гая обеспечен компактной, опытной командой примерно из 25 человек. Среди ключевых участников — CTO Алекс Ниммо, один из первых сотрудников BitMEX, стоявший у истоков перпетуальных фьючерсов, и COO Эллиот Паркер, работавший в Paradigm Markets и Deribit. Связи Эллиота с маркетмейкерами и биржами ускорили интеграцию Ethena с крупнейшими контрагентами.

Результаты налицо: менее чем за два года Ethena стала крупнейшим синтетическим долларом. За это время команда быстро интегрировалась с ведущими централизованными биржами и построила хедж-каналы, на создание которых обычно уходят годы. USDe уже принимают в качестве залога на Binance и Bybit. Многие из этих бирж также инвестировали в Ethena, что говорит о прочной стратегической синергии между протоколом и лидерами глобального крипторынка.

Управление рисками

В 2021 году мои партнеры Спенсер и Кайл писали: «DeFi-протоколы не захватывают ценность, DAO управляют рисками». Суть — если протокол не управляет рисками, но берет комиссию, его форкают бесплатно. А если он реально управляет рисками, комиссию брать просто необходимо — иначе систему никто поддерживать не станет.

Ethena — отличный пример. Протокол эффективно управляет рисками и успешно прошел два серьезных стресс-теста, что укрепило его репутацию и доверие в криптоэкосистеме.

Взлом Bybit: крупнейший хак в истории крипто

Взлом горячего кошелька Bybit на $1,4 млрд 21 февраля 2025 года стал реальным стресс-тестом модели Ethena по контрагентам на бирже. Это вызвало массовый вывод средств с Bybit, но стратегия Ethena осталась невредимой.

Благодаря диверсификации хеджей и хранению залога вне бирж Ethena работала в штатном режиме. Важно, что залог Ethena не был утрачен, а выпуск и погашение токенов не были нарушены из-за инцидента на Bybit.

Обвал 10 октября: крупнейшая однодневная ликвидация в крипто

10 октября 2025 года крипторынок испытал масштабное снижение плеча — ликвидировано около $20 млрд позиций, открытый интерес рухнул на крупнейших CEX и DEX. Во время каскада из-за оракула Binance USDe кратковременно падал до $0,65 на Binance, что вызвало критику. Но на более ликвидных ончейн-площадках, например Curve, USDe сохранял близость к паритету (см. график ниже), а погашения продолжались в обычном режиме — это была проблема конкретной площадки, а не системный депег. Подробнее об этом — в посте Гая в X.

USDe (Curve) vs. USDC (Binance)

В обоих случаях команда Ethena действовала открыто и не допустила потери средств пользователей. Протокол работал в штатном режиме, обработав погашения на сотни миллионов долларов за считанные часы — все операции доступны для проверки ончейн. Такие события проверяют дисциплину протокола. Успешное прохождение стрессов крупного масштаба укрепляет доверие, репутацию и создает ценностный барьер для DeFi-протоколов.

Логично ожидать, что Ethena столкнется с новыми стресс-тестами. Риски не исчезли полностью, но Ethena продемонстрировала высочайшую устойчивость в сложнейших рыночных ситуациях.

Монетизация

Ethena способна взимать более высокие комиссии, чем стейблкоины типа USDC. В отличие от USDC, Ethena активно управляет рыночными рисками, делится более высокой доходностью и может быть обратной по корреляции со ставками в краткосрочной и среднесрочной перспективе, что усиливает потенциал монетизации в долгосрочном горизонте.

Сейчас токен ENA — в основном управляющий, но есть четкая траектория его капитализации. За год Ethena сгенерировала $450 млн выручки, ни доллар из которых пока не поступает держателям ENA.

В ноябре 2024 была предложена схема комиссии с этапами, необходимыми для передачи дохода держателям ENA. Все этапы выполнены до событий 10 октября. Последняя цель — превышение оборота USDe $10 млрд перед активацией. Сейчас комитет по рискам и сообщество обсуждают детали реализации.

Эти изменения, по нашему мнению, будут позитивно восприняты рынком, так как они усиливают управление, базу долгосрочных держателей и снижают давление на продажу токена Ethena.

Долгосрочный потенциал роста

Ethena уже входит в топ доходных протоколов в крипто.

Ethena использует свое лидерство для запуска новых продуктов на базе экспертизы в выпуске стейблкоинов и крипто-перпетуальных биржах. Среди них:

- Ethena Whitelabel: «стейблкоин как сервис» — создание стейблкоинов для ведущих сетей и приложений. Запущен через SUIG совместно с megaETH, Jupiter, Sui и др.

- HyENA и Ethereal: две внешние перпетуальные DEX на залоге USDe, которые стимулируют внедрение USDe и возвращают торговые комиссии в экосистему Ethena. Оба реализованы сторонними командами, но приносят прямую ценность Ethena.

Эти новые продукты могут укрепить лидерство Ethena в сфере синтетических долларов.

Все новые продукты на базе Ethena увеличивают экономическую отдачу протокола, дополняя и без того сильную выручку.

Почему мы долгосрочно оптимистичны по Ethena

Ethena заняла особую нишу на рынке стейблкоинов, где долго доминировали Tether и Circle, и стала лидером в сегменте синтетических долларов.

С ростом стейблкоинов, токенизацией традиционных активов и развитием перпетуальных DEX, Ethena находится в уникальной позиции: глобальный спрос на плечо превращается в привлекательную и доступную доходность для пользователей и финтехов.

Протокол Ethena продемонстрировал надежное управление рисками в реальных стрессовых ситуациях, постоянно укрепляя доверие пользователей и партнеров.

Долгосрочно Ethena может масштабировать продуктовую линейку, диверсифицировать доходы и повышать устойчивость к рыночным потрясениям.

Ethena — эмитент самого быстрорастущего синтетического доллара в сегменте стейблкоинов с доходностью, и способна создать новые направления бизнеса, увеличивая потенциал роста биржи и сервисов on/off-ramp, а также объем предложения USDe.

Впереди значительные возможности, и как долгосрочные держатели ENA, мы с энтузиазмом смотрим в будущее.

Раскрытие информации:

- Статья перепечатана с [Foresight News], авторские права принадлежат [Vishal Kankani, Multicoin Capital]. Если у вас есть возражения против перепечатки, обратитесь к команде Gate Learn, которая оперативно решит вопрос согласно процедуре.

- Отказ от ответственности: Мнения автора не являются инвестиционной рекомендацией.

- Переводы на другие языки выполнены командой Gate Learn. Не копируйте и не распространяйте перевод без ссылки на Gate.

Похожие статьи

Что такое Tronscan и как вы можете использовать его в 2025 году?

Что такое индикатор кумулятивного объема дельты (CVD)? (2025)

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Что такое Solscan и как его использовать? (Обновление 2025 года)

15 криптовалютных проектов уровня 1 (L1), на которые стоит обратить внимание в 2024 году