Các sàn giao dịch phi tập trung (DEX) có thực sự sẽ thay thế hoàn toàn các sàn giao dịch tập trung (CEX)?

Tài chính phi tập trung (DeFi) đã trải qua quá trình tiến hóa cấu trúc mạnh mẽ qua nhiều chu kỳ thị trường liên tiếp. Dù Sàn giao dịch tập trung (CEX) luôn chiếm ưu thế về khối lượng, các Sàn giao dịch phi tập trung (DEX) liên tục mở rộng thị phần trong mỗi chu kỳ, và lần này, khoảng cách cạnh tranh đã thu hẹp đến mức lịch sử.

Nguyên nhân cốt lõi dẫn đến sự chênh lệch thị phần kéo dài này rất rõ ràng: tính phi tập trung tạo ra những giới hạn trọng yếu về hạ tầng. Blockchain là nền tảng tài chính mới nổi, và phần lớn thập kỷ qua chưa thể đạt đến tốc độ, thanh khoản và trải nghiệm người dùng tương đương CEX.

Mỗi chu kỳ, DEX đều có những bước tiến rõ rệt để san bằng khoảng cách này. Đến năm 2025, câu hỏi thực tế là — Liệu DEX sẽ thay thế hoàn toàn CEX?

Cuộc đấu tranh chu kỳ: Vì sao DEX vẫn chưa bắt kịp?

Phân tích các chu kỳ thị trường liên tiếp cho thấy hạ tầng DEX ngày càng trưởng thành và đóng góp vào vị thế hiện tại.

2017–2018: Thời kỳ thử nghiệm

Các DEX đầu tiên như @ EtherDelta vận hành trực tiếp trên Ethereum Layer 1. Việc thanh toán mất vài phút, giao diện sơ khai, thanh khoản hạn chế. Ngược lại, Binance tăng trưởng như một ứng dụng Web2 — nhanh, thanh khoản tốt, thân thiện với người dùng, nhanh chóng thu hút cả trader cá nhân và tổ chức.

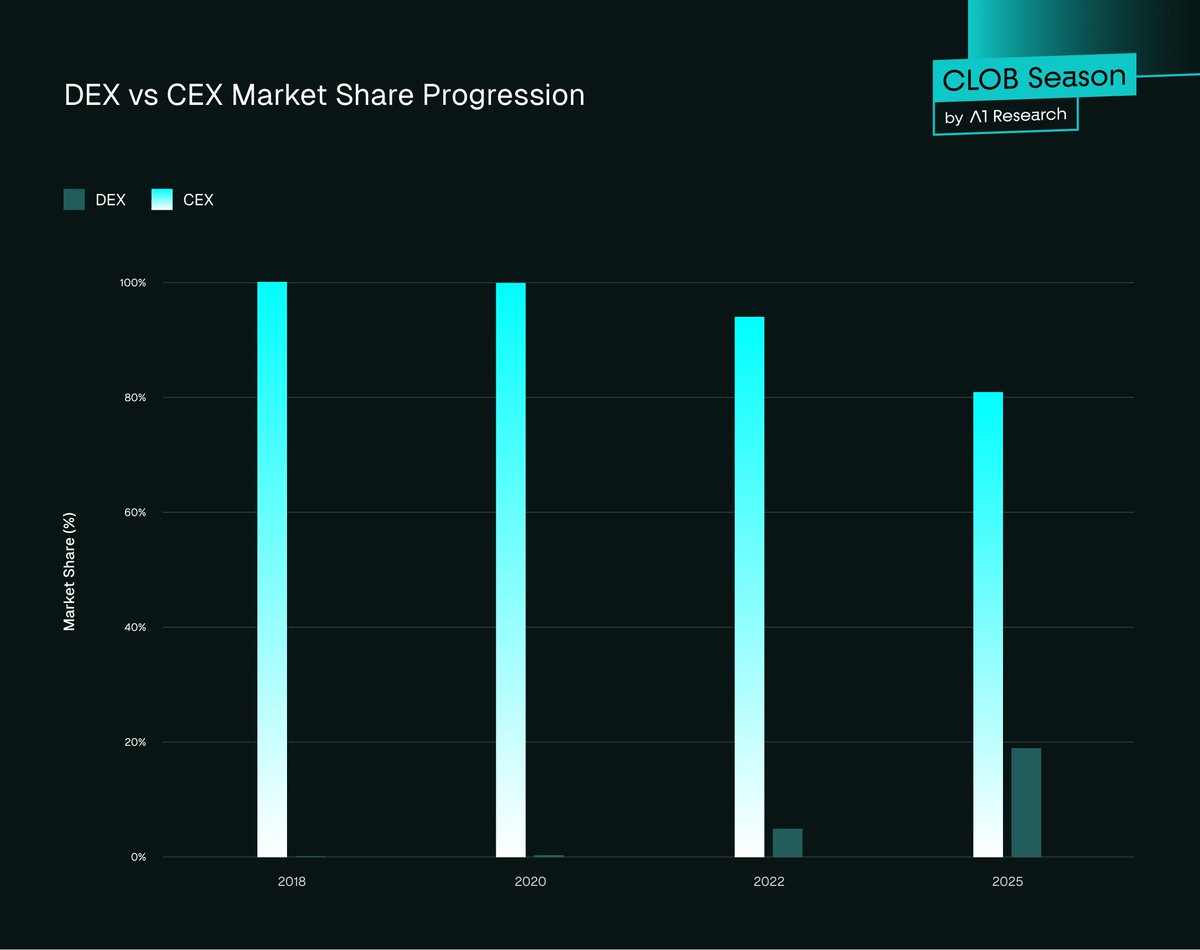

Thị phần DEX: ~0%

Thị phần CEX: ~100%

Giai đoạn ban đầu này chứng minh: Phi tập trung khả thi, nhưng hiệu năng và khả năng sử dụng là rào cản lớn.

2020: Bước ngoặt DeFi Summer

@ Uniswap ra mắt mô hình AMM (Automated Market Maker) mang tính cách mạng. Loại bỏ đặt lệnh, ai cũng có thể cung cấp thanh khoản mà không cần phê duyệt. Đổi mới kiến trúc đầu tiên này chủ yếu phục vụ các token nhỏ, chưa đáp ứng nhóm tài sản lớn với thanh khoản sâu.

Ethereum tắc nghẽn, phí gas tăng từ dưới 20 gwei lên hơn 400 gwei, giao dịch trở nên đắt đỏ. Giao diện chậm, trader chuyên nghiệp vẫn trung thành với CEX như Bybit hoặc Binance.

Thị phần DEX: 0,33%

Thị phần CEX: 99,67%

Để cải thiện thanh khoản, Uniswap V3 ra mắt pool thanh khoản tập trung năm 2021, cho phép LP chọn dải giá tùy ý. Mất mát tạm thời (IL) vẫn tồn tại, khiến nhiều người ngại cung cấp thanh khoản cho token nhỏ, nhưng đây là bước tiến lớn. DEX chuyển từ thử nghiệm sang sàn giao dịch khả dụng cho một số phân khúc và nhà giao dịch nhất định.

2022: Cảnh tỉnh sau FTX

FTX sụp đổ tháng 11 năm 2022, ngành tài chính số rúng động. Hàng tỷ USD của khách hàng biến mất chỉ sau một đêm, niềm tin vào lưu ký tập trung tan vỡ. “Không nắm giữ khóa, không sở hữu coin” trở thành xu hướng trên Twitter khi trader chuyển sang tự lưu ký.

Các DEX như Uniswap, dYdX ghi nhận khối lượng giao dịch tăng vọt, Uniswap vượt mốc 5 tỷ USD, dYdX tăng 400% khối lượng khi người dùng rời bỏ các nền tảng tập trung. Tuy nhiên, các vấn đề cốt lõi vẫn còn — UX ví kém, thanh khoản phân mảnh giữa các chain, thiếu cầu nối fiat khiến hành vi người dùng nhanh chóng trở lại, nhiều người lại chọn nền tảng tập trung.

Thị phần DEX: ~5%

Thị phần CEX: ~100%

Hệ sinh thái tiếp tục đổi mới: Uniswap triển khai routing cross-chain, cải thiện UX ví qua @ Rabby_io và @ phantom.

Việc đạt độ trễ ngang CEX vẫn là bất khả thi. Mỗi chu kỳ, cải tiến đều tăng nhưng hiệu năng vẫn chênh lệch lớn. Blockchain chưa hỗ trợ giao dịch chuyên nghiệp, order book siêu nhanh vẫn không phù hợp với các ràng buộc của AMM.

2025: Bước ngoặt

Bối cảnh năm 2025 đánh dấu chuyển biến rõ rệt. Lần đầu tiên, nền tảng đã trưởng thành đủ để cạnh tranh thực sự. Blockchain hiệu năng cao, CLOB onchain, tích hợp fiat trực tiếp và độ trễ gần CEX đều đã xuất hiện. Perp DEX như @ HyperliquidX, @ tradeparadex, @ Lighter_xyz đang cung cấp trải nghiệm giao dịch onchain tiệm cận CEX.

Tổng hợp thanh khoản, block xác nhận nhanh và hệ margin thống nhất giúp trader triển khai chiến lược từ spot đến phái sinh onchain, không còn rào cản như trước.

Thị phần DEX: ~19% (đỉnh 23% Quý 2)

Thị phần CEX: ~81%

DEX đã vượt khỏi vị thế “lựa chọn thay thế” để trở thành đối thủ trực tiếp, dù chưa ngang bằng hoàn toàn.

Hình 1. Biến động thị phần DEX vs CEX

2025 qua số liệu: CEX vẫn thống trị, nhưng DEX tăng trưởng nhanh chóng

Số liệu chứng minh xu hướng: CEX tiếp tục dẫn đầu thanh khoản toàn cầu, nhưng DEX đang thu hẹp khoảng cách từng chu kỳ, từng quý. Từ spot đến phái sinh, mọi phân khúc đều cho thấy giao dịch dần chuyển dịch onchain.

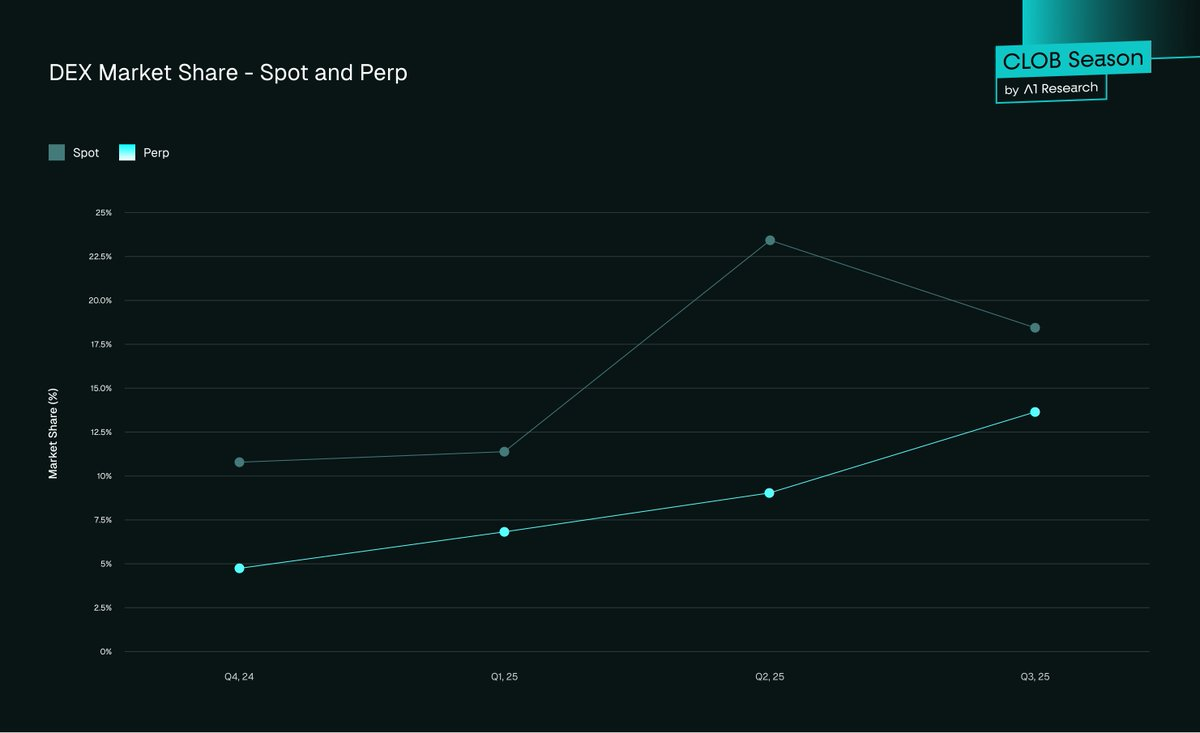

- Spot: DEX chiếm 19% cuối Quý 3/2025, từ 10,5% Quý 4/2024

- Futures: DEX chiếm khoảng 13% tổng thị phần cuối Quý 3/2025, tăng từ 4,9% Quý 4/2024

Hình 2. Thị phần DEX - Spot và Perp

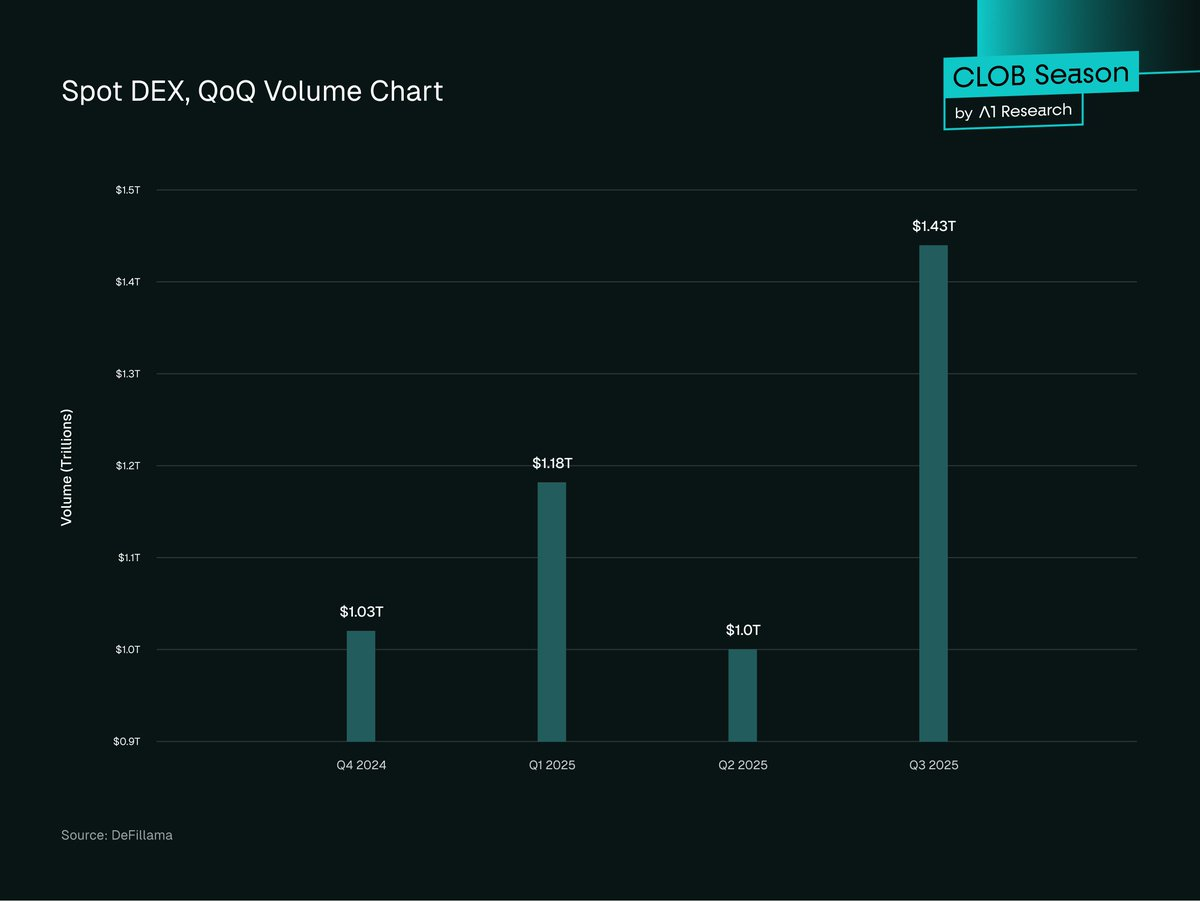

- Spot: DEX đạt kỷ lục $1,43 nghìn tỷ USD spot trong Quý 3/2025, tăng 43,6% QoQ từ $1 nghìn tỷ Quý 2/2025, vượt mức kỷ lục trước là ~$1,2 nghìn tỷ Quý 1/2025.

Hình 3. Biểu đồ khối lượng Spot DEX theo quý

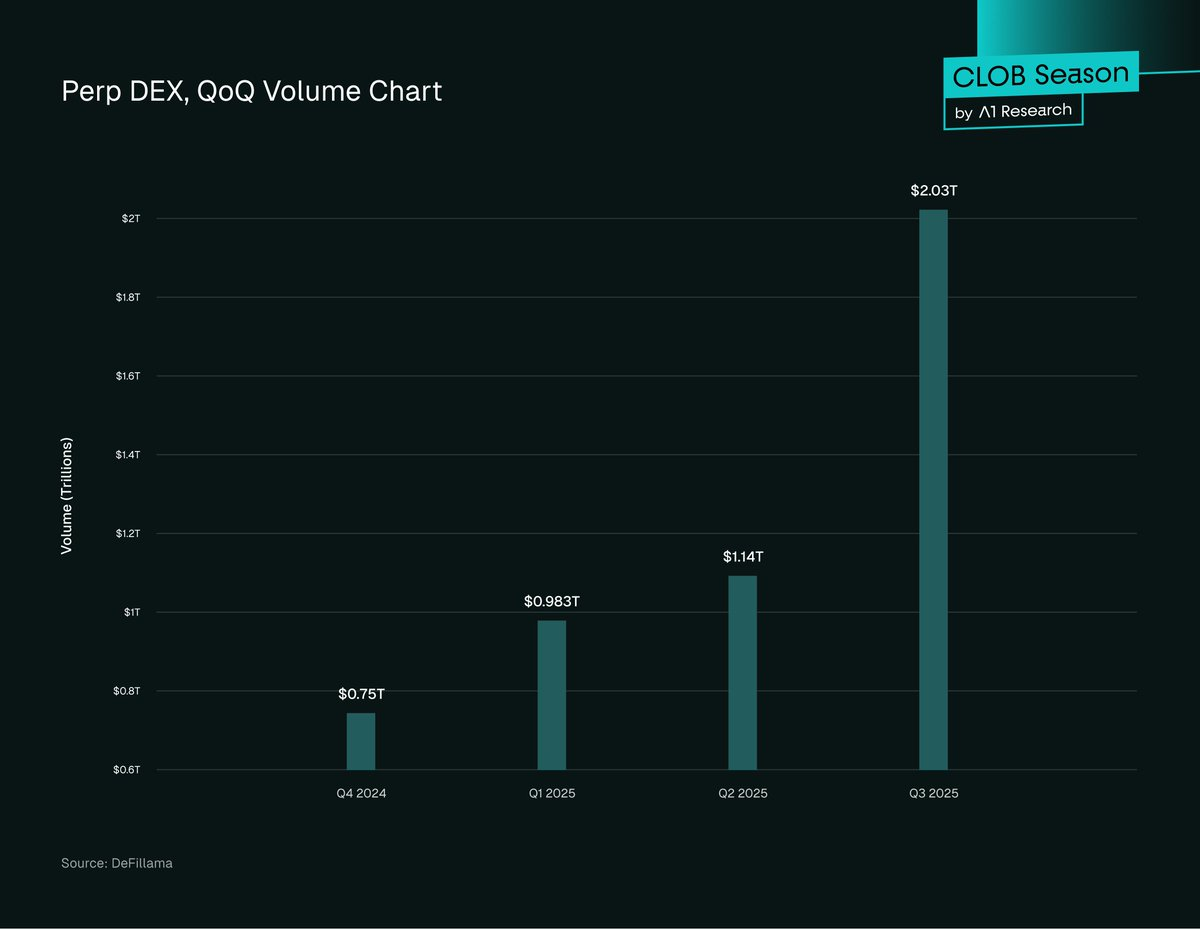

Perp DEX tăng mạnh năm 2025, đạt $2,1 nghìn tỷ USD tích lũy onchain Quý 3, tăng 107% từ Quý 2/2025, vượt khối lượng spot trên DEX.

Hình 4. Biểu đồ khối lượng Perp DEX theo quýSpot CEX ước đạt trên $5,4 nghìn tỷ USD Quý 3, tiếp tục dẫn đầu, tăng 25% so với Quý 2/2025

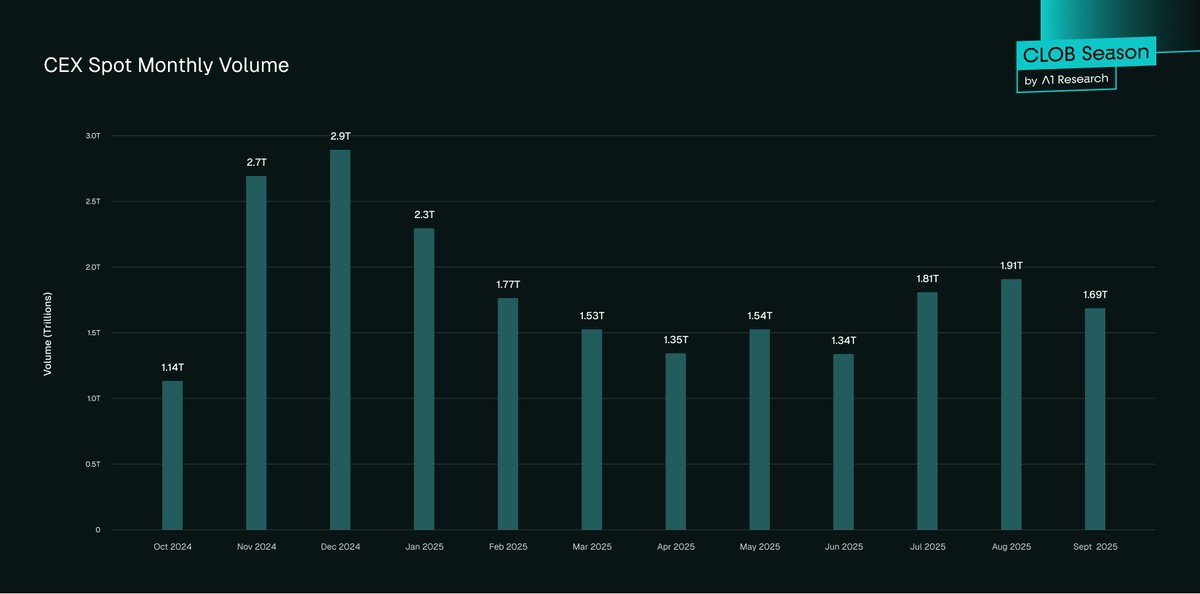

Hình 5. Khối lượng spot CEX theo tháng

Xu hướng tăng trưởng duy trì mạnh mẽ. Spot DEX tăng 43,6% QoQ, 33% YoY, giao dịch perp tăng hơn 5 lần trong 12 tháng qua, từ 3,45% lên 16,7% tổng futures. Nếu xu hướng này tiếp tục, năm 2025 là điểm bùng nổ vị thế thị trường của DEX.

Xu hướng tiếp nhận

DeFi tăng trưởng đều nhưng không đồng đều giữa các khu vực và nhóm người dùng. Mỗi thị trường, hồ sơ người dùng, hành vi tổ chức đều định hình tiến trình phát triển tài chính phi tập trung toàn cầu. Các xu hướng sau cho thấy sự tăng trưởng, sự khác biệt giữa chuyên nghiệp và cá nhân, và ý nghĩa cho giai đoạn tiếp theo.

- Phân bổ toàn cầu không đồng đều: APAC dẫn đầu tăng trưởng onchain, tăng 69% YoY, tiếp theo là Mỹ Latinh, Châu Phi cận Sahara. Bắc Mỹ, Châu Âu vẫn chiếm khối lượng tuyệt đối cao nhất nhưng tăng trưởng thấp hơn, khoảng 42-49%. Châu Á, Châu Phi tăng tốc mạnh về giao dịch nhỏ trên chain phí thấp, phản ánh tăng trưởng tự nhiên do người dùng cá nhân thúc đẩy.

- Hoạt động tổ chức: Các tổ chức lớn ngày càng sử dụng routing đa nền tảng, kết hợp thanh khoản CEX-DEX để tối ưu hóa khớp lệnh, phòng ngừa rủi ro. Cách tiếp cận lai này cho thấy DEX không còn là lựa chọn rủi ro mà là kênh bổ sung hiệu quả.

- Ra mắt token: Hầu hết dự án mới ra mắt trên DEX trước, dùng để xác định giá, rồi mới lên CEX do DEX không cần cấp phép, không phí. Dự án lớn thường chọn CEX để ra mắt token, phân phối rộng hơn.

- DeFi TVL: Tổng TVL DeFi đạt kỷ lục $157 tỷ USD Quý 3/2025, hơn 50% liên quan tới DEX và pool thanh khoản. Ethereum dẫn đầu với khoảng 63% DeFi TVL.

- Trader hoạt động: CEX vẫn chiếm ưu thế về số lượng người dùng, hơn 300 triệu tài khoản toàn cầu. Riêng Binance có 290 triệu người dùng. DEX có khoảng 10–15 triệu người dùng hoạt động hàng tháng, ít hơn nhưng phần lớn là DeFi-native, chuyên sâu.

Tóm lại, DEX tiếp tục thu hẹp khoảng cách cạnh tranh, nhưng yếu tố then chốt chính là tiến hóa kiến trúc giao dịch cốt lõi. Bước nhảy vọt tiếp theo đến từ mô hình order book onchain (CLOB) kết hợp phi tập trung với hiệu quả CEX và truyền thống tài chính.

Phá vỡ rào cản AMM: Kỷ nguyên DEX CLOB hiệu năng cao

Automated Market Maker (AMM) mở đầu làn sóng DeFi đầu tiên, cho phép giao dịch không cần cấp phép nhưng đánh đổi hiệu quả, phát hiện giá, tận dụng vốn. Thế hệ DEX CLOB onchain mới là bước tiến vượt bậc về cấu trúc.

Dự án như Hyperliquid cho thấy hiệu năng cấp CEX kết hợp minh bạch onchain. Việc tái lập order book cho hệ thống phi tập trung khắc phục nhiều điểm yếu khiến trader gắn bó với nền tảng tập trung — độ trễ, độ chính xác, hiệu quả vốn, đặc biệt là lệnh giới hạn và sản phẩm phái sinh.

- Độ trễ: Thời gian xác nhận trung bình 0,07 giây (HyperBFT consensus). Ngang ngửa CEX lớn, vượt xa DEX AMM (2–30 giây).

- Độ sâu thanh khoản: CLOB onchain như Hyperliquid đặt chuẩn mới cho thanh khoản phi tập trung. Xử lý đến 200.000 lệnh mỗi giây với $6,5 tỷ USD open interest, tạo order book sâu, hấp thụ khối lượng lớn, trượt giá tối thiểu. Cặp lớn như BTC, ETH trượt giá dưới 0,1%, ngang CEX, trái ngược AMM, nơi trượt giá, IL dai dẳng kể cả với các cải tiến như ve(3,3). Cặp mỏng trên Hyperliquid vẫn bị spread rộng, chứng tỏ thanh khoản chưa đồng đều.

- Phí: Thiết kế CLOB của Hyperliquid giảm chi phí giao dịch. Phí taker trung bình 0,035–0,045% cho futures, 0,07% spot, maker hưởng rebate nhỏ, cạnh tranh với CEX hàng đầu, thấp hơn nhiều so với AMM swap (0,3%–0,5%). Trader không chịu IL, không routing kém hiệu quả, giúp CLOB hiệu quả vốn hơn cho trader chủ động, tổ chức.

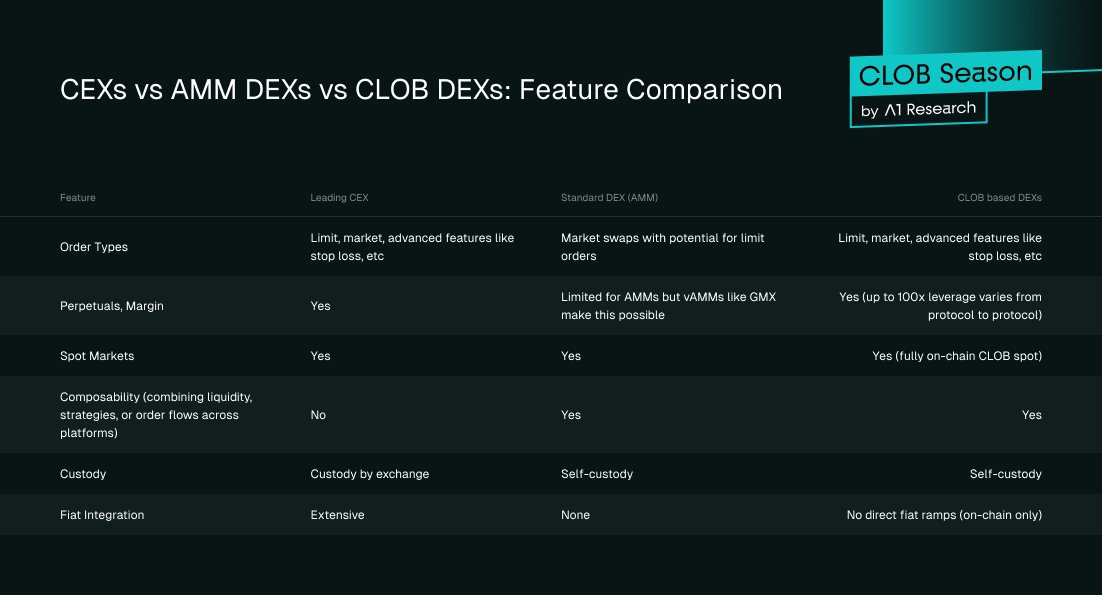

Hình 6. So sánh tính năng: CEX vs AMM DEX vs CLOB DEX

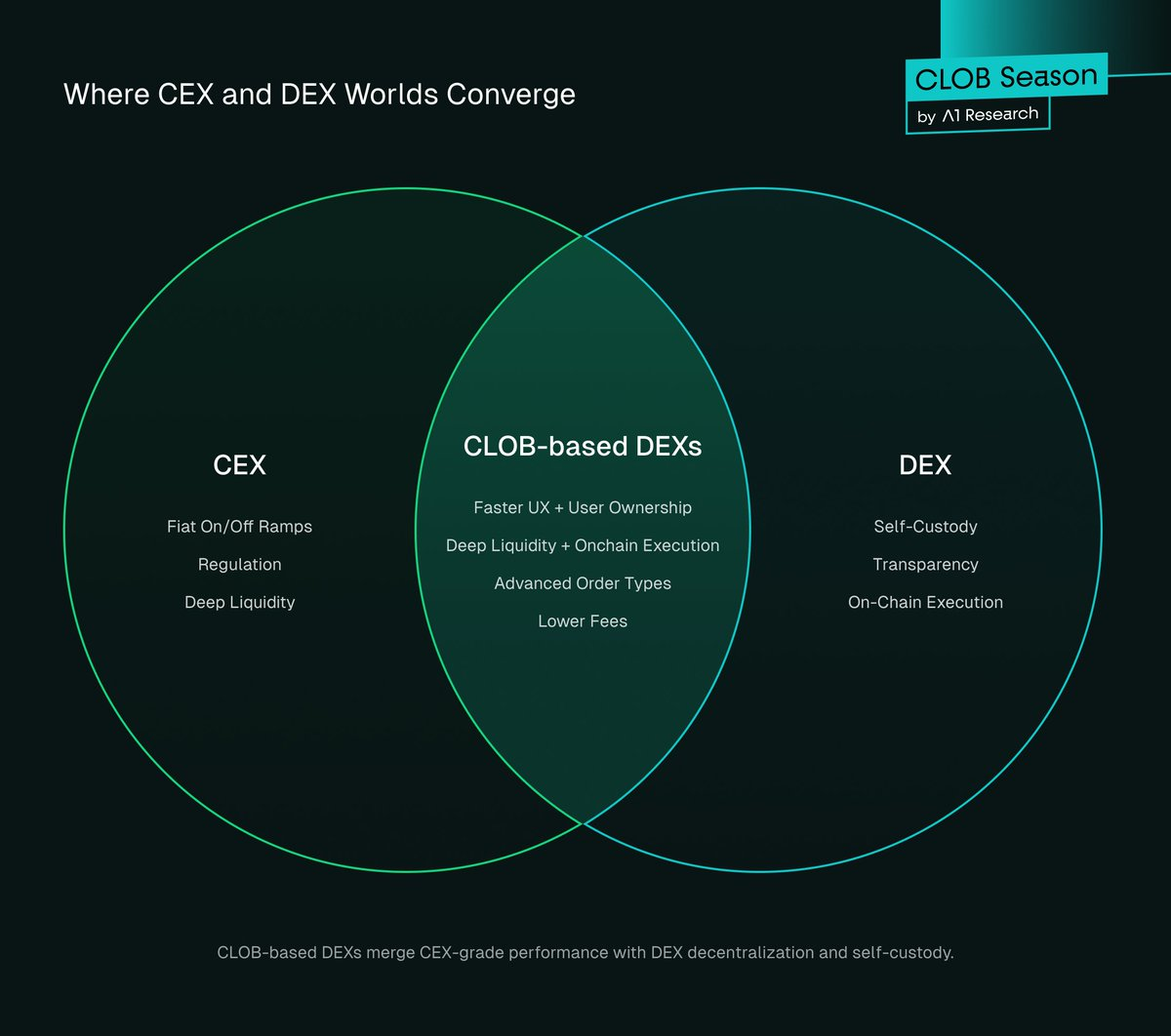

DEX CLOB thể hiện sự hội tụ giữa CEX và DEX. Kết hợp hiệu năng cao, thanh khoản sâu của CEX với tự lưu ký, minh bạch, thực thi onchain của DEX.

Hình 7. Điểm giao thoa giữa thế giới CEX và DEX

Vì sao trader chuyển dịch?

Trader có thể chuyển sang nền tảng phi tập trung do quan điểm hoặc tư tưởng. Tuy nhiên, dịch chuyển thực sự chỉ diễn ra khi có cải thiện rõ rệt về bảo mật, chi phí, hoặc tiện lợi. CEX chiếm ưu thế vì trải nghiệm mượt, thanh khoản sâu.

DEX bắt kịp, đến 2025 đã gần như cân bằng, thậm chí vượt trội ở vài khía cạnh. DEX hiện nay có nhiều ưu thế cấu trúc: phi tập trung với UX cấp CEX, phí cực thấp (thậm chí bằng 0), bảo mật và tiếp cận thị trường công bằng.

- Phi tập trung với UX ngang CEX

DEX có hai điểm mạnh:

- Minh bạch: Thanh toán onchain cho phép kiểm tra giao dịch, xác thực thanh khoản, proof-of-reserves, người dùng kiểm toán giao thức.

- Tự lưu ký: Trader kiểm soát tài sản, loại bỏ nguy cơ hack CEX. Tổng giá trị bị hack từ CEX đến giữa 2025 vượt $2,17 tỷ USD.

Vấn đề nằm ở hạ tầng thực thi. Giao diện chưa tinh xảo, thanh khoản phân mảnh, trượt giá lớn, thanh toán chậm, chi phí cao. Trader chấp nhận rủi ro CEX vì tốc độ, tiện lợi. Sau dYdX ra mắt, Hyperliquid làm hiệu năng tăng vượt trội.

Năm 2025 xuất hiện nhiều DEX CLOB như Lighter, Paradex, Bullet,... Các DEX này ngang bằng, thậm chí vượt CEX về tốc độ, hiệu quả, vẫn giữ ưu thế phi tập trung.

Cải tiến hiện đại gồm:

- Đột phá UX/UI: Dashboard Hyperliquid, Paradex, Lighter ngang ngửa thiết kế, độ phản hồi Binance.

- Thanh khoản thay đổi: AMM nhường chỗ cho CLOB onchain, order book sâu, spread hẹp, trượt giá thấp.

- Onboarding không ma sát: Tích hợp ví, giao dịch một chạm, fiat onramp, hướng dẫn chi tiết giúp onboarding DEX đôi khi nhanh hơn KYC CEX.

Ví dụ: Hyperliquid xử lý $655,5 tỷ USD khối lượng Quý 2. Khối lượng này chỉ có thể đạt được khi DEX đáp ứng UX cấp CEX, không đánh đổi lưu ký hay minh bạch.

- Mô hình phí bằng 0

Điểm khác biệt lớn nhất so với CEX là phí giao dịch. CEX lâu nay thu phí taker/maker, rebate, affiliate. DEX đang tái cấu trúc kinh tế này.

Binance với perpetuals có thể thu phí 0,020% maker, 0,040% taker; nhưng Paradex, Lighter loại bỏ hoàn toàn phí. Họ áp dụng mô hình kiểu @ RobinhoodApp, loại bỏ phí giao dịch trực tiếp, tạo doanh thu từ market maker trả tiền ưu tiên khớp lệnh.

Paradex tiên phong mô hình như Retail Price Improvement (RPI), Payment for Order Flow (PFOF), tăng chất lượng khớp lệnh cho người dùng, vẫn đảm bảo doanh thu giao thức. Những cách tiếp cận này giống Robinhood cách mạng hóa giao dịch lẻ, nhưng ở môi trường onchain minh bạch. (Chi tiết mô hình Paradex tại đây)

Tác động rất lớn. DEX phí bằng 0:

- Phá vỡ kinh tế affiliate CEX. DEX phí bằng 0 thay đổi mô hình phí truyền thống CEX. Trader không trả phí taker/maker, giao thức vẫn có doanh thu từ PFOF, RPI, tính năng cao cấp, giảm phụ thuộc affiliate, tái cấu trúc cách hệ sinh thái giao dịch thưởng cho thành viên.

- Giảm rào cản gia nhập. Trader chuyên nghiệp/VIP trên CEX hưởng phí ưu đãi nhờ rebate khối lượng lớn. Số đông trả phí chuẩn, rất nhạy cảm với rebate hoặc mô hình phí bằng 0.

- Tái cấu trúc động lực. DEX cung cấp giới thiệu onchain, thưởng governance, airdrop token, bonus theo thanh khoản. Chính sách này không ổn định như affiliate CEX nhưng gắn liền với hoạt động người dùng.

Dù phí nhỏ, chúng ảnh hưởng lớn đến hành vi trader quy mô lớn. Người dùng chủ động, chênh lệch nhỏ cộng dồn thành tổng đáng kể, nhất là perpetual. DEX phí thấp/bằng 0 gây áp lực buộc CEX thay đổi mô hình giá, như Robinhood đã làm với chứng khoán. Lâu dài, cạnh tranh sẽ chuyển từ giá sang độ sâu thanh khoản, chất lượng khớp lệnh, tích hợp dịch vụ tài chính.

Các CEX lớn đang đầu tư chiến lược vào hạ tầng phi tập trung, có thể ảnh hưởng vị thế thị trường. Đồng sáng lập Binance @ cz_binance tư vấn @ Aster_DEX, một DEX trên BNB chain, công khai tăng cường đầu tư non-custodial, onchain.

Bybit, các CEX lớn khác cũng tích hợp tính năng giao dịch onchain hoặc đầu tư trực tiếp vào DEX mới nổi. Đây vừa là phòng ngừa, vừa là công nhận giai đoạn tăng trưởng tiếp theo của sàn giao dịch có thể là onchain, hướng cộng đồng.

- Bảo mật, tiếp cận, công bằng thị trường

DEX trustless, chống chịu cao, người dùng kiểm soát tài sản mọi lúc, không thể bị chiếm đoạt, quy tắc giao thức bất biến. Dấu vết audit tồn tại vĩnh viễn onchain, thị trường hoạt động dù đội ngũ biến mất, người dùng không bị thay đổi tùy tiện hay phân biệt.

DEX cung cấp tiếp cận toàn cầu không cần cấp phép. Trader giao dịch 24/7 không cần KYC, duyệt niêm yết, giới hạn địa lý. Bất kỳ token nào có thể niêm yết ngay, không phí, không kiểm duyệt, tích hợp linh hoạt với DeFi khác và ứng dụng hợp đồng thông minh, tạo hệ sinh thái linh hoạt.

DEX có cơ chế thị trường minh bạch. Mã nguồn mở, thanh khoản xác thực, order book onchain giảm thao túng chọn lọc. Kiến trúc hạn chế lỗi vận hành khi biến động, giúp trader yên tâm thị trường hoạt động ổn định khi cần nhất.

Ngày 09-10/10/2025, thị trường crypto trải qua đợt thanh lý lớn nhất lịch sử, hơn $19 tỷ USD lệnh đòn bẩy bị thanh lý, ảnh hưởng 1,6 triệu trader, do Tổng thống Trump công bố thuế 100% hàng nhập khẩu Trung Quốc. Sàn tập trung như Binance gặp sự cố hệ thống, ngược lại, giao thức phi tập trung như @ aave bảo vệ $4,5 tỷ USD nhờ oracle ổn định, Hyperliquid giữ nguyên minh bạch, uptime.

Sự kiện này phơi bày khác biệt về niềm tin, độ ổn định: sàn tập trung mất uy tín, nền tảng onchain duy trì hoạt động liên tục. Sự kiện nhấn mạnh ưu thế vận hành minh bạch khi biến động, thúc đẩy chuyển dịch sang giao dịch phi tập trung.

Những ưu điểm này củng cố vị thế cấu trúc vượt trội của DEX, bổ sung cho hiệu năng, chi phí do CLOB, AMM hiện đại hóa mang lại.

Con đường phía trước

CEX vẫn thiết yếu cho cầu nối fiat, sản phẩm tuân thủ, bảo hiểm, onboarding người dùng mới, tổ chức mới. DEX nổi trội ở các lĩnh vực phi tập trung: minh bạch onchain, lưu ký người dùng, ra mắt sản phẩm tài chính mới, bảo mật riêng tư.

Ngày càng nhiều trader, nhất là chuyên nghiệp, tổ chức, vận hành giữa hai hệ sinh thái. Họ dùng thanh khoản CEX để nạp/rút fiat, dựa vào DEX để giao dịch, triển khai chiến lược DeFi, lưu ký. Cách tiếp cận này đang trở thành tiêu chuẩn. Nếu công nghệ, mức độ tiếp nhận tiếp tục tăng trưởng, DEX sẽ có khả năng thống lĩnh thị trường.

Các yếu tố thúc đẩy đáng chú ý

Công nghệ đã khiến DEX mạnh hơn nhiều. Nếu tiếp tục thúc đẩy thanh khoản sâu, hiệu quả vốn, tích hợp fiat, khung pháp lý rõ ràng, các phát triển này sẽ đẩy nhanh tiếp nhận, thu hẹp khoảng cách CEX-DEX.

- Quy mô CLOB onchain: Mạng như Hyperliquid, appchain tương lai cung cấp thanh khoản sâu, độ trễ dưới một giây. Nếu đạt độ sâu cho cặp mỏng, khoảng cách thực thi sẽ thu hẹp, thu hút thêm trader chuyên nghiệp lên DEX.

- Khả năng kết hợp, sản phẩm mới: Perpetual tiếp tục là điểm khác biệt DEX; quyền chọn onchain còn hạn chế. Nếu phát triển, sẽ thu hút TVL lớn từ cả cá nhân, tổ chức.

- Pháp lý rõ ràng, hội tụ: Khi CEX như Binance đối mặt giới hạn nhiều nơi, cơ quan quản lý nghiên cứu khung pháp lý cho nền tảng non-custodial. Singapore, Nhật Bản đã triển khai hoặc nghiên cứu sandbox DeFi tuân thủ, sắp tới các nước khác có thể chú ý. Pháp lý rõ ràng sẽ thúc đẩy tiếp nhận đại chúng, tăng niềm tin hệ sinh thái DeFi.

- Riêng tư onchain với Dark Pool: Dark pool onchain cung cấp môi trường khớp lệnh bảo mật trong DEX, giao dịch khối lớn không công khai order book. Tính riêng tư này ngăn chặn front-running, săn thanh lý, thu hút tổ chức cần khớp lệnh hiệu quả mà không bị đối thủ khai thác. Bảo mật tăng, thao túng giảm, dark pool sẽ tăng tốc tiếp nhận DEX trong giới tổ chức.

- Thương hiệu, sáng tạo fiat: Các startup fintech phi tập trung như PayPal, Stripe có thể kết hợp hỗ trợ ngân hàng với cầu nối fiat mượt mà, tiếp tục bào mòn lợi thế CEX.

Kết luận: Sự trỗi dậy tất yếu của DEX

Mở rộng thị phần DEX thể hiện rõ trên số liệu. Quý 4/2024, DEX chiếm 10,5% spot, 4,9% perpetual. Quý 3/2025, các con số tăng lên 19%, 13,3%. Tăng trưởng trung bình hàng quý khoảng 25–40%, tùy phân khúc. Nếu xu hướng hiện tại tiếp tục, dự báo:

- Spot DEX có thể vượt >50% thị phần giữa năm 2027

- Perp DEX có thể vượt >50% thị phần đầu năm 2027

Dù theo kịch bản thận trọng, DEX vẫn vượt 50% sau hai năm, chuyển từ lựa chọn ngách thành nền tảng thống trị.

Chính phủ tích cực xây dựng khung pháp lý DeFi. Singapore, Nhật Bản thử nghiệm sandbox, SEC, MiCA dự kiến áp dụng khung tương tự. Điều này hợp pháp hóa non-custodial, giúp nhiều cá nhân, tổ chức tham gia không lo pháp lý.

Các sự kiện “thiên nga đen”, như ngày 9-10/10, cho thấy DEX vượt trội về cấu trúc trong xử lý thanh lý minh bạch. CEX gặp khó khăn, Hyperliquid vẫn vận hành liên tục. DEX không chỉ tốt về lý tưởng mà còn về vận hành thực tế.

Sắp tới sẽ xuất hiện dark pool onchain, lớp thanh khoản linh hoạt thu hút trader chuyên nghiệp, tổ chức. DEX CLOB đã tiệm cận hiệu năng CEX, tích hợp bảo mật riêng tư sẽ tạo giá trị mà nền tảng tập trung khó sánh được.

Xu hướng cạnh tranh cho thấy năm 2025 là điểm bùng nổ: DEX chuyển từ thử nghiệm thành đối thủ đáng tin cậy, sẵn sàng chiếm lĩnh đa số thị phần trong hai đến ba năm tới.

Nội dung bài viết chỉ nhằm mục đích giáo dục, cung cấp thông tin, không phải lời khuyên tài chính, đầu tư hay giao dịch. Tài sản số biến động mạnh, tiềm ẩn rủi ro lớn. Hiệu suất quá khứ không đảm bảo kết quả tương lai. Luôn tự nghiên cứu, tham vấn chuyên gia trước khi đầu tư. A1 Research không chịu trách nhiệm về tổn thất từ việc sử dụng thông tin bài viết. Chiến dịch này có nội dung tài trợ. A1 Research và đối tác có thể đang nắm giữ vị trí trong các dự án nêu trong bài.

Tuyên bố miễn trừ trách nhiệm:

- Bài viết này được đăng lại từ [a1research__]. Mọi bản quyền thuộc về tác giả gốc [a1research__]. Nếu có phản hồi về việc đăng lại, vui lòng liên hệ nhóm Gate Learn để được hỗ trợ.

- Tuyên bố miễn trừ trách nhiệm: Quan điểm, ý kiến trong bài viết là của tác giả, không phải lời khuyên đầu tư.

- Bản dịch sang các ngôn ngữ khác do nhóm Gate Learn thực hiện. Trừ khi được phép, nghiêm cấm sao chép, phân phối hoặc đạo văn bản dịch này.

Bài viết liên quan

Tronscan là gì và Bạn có thể sử dụng nó như thế nào vào năm 2025?

Coti là gì? Tất cả những gì bạn cần biết về COTI

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

HODL là gì