MM72的搜索結果

課程 (0)

文章 (8)

術語 (0)

SPK 空投活動升級、技術實現落地,推動 SPK_USDT 價格飆升近 7 倍!

Gate 研究院:加拿大推出現貨 Solana ETF,數字資產基金連續第三周大規模資金外流

Io.net 是什麼?對去中心化計算的全面探索(2025年)

如何在 2025 年使用 Quasimodo 交易策略進行交易?

gate 研究:BTC 接近歷史最高水平;BTC 期貨總持倉量超過 430億美元

Gate 研究:2024 年 12 月安全事件總結

![<ul>

<li><p>循環貸款已成為 DeFi 主流玩法,促使底層借貸基礎設施平台基本面增強,並篩汰了跟不上市場熱潮的借貸協議。</p>

</li><li><p>Euler Finance 憑藉允許任何人部署借貸 Vault 的 EVK 架構脫穎而出,基本面與幣價雙雙強勢上漲,未來若部署 RWA 資產借貸,將再度帶動新一波成長動能。</p>

</li><li><p>Aave 因 USDe 及 PT-USDe 上線、Umbrella 機制啟動及 GHO 跨鏈發行,上半年業務表現均穩健成長。</p>

</li><li><p>Lido Finance 收入模型讓專案表現亮眼,未來成長空間將由華爾街對 ETH 質押收益的需求驅動。</p>

</li><li><p>Jito 結合 MEV 基礎設施營運優勢、jitoSOL 龍頭地位與未來 jito 上再質押應用的開展,2025 年第 2 季起有望展現強勢表現。</p>

</li></ul>

<h2 id="h2-5YCf6LS35Y2P6K6u55qE6LS555So5p2l5rqQ77yf">借貸協議的費用來源?</h2><p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/9921c096922eddcd73a0c56957bee39abedb007c.jpg" alt=""></p>

<p>主要費用來源為所有借款頭寸(不論未平倉、已平倉或已清算)的利息總額。這部分利息收入會依比例分配給流動性提供者及 DAO 國庫。</p>

<p>此外,當借款倉位超過設定的 LTV 上限時,協議會允許清算人執行清算。各類資產皆有專屬清算罰金,協議則取得抵押資產並進行拍賣或採用 Fluid 的「流動性清算」機制。</p>

<h2 id="h2-5LuOIEFhdmUg55qE6LSi5Yqh5oql6KGo6IO955yL5Yiw5LuA5LmI77yf">從 Aave 的財務報表能看出什麼?</h2><p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/8167815f7620e2b8c5da042f23fd2782c4ce5f06.jpg" alt=""></p>

<p><a href="https://github.com/aave" title="@aave" class="at-link">@aave</a> 協議於年初費用與收入達高峰,隨後因大盤調整而逐步下滑。個人認為五月後數據回升主因是 USDe + PT-USDe 上線,因本輪規模最大的循環借貸需求正由 Pendle PT 類資產及 Ethena 穩定幣推動。</p>

<p>數據顯示,在 PT-sUSDe 上線初期,近 1 億美元供應額度迅速湧入 Aave 市場。</p>

<p>Umbrella 機制於六月正式啟用,截至目前已吸引約 $300M 資金參加存款保障。同時,Aave 原生穩定幣 GHO 跨鏈發行量持續成長(目前流通量約 $200M),多鏈應用場景同步擴展。</p>

<p>多重利多助力下,Aave 七月迎來全面突破:</p>

<p>-Net Deposit 突破 48 億美元,穩居全網第一;</p>

<ul>

<li><p>協議淨利潤六月環比增近 5 倍,達約 $8M;</p>

</li><li><p>以市銷率、市盈率計算,Aave 仍屬賽道低估值專案。</p>

</li></ul>

<p>依現有成長趨勢及產品成熟度,未來預期有更多傳統機構選擇 Aave 作為 DeFi 首選平台。不論是費用收入、TVL 或協議獲利,Aave均有望再創新高,穩固其 DeFi 領導地位。</p>

<h2 id="h2-5LuOIENvbXBvdW5kIOeahOi0ouWKoeaKpeihqOiDveeci+WIsOihsOiQveeahOW+geWFhu+8nw==">從 Compound 財務報表看衰退徵兆?</h2><p><a href="https://github.com/compoundfinance" title="@compoundfinance" class="at-link">@compoundfinance</a> 雖為老牌借貸協議,但資產多元化及市場敏感度明顯不如 Aave。Aave 緊貼市場,已上線多種再質押 ETH(如 rETH、ETHx、cbETH),質押 BTC(如 lBTC、tBTC)及 Pendle PT 類資產,這些 Compound 都未支援。</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/e9c321e9321e61fcc6c40f100a3e385cf922ca4f.jpg" alt=""></p>

<p>因資產支援有限,Compound 借貸模式相對單調,缺乏循環借貸場景與組合策略,導致用戶黏著度及資金利用率低落。財務面來看,Compound 自 2025 年年初至今持續虧損,協議淨收益維持於 –$0.11M 至 –$0.25M,代幣價格累計下跌約 40%。</p>

<p>目前 DeFi 生態中,循環借貸已是基礎應用,並衍生出 <a href="https://github.com/EulerFinance" title="@EulerFinance" class="at-link">@EulerFinance</a>、<a href="https://github.com/MorphoLabs" title="@MorphoLabs" class="at-link">@MorphoLabs</a>、<a href="https://github.com/SiloFinance" title="@SiloFinance" class="at-link">@SiloFinance</a> 等專注複雜槓桿與組合策略的底層協議。缺乏相關場景支援代表 Compound 正逐漸流失主流循環借貸用戶。</p>

<p>財務報表亦顯示,Compound TVL 半年來僅微幅成長(+0.46%),協議收入亦未明顯改善,整體成長與 <a href="https://github.com/Aave" title="@Aave" class="at-link">@Aave</a> 差距持續擴大。顯示產品演進及生態整合緩慢,若資產支援和功能拓展無法加速,未來將更邊緣化於 DeFi 借貸主流。</p>

<h2 id="h2-RXVsZXIg55qEIFRWTC8g5pS25YWlIC8g5biB5Lu36YO95pyJ5pi+6JGX5aKe5bmF">Euler 的 TVL / 收入 / 幣價均明顯成長</h2><p><a href="https://github.com/eulerfinance" title="@eulerfinance" class="at-link">@eulerfinance</a> 最顯著特色是開放任何開發者或協議在 EVK(Euler Vault Kit)架構下自建 Vault 納入 Euler 信貸生態,此性能深度契合循環借貸主流,各類長尾資產也能在 Euler 部署借貸,顯著提升項目方收入來源,並增強用戶玩法多樣性。</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/ee858ce1544500e076a6361676004666a020f1ff.jpg" alt=""></p>

<p>與 aave 類似,Euler 今年 4 月上線市場最大循環借貸資產 PT-USDe 後,協議月收入及 TVL 分別成長約 72% 與 42%,展現強勁動能。</p>

<p>觀察上半年表現,Euler 是 TVL 及活躍借貸成長最快協議之一,TVL 增幅高達 800%,活躍借貸量更飆升 1160%,強勢躍進借貸賽道。</p>

<p>項目亦積極與空投專案及激勵平台(如 <a href="https://github.com/TurtleDotXYZ" title="@TurtleDotXYZ" class="at-link">@TurtleDotXYZ</a>、<a href="https://github.com/Merkl_XYZ" title="@Merkl_XYZ" class="at-link">@Merkl_XYZ</a>)合作,緊跟本輪週期另一重要熱潮—積分及空投經濟,透過激勵機制提升用戶於平台存款及借貸意願。</p>

<p>此策略成效明顯:協議費用由 $0.1M 增至 $0.45M,代幣價格同期也大漲約 200%。</p>

<p>EVK 作為模組化、可組合且無需授權的信貸基礎設施,其潛力遠超現有範疇。若能順利將 RWA 資產導入 Euler 借貸框架,TVL 未來有望幾何式爆發。</p>

<h2 id="h2-Rmx1aWQg5oqA5pyv5aOB5Z6S5bim5p2l5Z+65pys6Z2i5aKe6ZW/5LmQ6KeC">Fluid 技術壁壘帶動基本面樂觀成長</h2><p><a href="https://github.com/0xFluid" title="@0xFluid" class="at-link">@0xFluid</a> 為借貸領域成長速度僅次 euler 的新秀協議,TVL 自年初增長約 53%,目前鎖倉規模已與 Euler 持平。其成為黑馬主因在全新借貸機制設計及資本效率出色。</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/f58e0f6783c135ee14507caa54fd167eeb6ea157.jpg" alt=""></p>

<p>智能抵押與智能債務是最大技術壁壘,能直接抵押 LP 資產(如 ETH/wstETH、USDT/USDC),用戶借出債務並非單一資產,而是自動調節的 LP 組合。資金借出後會部署至流動性市場參與交易,反向為用戶創造收益(降低實際借款成本)。</p>

<p>此設計讓借款人利率支出進一步降低,借貸利率普遍低於傳統模式,同時 Fluid 平均支援的 LTV 上限高於 Aave,清算罰金僅 3%(Aave 為 5%),整體資本效率近似 Aave e-mode。</p>

<p>此外,Fluid 內建「一鍵循環借貸」功能,前端即可實現抵押 ETH 借穩定幣再抵押操作;存款利率頗具吸引力,即使是大戶也願意長期投入大量資金,追求穩健年化。</p>

<p>Aave 早期亦參與 Fluid 代幣投資,以 $4M 資金買入 FUID 代幣,並推動自家穩定幣 GHO 整合 Fluid 協議池。此舉不但肯定 Fluid 產品模式,也表明競爭對手正看好其成長潛力。</p>

<p>協議上半年收入自 $790K 增至 $930K,財務表現穩中向上;惟代幣同期略有下跌,主因缺少明確代幣經濟賦能及回購機制,即使協議業績亮眼,代幣價值捕捉能力仍有進步空間。</p>

<h2 id="h2-6KKr6KqJ5Li6IEVUSCBCZXRhIOeahCBMaWRvIOi0ouWKoeaKpeihqOihqOeOsOWmguS9lT8=">被譽為 ETH Beta 的 Lido 財報表現如何?</h2><p><a href="https://github.com/LidoFinance" title="@LidoFinance" class="at-link">@LidoFinance</a> 截至今日約有 8.8M ETH 質押於協議,總值約 $33B,占 ETH 質押總量約 25%、 ETH 全網 7%。基本上是圈內 ETH「持有」量最大的專案(sharplink 約 440K ETH;bitmine 約 833K ETH)。</p>

<p>「ETH 質押賽道龍頭」的敘事難免被視為 ETH Beta,但專案自創立以來始終面臨一大挑戰:五年來團隊從未取得獲利。</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/291578d2bf43398e3b5b6640e80283728e18ebb4.jpg" alt=""></p>

<p>解析原因需從財報細項切入。</p>

<p>Staking Rewards to holders:Lido 聚合散戶 ETH 並設立驗證節點,之後按照比例分發質押獎勵給散戶。</p>

<p>換句話說,Lido 大部分獎勵並非專案自有。2024 年為例,Lido 全年獲取 $1.034B 質押獎勵,其中 $931M 幾乎全數派發給質押者,且完全符合 Lido 協議費用機制——質押者(90%)、節點營運商(5%)與 Lido DAO 金庫(5%)</p>

<ul>

<li>Cost of Revenue:包括節點獎勵(node rewards)及 Slash 分發(slashing rewards),由 Lido 承擔</li><li>Liquidity Expense:LP 相關流動性費用</li><li>Operational Expense:LEGO Grant + TRP(Token Rewards Plan)是兩大生態資助與激勵方案,前者支持社群或開發者提出有利 Lido 創新提案,後者獎勵 DAO 核心貢獻者</li></ul>

<p>優勢是 Lido 近年成本管控明顯進步,Liquidity Expense 逐年降至 25 年約 $8.5M,Operating Expense 自 23 年起每年減少約 20%。因此在 23/24 年收入大幅成長(88%/67%)和成本降低下,專案虧損明顯收斂(-66%/-93%),今年虧損僅約 $2M。</p>

<h3 id="h3-TGlkbyDnmoTmnKrmnaXotbDlir/vvJ8=">Lido 未來發展展望?</h3><p>如果認為「ETH 質押龍頭」收入仍不理想略顯苛刻,但成本確實逐年下降。造成虧損持續的原因何在?首先,10% 手續費屬產業通例,難以更動。</p>

<p>唯一可變的是賽道規模——ETH 質押量。需注意 ETH 質押比例相較 Solana/Sui/Avax/ADA 依然偏低。外部催化劑如華爾街對 ETH 質押收益的需求將是關鍵,已知 Blackrock 已申請在 iShares ETH ETF 增設質押機能。</p>

<p>一旦有先例,ETH 質押將成機構新型收益來源,對他們而言,持有 ETH 部位可獲利息,也是額外現金流。若首選 Lido(或 Coinbase、甚至機構自營專案如 puffer),屆時將迎來賽道突破時刻。當然質押率提升後,ETH 發行獎勵也會被壓縮。</p>

<p>DAO 有成員提案開啟質押 LDO 收入共享機制,增強代幣用途與長線激勵。但此機制僅會進一步削弱團隊收入,對長期發展不利。DAO 另有「過剩盈餘分享機制」提案,相對更合理。</p>

<h2 id="h2-Sml0byDni6znibnnmoTmlLblhaXmqKHlvI8gLSBNRVYg5bCP6LS5">Jito 獨特收入結構—MEV 小費</h2><p><a href="https://github.com/jito_sol" title="@jito_sol" class="at-link">@jito_sol</a> 作為 SOL 質押賽道龍頭,近「表面業務」財報表現遠優於昨日所述 lido。jito 目前質押 SOL(jitoSOL)規模約 16m SOL,占全網約 23%。</p>

<p>賽道上限即 SOL 質押率在所有 L1 屬偏高(67.18%),值得一提的是 jito 自去年 10 月起提供流動性再質押底層基礎建設,衍生多元再質押服務,VRT(Vault Receipt Tokens)提供者(如 <a href="https://github.com/fragmetric140" title="@fragmetric140" class="at-link">@fragmetric140</a>、<a href="https://github.com/RenzoProtocol" title="@RenzoProtocol" class="at-link">@RenzoProtocol</a>)即於其架構上運作。</p>

<p>我認為流動性再質押將是 jito 擴展業務、提升收益的關鍵主軸。現僅有約 1.1m SOL 進行再質押,佔 jito 質押 SOL 約 6%、全網約 2%。相較下,ETH 再質押 / 質押比例為約 26%,顯示 SOL 再質押仍具上升空間,正是 jito 必須搶占的市場。</p>

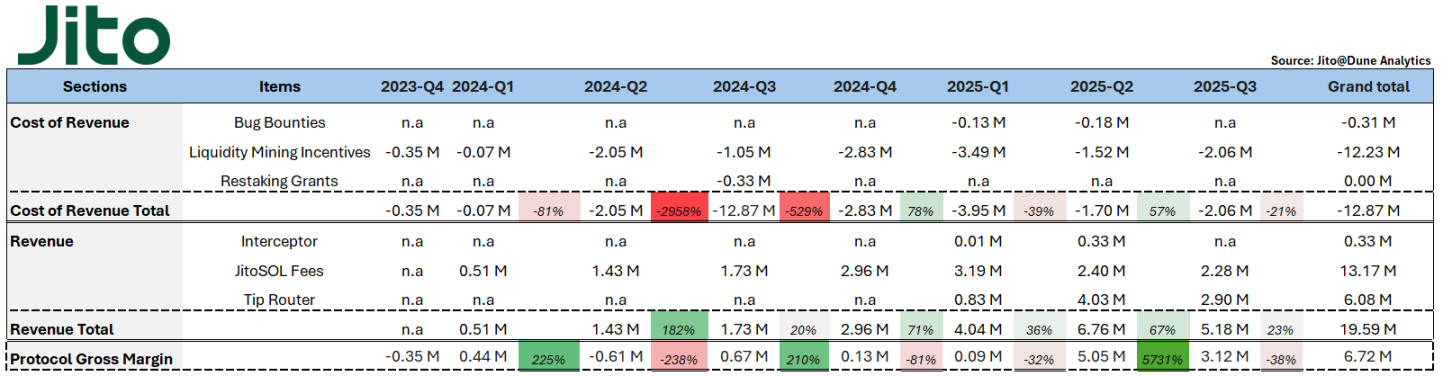

<p>回顧 jito 財報,先解析各項支出和收入:</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/fea608192b1a6062950bda77028e4347c60af5f9.png" alt=""></p>

<ul>

<li>Bug Bounties:獎勵發現並回報協議漏洞,白帽駭客提交有效漏洞可獲獎金</li><li>Liquidity Mining Incentives:獎勵在 DeFi 平台(如 Orca、Jupiter)提供 JitoSOL 或 VRT 交易對流動性的用戶</li><li>Restaking Grants:發放給 Node Consensus Network(NCN)開發者生態,支持開發、部署及營運再質押基礎建設</li><li>Interceptor Fees:防止其他流動質押協議持有人惡意短期套利,所持 JitoSOL 會暫時凍結 10 小時,如欲提前領取須支付 10% 手續費</li><li>JitoSOL Fees:JitoSOL 由質押獎勵及 MEV 收益中抽取 4% 管理費(扣除驗證者佣金後),換算下來年化管理費約 0.3%(7%apy *4%)。</li><li>Tip Routers:MEV 每個 epoch 累積為 Tips,經 TipRouter 分發,交易小費抽取 3% 作協議費用;其中 2.7% 歸 DAO 金庫,0.15% 獎勵 JTO 質押者,0.15% 獎勵 JitoSOL 用戶</li></ul>

<h3 id="h3-5omA5Lul4oCm5ZyoIGppdG8g55qE6LSi5Yqh5oql6KGo6KeC5a+f5Yiw5Z+66YeR5Lya55qE5LuA5LmI562W55Wl77yf">那麼……從 jito 財報可以觀察到基金會哪些策略?</h3><p>拆解支出部分,Liquidity Incentive 始終是最大支出,費用自 2024 Q2 急升,現維持每季約 1m-3m。</p>

<p>主要來自基金會實施 JIP-2、JIP-13 提案,將 $JTO 用於多種 DeFi 應用激勵(主要在 @ KaminoFinance)。2024 Q2 起 jitoSOL 收入明顯提升,本質是使用 jitoSOL 進行 defi 循環操作效益提升—>質押 SOL 轉 jitoSOL 意願升—>jitoSOL 增—>質押收入增。</p>

<p>2025 年起,基金會亦提出再投入 14M JTO(約 $24M)於激勵措施,特別是再質押資產及相關 DeFi 操作成長,期望促進 VRT 採用。</p>

<p>截至 2025 Q3 已發放約 7.7m JTO 激勵。成效十分明顯,2025 年各季度收入分別上升 36%、67%、23%,幅度高於激勵發放增幅,證明屬正向回報。</p>

<p>收入方面,jitoSOL fee 與 Tip Router 為兩大來源。自 2024 Q4 起,受 Solana 生態 meme 熱潮帶動,交易量暴增,jito成為最大受益者。</p>

<p>當時 Jito tips 佔 Solana REV(Real Economic Value)41.6%-66%,自 2025 Q2 起,Tip Router 獲利超越 jitoSOL fee,顯示 jito 技術壁壘即 MEV 基礎建設,用戶願意支付 tip 以提升交易優先,這是其他公鏈罕見的經濟機制。</p>

<p>Solana 交易量激增、MEV 營運能力、jitoSOL 龍頭地位及 jito 再質押應用拓展,使專案淨獲利於 2025 Q2 大爆發,單季增 57 倍至約 $5M。雖然目前 meme 熱潮未如 24 年 pump.fun 那般瘋狂,認為未來 SOL 再質押賽道成熟後,將成 jito 新一波成長催化劑。</p>

<h3 id="h3-5aOw5piO77ya">聲明:</h3><ol>

<li>本文轉載自 [<a href="https://www.techflowpost.com/article/detail_27495.html">TechFlow</a>],著作權歸原作者 [<em>chingchalong02</em>] 所有,若對轉載有疑義,請聯絡 <a href="https://www.gate.com/questionnaire/3967">Gate Learn</a> 團隊,團隊將依相關流程盡速處理。</li><li>免責聲明:本文所表達觀點與意見屬作者個人立場,並不構成任何投資建議。</li><li>其他語言版本由 Gate Learn 團隊翻譯,未經提到 <a href="http://gate.com/">Gate</a> 不得重製、傳播或抄襲本翻譯文章。</li></ol>](https://gimg.gateimg.com/learn/6c26487ceb605c24ebbaf0549a76f2518511a007.webp)

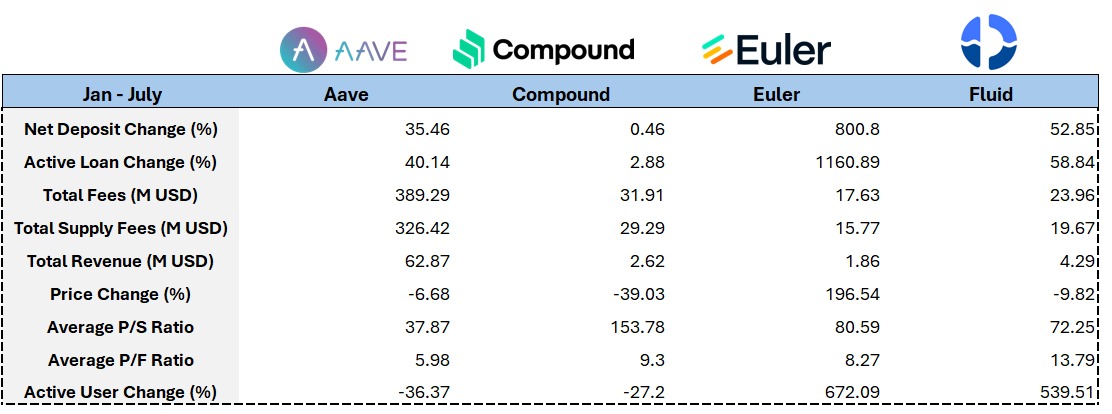

循環貸款已成為 DeFi 主流玩法,促使底層借貸基礎設施平台基本面增強,並篩汰了跟不上市場熱潮的借貸協議。

Euler Finance 憑藉允許任何人部署借貸 Vault 的 EVK 架構脫穎而出,基本面與幣價雙雙強勢上漲,未來若部署 RWA 資產借貸,將再度帶動新一波成長動能。

Aave 因 USDe 及 PT-USDe 上線、Umbrella 機制啟動及 GHO 跨鏈發行,上半年業務表現均穩健成長。

Lido Finance 收入模型讓專案表現亮眼,未來成長空間將由華爾街對 ETH 質押收益的需求驅動。

Jito 結合 MEV 基礎設施營運優勢、jitoSOL 龍頭地位與未來 jito 上再質押應用的開展,2025 年第 2 季起有望展現強勢表現。

借貸協議的費用來源?

主要費用來源為所有借款頭寸(不論未平倉、已平倉或已清算)的利息總額。這部分利息收入會依比例分配給流動性提供者及 DAO 國庫。

此外,當借款倉位超過設定的 LTV 上限時,協議會允許清算人執行清算。各類資產皆有專屬清算罰金,協議則取得抵押資產並進行拍賣或採用 Fluid 的「流動性清算」機制。

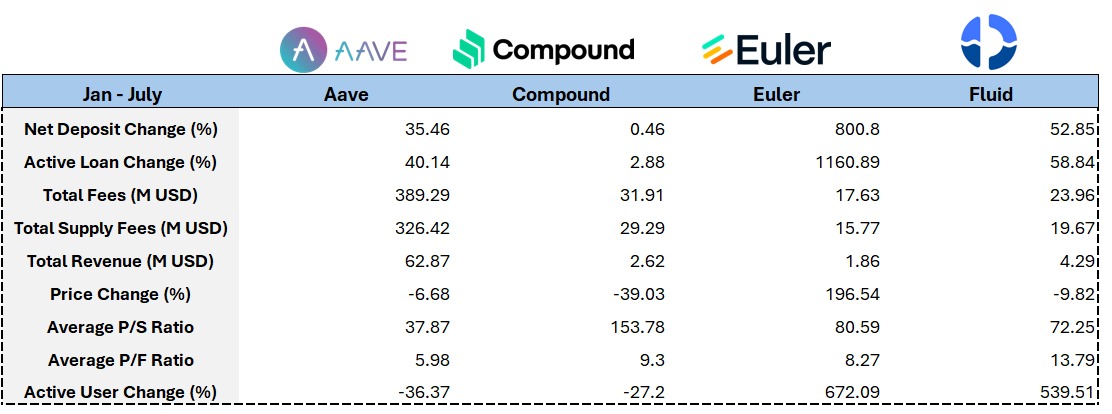

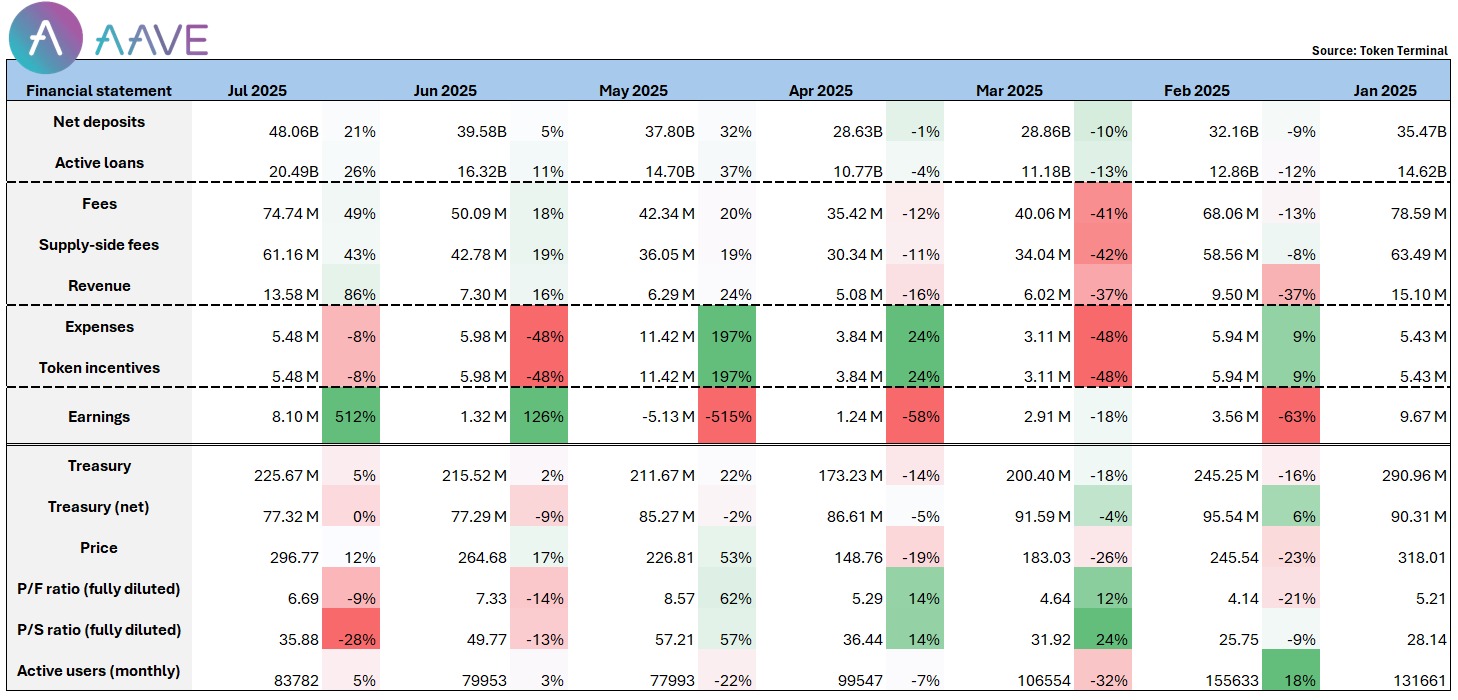

從 Aave 的財務報表能看出什麼?

@aave 協議於年初費用與收入達高峰,隨後因大盤調整而逐步下滑。個人認為五月後數據回升主因是 USDe + PT-USDe 上線,因本輪規模最大的循環借貸需求正由 Pendle PT 類資產及 Ethena 穩定幣推動。

數據顯示,在 PT-sUSDe 上線初期,近 1 億美元供應額度迅速湧入 Aave 市場。

Umbrella 機制於六月正式啟用,截至目前已吸引約 $300M 資金參加存款保障。同時,Aave 原生穩定幣 GHO 跨鏈發行量持續成長(目前流通量約 $200M),多鏈應用場景同步擴展。

多重利多助力下,Aave 七月迎來全面突破:

-Net Deposit 突破 48 億美元,穩居全網第一;

協議淨利潤六月環比增近 5 倍,達約 $8M;

以市銷率、市盈率計算,Aave 仍屬賽道低估值專案。

依現有成長趨勢及產品成熟度,未來預期有更多傳統機構選擇 Aave 作為 DeFi 首選平台。不論是費用收入、TVL 或協議獲利,Aave均有望再創新高,穩固其 DeFi 領導地位。

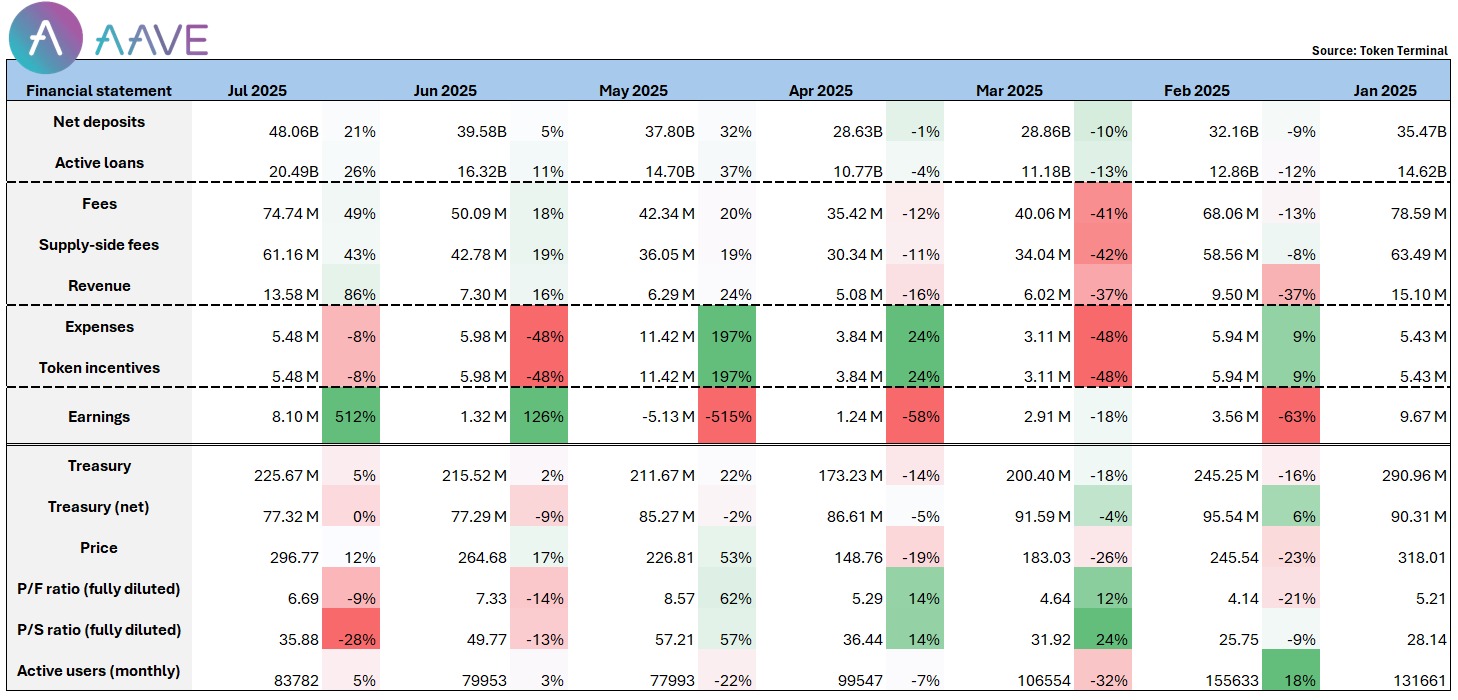

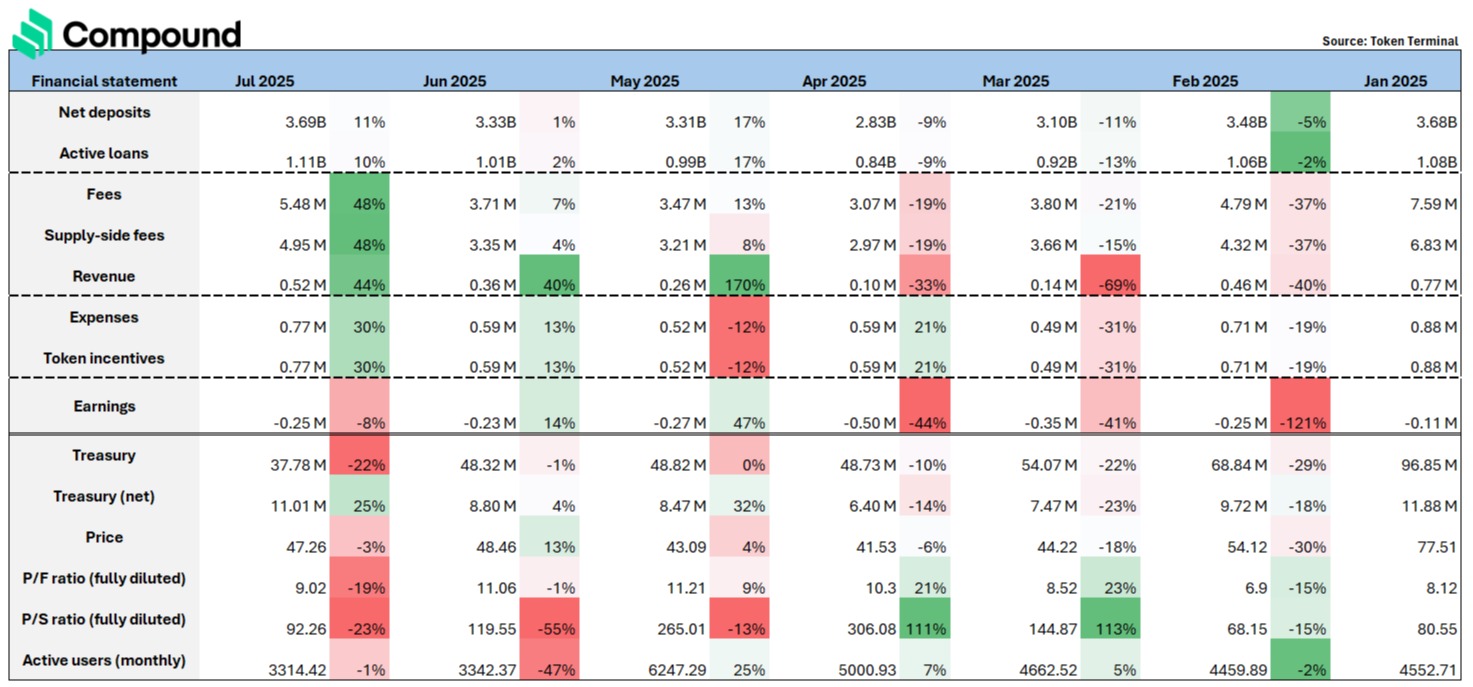

從 Compound 財務報表看衰退徵兆?

@compoundfinance 雖為老牌借貸協議,但資產多元化及市場敏感度明顯不如 Aave。Aave 緊貼市場,已上線多種再質押 ETH(如 rETH、ETHx、cbETH),質押 BTC(如 lBTC、tBTC)及 Pendle PT 類資產,這些 Compound 都未支援。

因資產支援有限,Compound 借貸模式相對單調,缺乏循環借貸場景與組合策略,導致用戶黏著度及資金利用率低落。財務面來看,Compound 自 2025 年年初至今持續虧損,協議淨收益維持於 –$0.11M 至 –$0.25M,代幣價格累計下跌約 40%。

目前 DeFi 生態中,循環借貸已是基礎應用,並衍生出 @EulerFinance、@MorphoLabs、@SiloFinance 等專注複雜槓桿與組合策略的底層協議。缺乏相關場景支援代表 Compound 正逐漸流失主流循環借貸用戶。

財務報表亦顯示,Compound TVL 半年來僅微幅成長(+0.46%),協議收入亦未明顯改善,整體成長與 @Aave 差距持續擴大。顯示產品演進及生態整合緩慢,若資產支援和功能拓展無法加速,未來將更邊緣化於 DeFi 借貸主流。

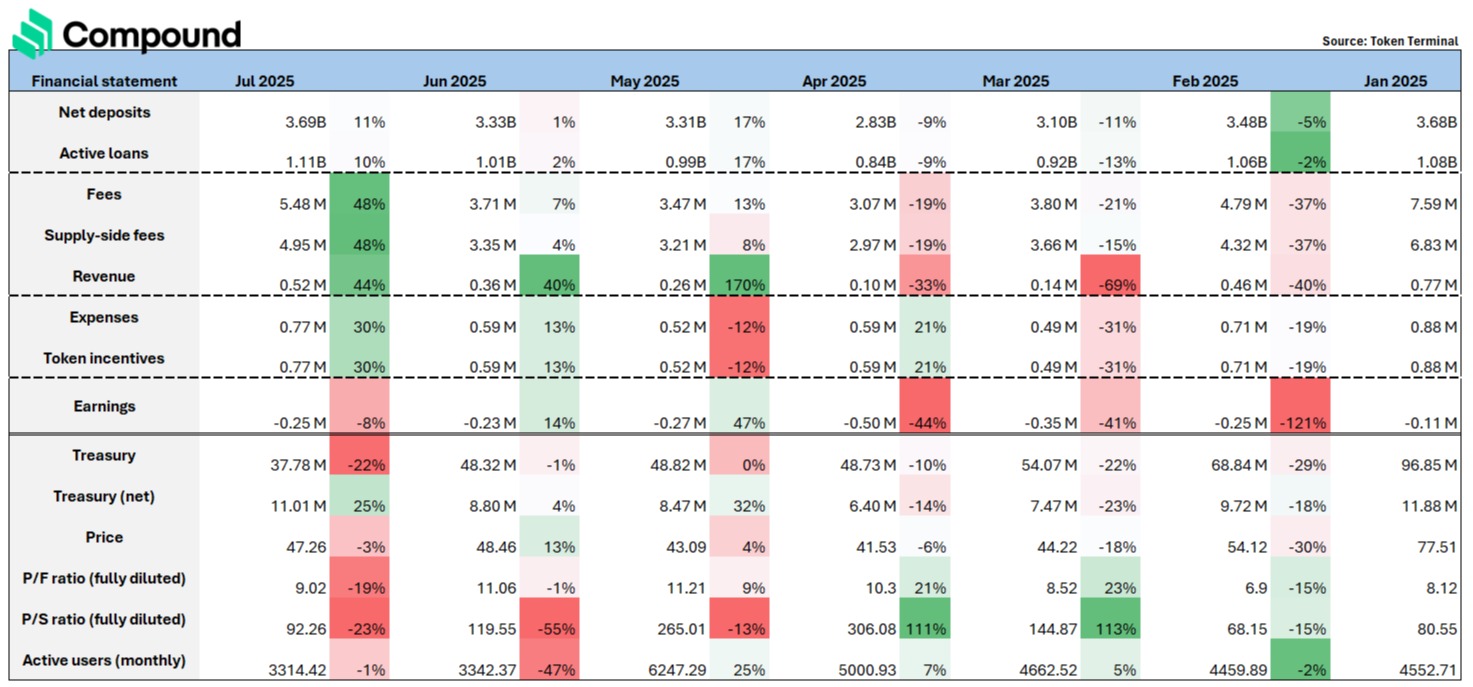

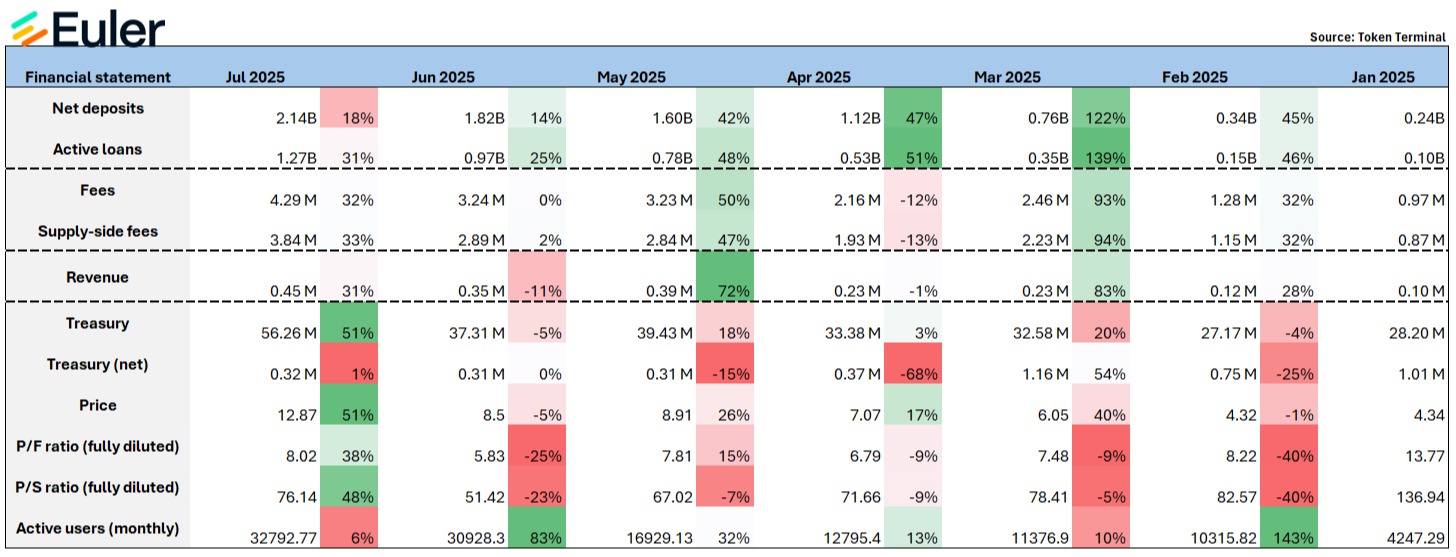

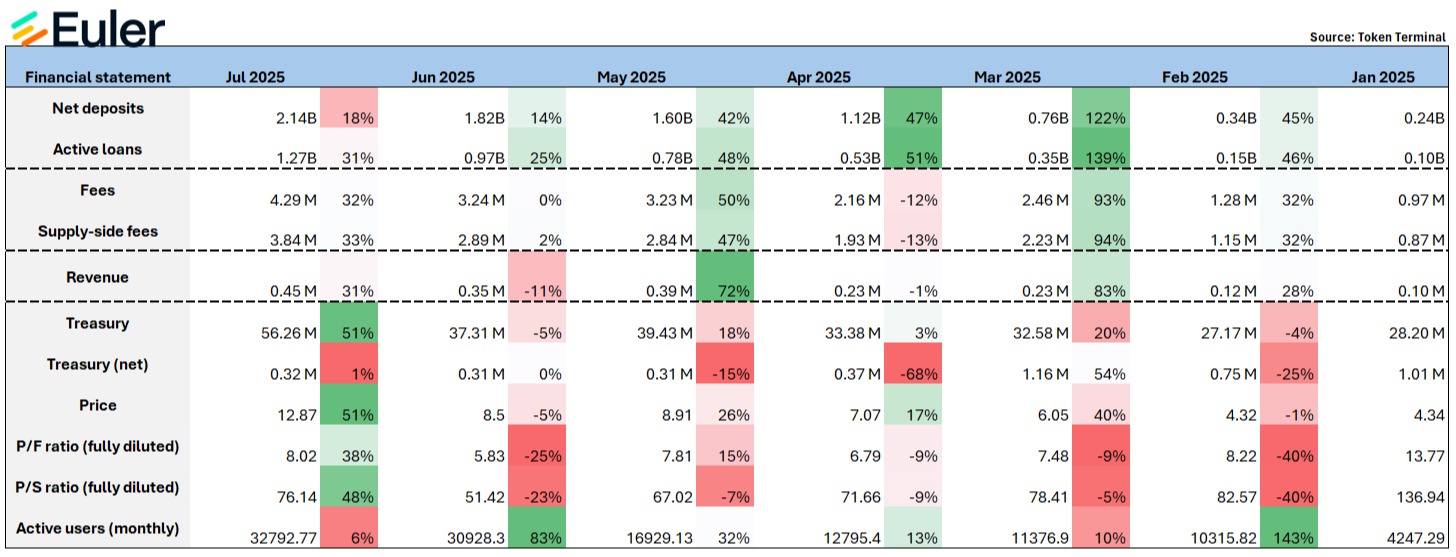

Euler 的 TVL / 收入 / 幣價均明顯成長

@eulerfinance 最顯著特色是開放任何開發者或協議在 EVK(Euler Vault Kit)架構下自建 Vault 納入 Euler 信貸生態,此性能深度契合循環借貸主流,各類長尾資產也能在 Euler 部署借貸,顯著提升項目方收入來源,並增強用戶玩法多樣性。

與 aave 類似,Euler 今年 4 月上線市場最大循環借貸資產 PT-USDe 後,協議月收入及 TVL 分別成長約 72% 與 42%,展現強勁動能。

觀察上半年表現,Euler 是 TVL 及活躍借貸成長最快協議之一,TVL 增幅高達 800%,活躍借貸量更飆升 1160%,強勢躍進借貸賽道。

項目亦積極與空投專案及激勵平台(如 @TurtleDotXYZ、@Merkl_XYZ)合作,緊跟本輪週期另一重要熱潮—積分及空投經濟,透過激勵機制提升用戶於平台存款及借貸意願。

此策略成效明顯:協議費用由 $0.1M 增至 $0.45M,代幣價格同期也大漲約 200%。

EVK 作為模組化、可組合且無需授權的信貸基礎設施,其潛力遠超現有範疇。若能順利將 RWA 資產導入 Euler 借貸框架,TVL 未來有望幾何式爆發。

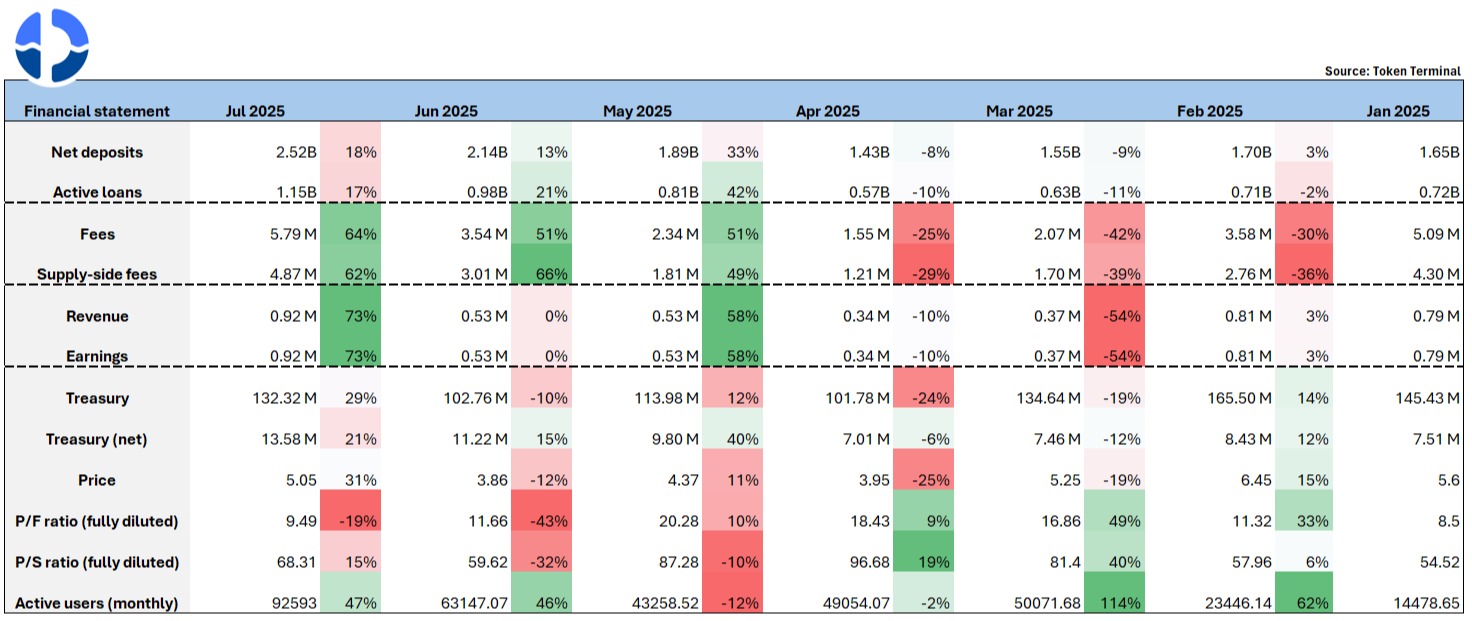

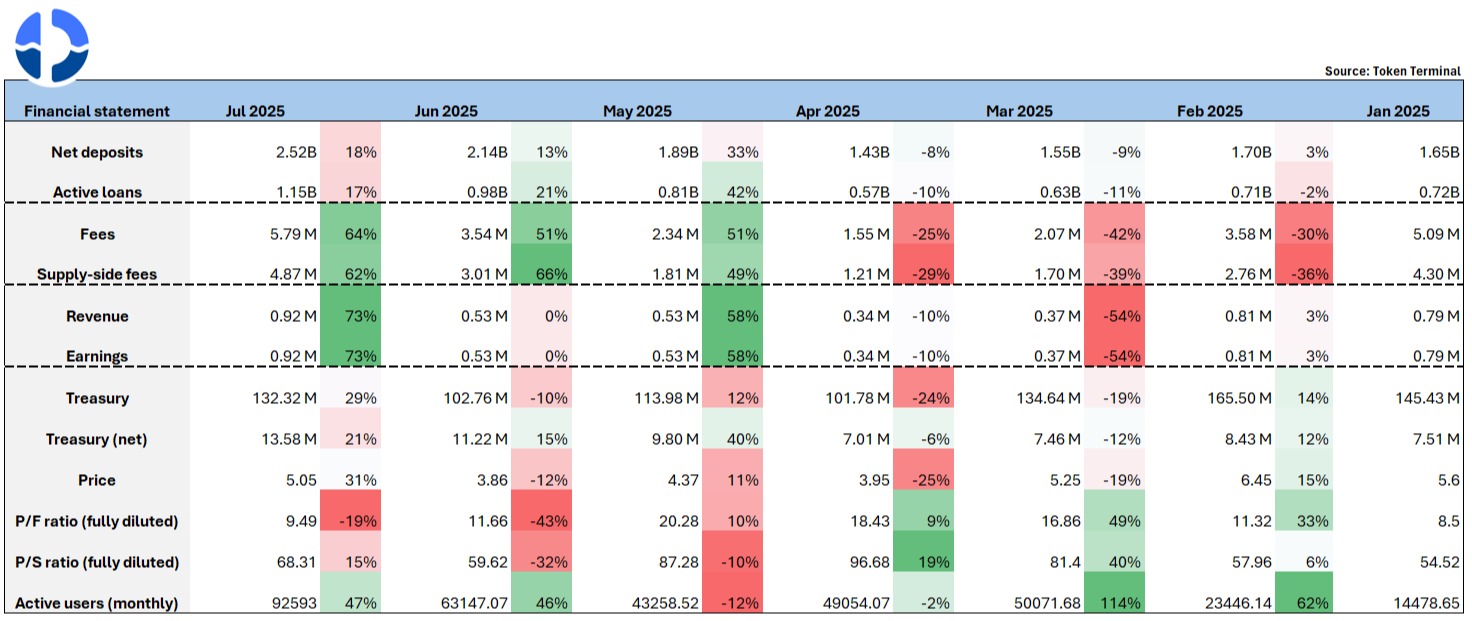

Fluid 技術壁壘帶動基本面樂觀成長

@0xFluid 為借貸領域成長速度僅次 euler 的新秀協議,TVL 自年初增長約 53%,目前鎖倉規模已與 Euler 持平。其成為黑馬主因在全新借貸機制設計及資本效率出色。

智能抵押與智能債務是最大技術壁壘,能直接抵押 LP 資產(如 ETH/wstETH、USDT/USDC),用戶借出債務並非單一資產,而是自動調節的 LP 組合。資金借出後會部署至流動性市場參與交易,反向為用戶創造收益(降低實際借款成本)。

此設計讓借款人利率支出進一步降低,借貸利率普遍低於傳統模式,同時 Fluid 平均支援的 LTV 上限高於 Aave,清算罰金僅 3%(Aave 為 5%),整體資本效率近似 Aave e-mode。

此外,Fluid 內建「一鍵循環借貸」功能,前端即可實現抵押 ETH 借穩定幣再抵押操作;存款利率頗具吸引力,即使是大戶也願意長期投入大量資金,追求穩健年化。

Aave 早期亦參與 Fluid 代幣投資,以 $4M 資金買入 FUID 代幣,並推動自家穩定幣 GHO 整合 Fluid 協議池。此舉不但肯定 Fluid 產品模式,也表明競爭對手正看好其成長潛力。

協議上半年收入自 $790K 增至 $930K,財務表現穩中向上;惟代幣同期略有下跌,主因缺少明確代幣經濟賦能及回購機制,即使協議業績亮眼,代幣價值捕捉能力仍有進步空間。

被譽為 ETH Beta 的 Lido 財報表現如何?

@LidoFinance 截至今日約有 8.8M ETH 質押於協議,總值約 $33B,占 ETH 質押總量約 25%、 ETH 全網 7%。基本上是圈內 ETH「持有」量最大的專案(sharplink 約 440K ETH;bitmine 約 833K ETH)。

「ETH 質押賽道龍頭」的敘事難免被視為 ETH Beta,但專案自創立以來始終面臨一大挑戰:五年來團隊從未取得獲利。

解析原因需從財報細項切入。

Staking Rewards to holders:Lido 聚合散戶 ETH 並設立驗證節點,之後按照比例分發質押獎勵給散戶。

換句話說,Lido 大部分獎勵並非專案自有。2024 年為例,Lido 全年獲取 $1.034B 質押獎勵,其中 $931M 幾乎全數派發給質押者,且完全符合 Lido 協議費用機制——質押者(90%)、節點營運商(5%)與 Lido DAO 金庫(5%)

- Cost of Revenue:包括節點獎勵(node rewards)及 Slash 分發(slashing rewards),由 Lido 承擔

- Liquidity Expense:LP 相關流動性費用

- Operational Expense:LEGO Grant + TRP(Token Rewards Plan)是兩大生態資助與激勵方案,前者支持社群或開發者提出有利 Lido 創新提案,後者獎勵 DAO 核心貢獻者

優勢是 Lido 近年成本管控明顯進步,Liquidity Expense 逐年降至 25 年約 $8.5M,Operating Expense 自 23 年起每年減少約 20%。因此在 23/24 年收入大幅成長(88%/67%)和成本降低下,專案虧損明顯收斂(-66%/-93%),今年虧損僅約 $2M。

Lido 未來發展展望?

如果認為「ETH 質押龍頭」收入仍不理想略顯苛刻,但成本確實逐年下降。造成虧損持續的原因何在?首先,10% 手續費屬產業通例,難以更動。

唯一可變的是賽道規模——ETH 質押量。需注意 ETH 質押比例相較 Solana/Sui/Avax/ADA 依然偏低。外部催化劑如華爾街對 ETH 質押收益的需求將是關鍵,已知 Blackrock 已申請在 iShares ETH ETF 增設質押機能。

一旦有先例,ETH 質押將成機構新型收益來源,對他們而言,持有 ETH 部位可獲利息,也是額外現金流。若首選 Lido(或 Coinbase、甚至機構自營專案如 puffer),屆時將迎來賽道突破時刻。當然質押率提升後,ETH 發行獎勵也會被壓縮。

DAO 有成員提案開啟質押 LDO 收入共享機制,增強代幣用途與長線激勵。但此機制僅會進一步削弱團隊收入,對長期發展不利。DAO 另有「過剩盈餘分享機制」提案,相對更合理。

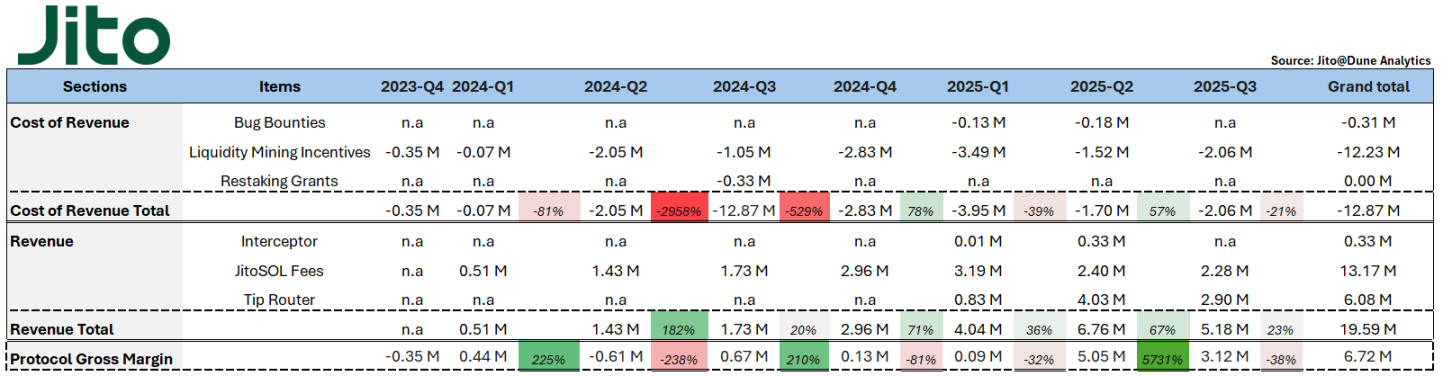

Jito 獨特收入結構—MEV 小費

@jito_sol 作為 SOL 質押賽道龍頭,近「表面業務」財報表現遠優於昨日所述 lido。jito 目前質押 SOL(jitoSOL)規模約 16m SOL,占全網約 23%。

賽道上限即 SOL 質押率在所有 L1 屬偏高(67.18%),值得一提的是 jito 自去年 10 月起提供流動性再質押底層基礎建設,衍生多元再質押服務,VRT(Vault Receipt Tokens)提供者(如 @fragmetric140、@RenzoProtocol)即於其架構上運作。

我認為流動性再質押將是 jito 擴展業務、提升收益的關鍵主軸。現僅有約 1.1m SOL 進行再質押,佔 jito 質押 SOL 約 6%、全網約 2%。相較下,ETH 再質押 / 質押比例為約 26%,顯示 SOL 再質押仍具上升空間,正是 jito 必須搶占的市場。

回顧 jito 財報,先解析各項支出和收入:

- Bug Bounties:獎勵發現並回報協議漏洞,白帽駭客提交有效漏洞可獲獎金

- Liquidity Mining Incentives:獎勵在 DeFi 平台(如 Orca、Jupiter)提供 JitoSOL 或 VRT 交易對流動性的用戶

- Restaking Grants:發放給 Node Consensus Network(NCN)開發者生態,支持開發、部署及營運再質押基礎建設

- Interceptor Fees:防止其他流動質押協議持有人惡意短期套利,所持 JitoSOL 會暫時凍結 10 小時,如欲提前領取須支付 10% 手續費

- JitoSOL Fees:JitoSOL 由質押獎勵及 MEV 收益中抽取 4% 管理費(扣除驗證者佣金後),換算下來年化管理費約 0.3%(7%apy *4%)。

- Tip Routers:MEV 每個 epoch 累積為 Tips,經 TipRouter 分發,交易小費抽取 3% 作協議費用;其中 2.7% 歸 DAO 金庫,0.15% 獎勵 JTO 質押者,0.15% 獎勵 JitoSOL 用戶

那麼……從 jito 財報可以觀察到基金會哪些策略?

拆解支出部分,Liquidity Incentive 始終是最大支出,費用自 2024 Q2 急升,現維持每季約 1m-3m。

主要來自基金會實施 JIP-2、JIP-13 提案,將 $JTO 用於多種 DeFi 應用激勵(主要在 @ KaminoFinance)。2024 Q2 起 jitoSOL 收入明顯提升,本質是使用 jitoSOL 進行 defi 循環操作效益提升—>質押 SOL 轉 jitoSOL 意願升—>jitoSOL 增—>質押收入增。

2025 年起,基金會亦提出再投入 14M JTO(約 $24M)於激勵措施,特別是再質押資產及相關 DeFi 操作成長,期望促進 VRT 採用。

截至 2025 Q3 已發放約 7.7m JTO 激勵。成效十分明顯,2025 年各季度收入分別上升 36%、67%、23%,幅度高於激勵發放增幅,證明屬正向回報。

收入方面,jitoSOL fee 與 Tip Router 為兩大來源。自 2024 Q4 起,受 Solana 生態 meme 熱潮帶動,交易量暴增,jito成為最大受益者。

當時 Jito tips 佔 Solana REV(Real Economic Value)41.6%-66%,自 2025 Q2 起,Tip Router 獲利超越 jitoSOL fee,顯示 jito 技術壁壘即 MEV 基礎建設,用戶願意支付 tip 以提升交易優先,這是其他公鏈罕見的經濟機制。

Solana 交易量激增、MEV 營運能力、jitoSOL 龍頭地位及 jito 再質押應用拓展,使專案淨獲利於 2025 Q2 大爆發,單季增 57 倍至約 $5M。雖然目前 meme 熱潮未如 24 年 pump.fun 那般瘋狂,認為未來 SOL 再質押賽道成熟後,將成 jito 新一波成長催化劑。

聲明:

- 本文轉載自 [TechFlow],著作權歸原作者 [chingchalong02] 所有,若對轉載有疑義,請聯絡 Gate Learn 團隊,團隊將依相關流程盡速處理。

- 免責聲明:本文所表達觀點與意見屬作者個人立場,並不構成任何投資建議。

- 其他語言版本由 Gate Learn 團隊翻譯,未經提到 Gate 不得重製、傳播或抄襲本翻譯文章。

循環貸款已成為 DeFi 主流玩法,促使底層借貸基礎設施平台基本面增強,並篩汰了跟不上市場熱潮的借貸協議。

Euler Finance 憑藉允許任何人部署借貸 Vault 的 EVK 架構脫穎而出,基本面與幣價雙雙強勢上漲,未來若部署 RWA 資產借貸,將再度帶動新一波成長動能。

Aave 因 USDe 及 PT-USDe 上線、Umbrella 機制啟動及 GHO 跨鏈發行,上半年業務表現均穩健成長。

Lido Finance 收入模型讓專案表現亮眼,未來成長空間將由華爾街對 ETH 質押收益的需求驅動。

Jito 結合 MEV 基礎設施營運優勢、jitoSOL 龍頭地位與未來 jito 上再質押應用的開展,2025 年第 2 季起有望展現強勢表現。

協議淨利潤六月環比增近 5 倍,達約 $8M;

以市銷率、市盈率計算,Aave 仍屬賽道低估值專案。

訂閱我們,換個角度,讀懂加密世界