Multicoin Capital: Porque mantemos uma perspetiva otimista sobre a Ethena para o futuro?

O Multicoin Liquidity Fund investiu em ENA, o token nativo do protocolo Ethena. A Ethena lidera a emissão do dólar sintético USDe.

No nosso artigo “The Endgame for Stablecoins”, assinalámos que as stablecoins representam o maior potencial de mercado em cripto, com o rendimento como principal desafio. Apesar de acertarmos na aposta nas “stablecoins com rendimento”, subestimámos o mercado dos dólares sintéticos.

Distinguimos as stablecoins em duas categorias principais:

- Com partilha de rendimento

- Sem partilha de rendimento

Dentro das stablecoins com partilha de rendimento, existem:

- Colateralizadas 1:1 por ativos de tesouraria pública

- Dólares sintéticos

Os dólares sintéticos não são garantidos por tesouraria pública. Geram rendimento e mantêm estabilidade através de estratégias neutras em mercados financeiros.

A Ethena é um protocolo descentralizado e o maior operador do dólar sintético USDe.

A Ethena apresenta uma alternativa estável às stablecoins tradicionais como USDC e USDT, cujas reservas normalmente recebem rendimento de Tesouraria dos EUA de curto prazo. Por contraste, as reservas do USDe geram rendimento e privilegiam a estabilidade recorrendo ao basis trading, uma das estratégias mais sólidas das finanças tradicionais.

O basis trading em futuros de Tesouraria dos EUA representa um mercado de centenas de milhares de milhões, podendo chegar a triliões de dólares. Os hedge funds capazes de operar basis trades à escala limitam o acesso a investidores qualificados e institucionais. A tecnologia cripto está a renovar as finanças, permitindo que todos acedam a estas oportunidades por via da tokenização.

Visualizámos o dólar sintético baseado em basis trading há vários anos. Em 2021, publicámos um artigo a expor esta oportunidade e anunciámos o investimento no UXD Protocol, o primeiro token integralmente garantido por basis trades.

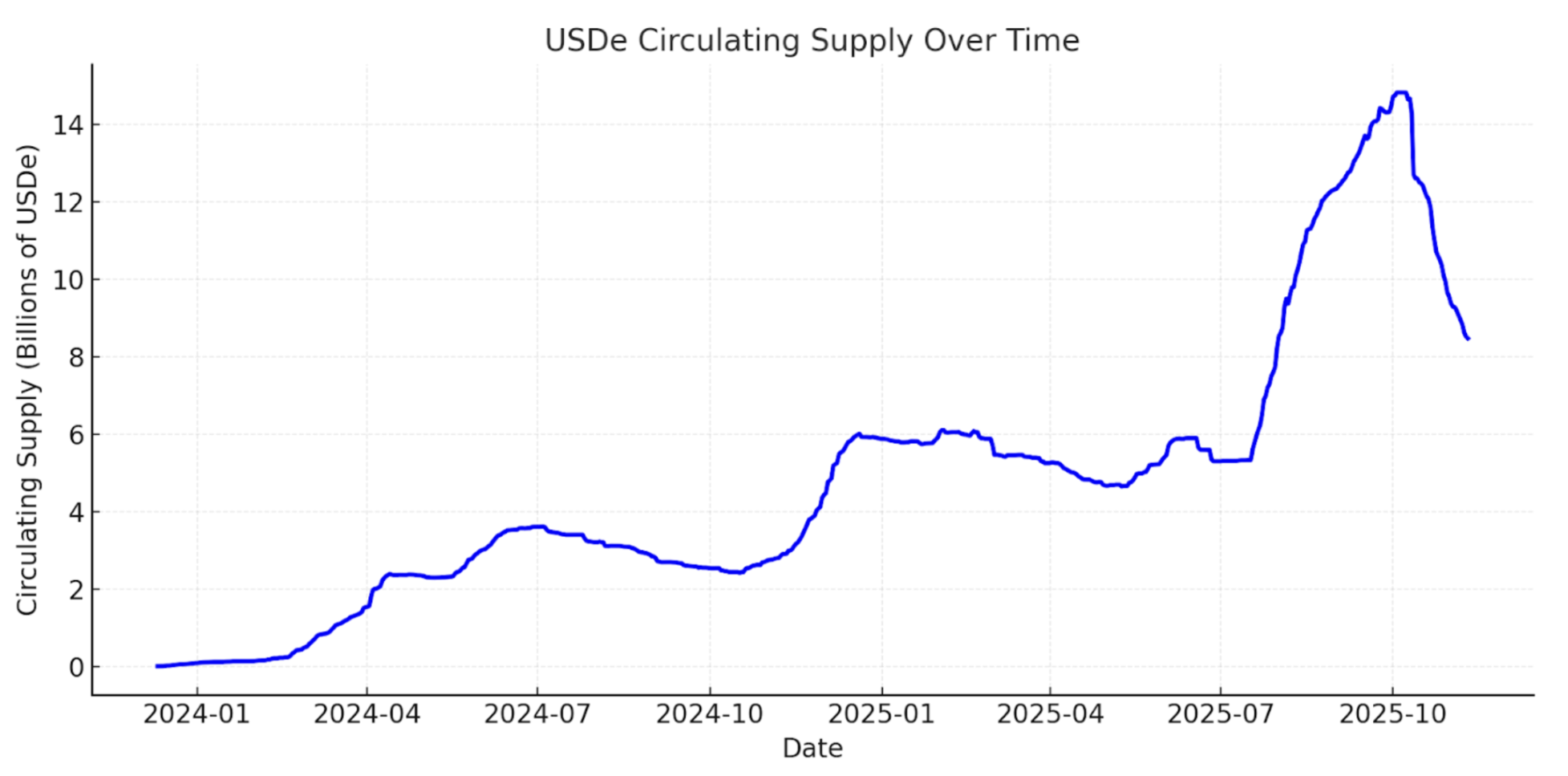

Apesar de o UXD Protocol ter sido pioneiro, consideramos que Guy Young, fundador e CEO da Ethena Labs, concretizou esta visão com excelência. Hoje, a Ethena é o maior dólar sintético, com circulação que chegou aos 15 mil milhões $ em dois anos após o lançamento, recuando para cerca de 8 mil milhões $ depois do reset de mercado a 10 de outubro. É o terceiro maior dólar digital, apenas atrás do USDC e USDT.

Evolução da circulação USDe - DefiLlama

Ventos estruturais favoráveis aos dólares sintéticos

A Ethena encontra-se na intersecção de três tendências essenciais que estão a moldar as finanças modernas: stablecoins, perpetualização e tokenização.

Stablecoins

Existem atualmente mais de 300 mil milhões $ em stablecoins em circulação, com previsões de crescimento para valores na ordem dos triliões na próxima década. Durante quase dez anos, USDT e USDC dominaram o mercado, representando juntos mais de 80 % do total. Nenhuma delas partilha rendimento diretamente com os utilizadores, mas acreditamos que a partilha de rendimento se tornará padrão ao longo do tempo.

Para nós, as stablecoins diferenciam-se por três fatores: distribuição, liquidez e rendimento.

A Tether estabeleceu uma base de liquidez robusta e uma rede de distribuição global para o USDT. É o principal ativo de cotação nas negociações cripto e a via mais utilizada nos mercados emergentes para acesso a dólares digitais.

Já a Circle apostou na distribuição por via de parcerias, como a Coinbase. Isto potenciou o crescimento, mas afetou as margens da empresa. À medida que a adoção cripto acelera, esperamos que empresas com forte capacidade de distribuição financeira e tecnológica emitam as suas stablecoins, tornando o mercado colateralizado por tesouraria cada vez mais commoditized.

Para os novos players, oferecer rendimentos superiores é o fator chave de diferenciação. Nos últimos anos, a narrativa das stablecoins com rendimento tem ganho força. Contudo, as stablecoins colateralizadas por tesouraria não geraram rendimentos suficientemente altos para fomentar adoção relevante, pois o custo de oportunidade para capital cripto nativo tem sido historicamente superior ao rendimento das Tesourarias dos EUA.

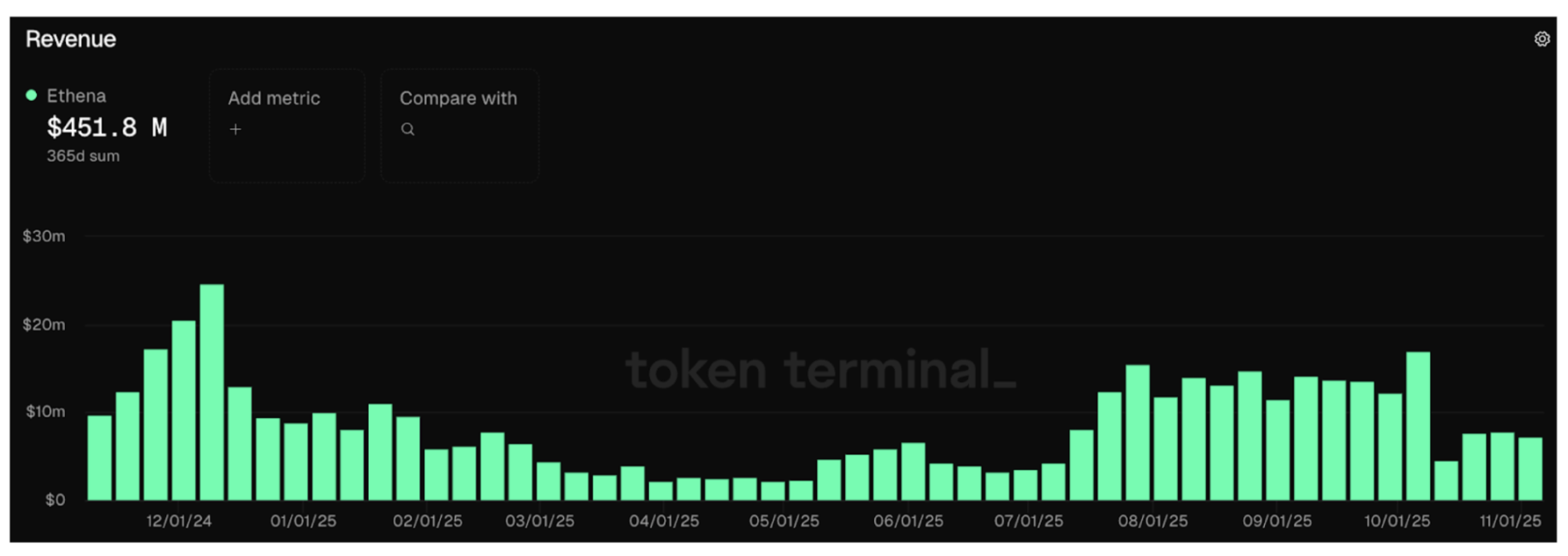

Entre os novos projetos, a Ethena destaca-se por alcançar distribuição e liquidez reais, sobretudo graças ao rendimento superior. Com base na evolução do preço do sUSDe desde o lançamento, estimamos um rendimento anualizado superior a 10 %—mais do dobro das stablecoins colateralizadas por tesouraria. Tal é possível através do basis trading, que monetiza a procura de alavancagem. Desde o lançamento, o protocolo gerou quase 600 milhões $ em receitas, dos quais mais de 450 milhões $ nos últimos doze meses.

Ethena Token Terminal

O verdadeiro teste à adoção dos dólares sintéticos é o reconhecimento como colateral nas principais exchanges. A Ethena conseguiu integrar o USDe como colateral central em plataformas como Binance e Bybit—um dos motores do seu crescimento acelerado.

A estratégia da Ethena distingue-se ainda pela correlação negativa com a taxa dos fundos federais. Ao contrário das stablecoins colateralizadas por tesouraria, a Ethena tende a beneficiar com taxas mais baixas, pois estas estimulam a economia, aumentam a procura de alavancagem, promovem funding rates superiores e reforçam os rendimentos de basis trading que sustentam a Ethena. Em 2021, as funding rates ultrapassaram os rendimentos das Tesourarias em mais de 10 %.

Naturalmente, com a convergência dos mercados cripto e tradicionais, haverá mais capital em basis trades e o diferencial entre funding rates e taxas federais diminuirá, mas tal processo levará anos.

Rendimento Tesouraria vs. Funding Rate

O JPMorgan estima que as stablecoins com rendimento possam representar até metade do mercado nos próximos anos. Com o mercado a crescer para valores na ordem dos triliões, a Ethena estará bem posicionada para liderar esta transição.

Perpetualização

Os futuros perpétuos alcançaram verdadeiro product-market fit em cripto. No universo de 4 triliões $, os contratos perpétuos registam volumes diários superiores a 100 mil milhões $, com open interest total acima de 100 mil milhões $ em CEX e DEX. Os perpétuos oferecem uma via eficiente para obter exposição alavancada às variações de preços dos ativos. Acreditamos que mais ativos irão adotar perpétuos ao longo do tempo—uma tendência que chamamos “perpetualização”.

Uma dúvida comum sobre a Ethena é o tamanho do mercado potencial, já que a estratégia depende do open interest no mercado de perpétuos. Apesar de ser um limite no curto prazo, acreditamos que subestima a oportunidade a médio e longo prazo.

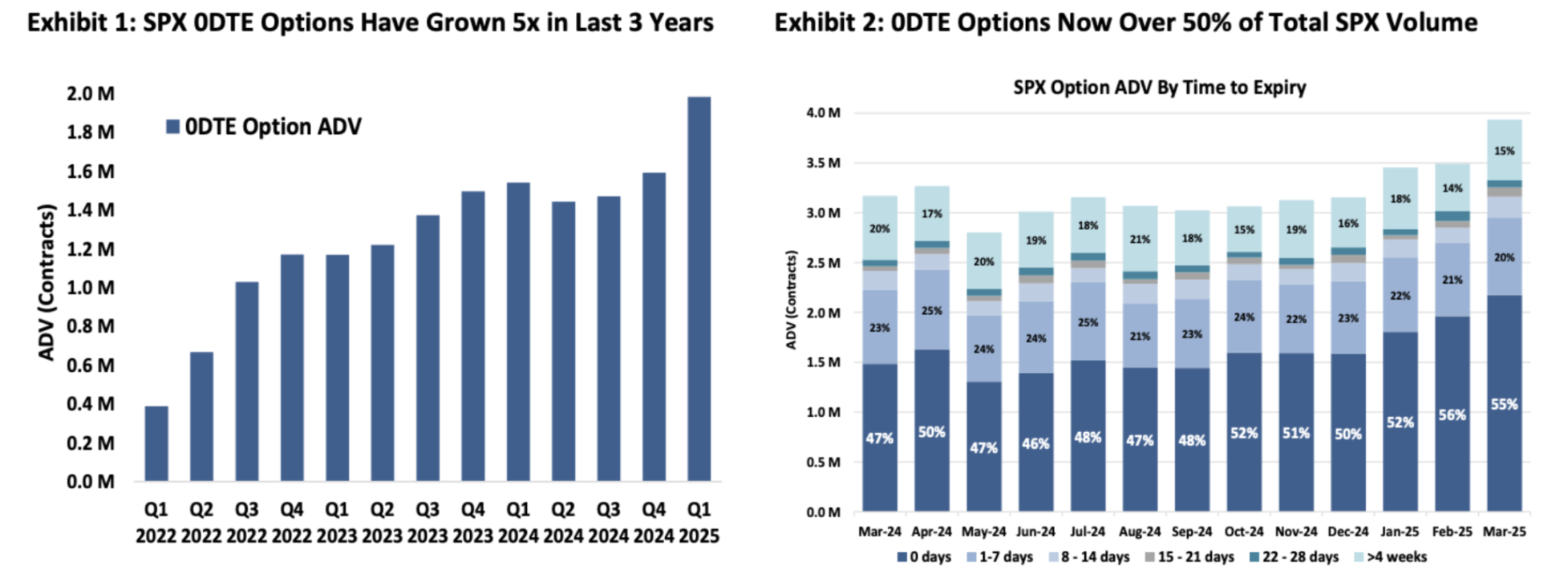

Perpétuos sobre ações tokenizadas

O mercado global de ações vale cerca de 100 triliões $, quase 25 vezes mais que o mercado cripto. O mercado dos EUA ronda os 60 triliões $. Os investidores em ações também procuram alavancagem, como mostra o crescimento das opções 0DTE, que já representam mais de 50 % do volume das opções SPX—maioritariamente negociadas por retalho. O retalho quer claramente exposição alavancada às variações de preço, e os perpétuos sobre ações tokenizadas respondem a essa procura.

SPX Opções ODTE

Para a maioria dos investidores, os perpétuos são mais simples que as opções. Um produto com exposição 5x ao ativo é mais intuitivo do que lidar com Theta, Vega e Delta das opções, que exigem conhecimento técnico. Não prevemos que os perpétuos substituam o mercado 0DTE, mas podem conquistar uma quota relevante.

Nota do tradutor: Nas opções, Delta mede a sensibilidade ao preço do ativo; Theta indica a depreciação temporal; Vega avalia a sensibilidade à volatilidade.

A tokenização das ações multiplica a oportunidade dos perpétuos para a Ethena. Isto posiciona a Ethena como provedora de liquidez para novos mercados, beneficiando CEX e DEX—e até permitindo à Ethena captar esse valor internamente, com uma DEX própria de perpétuos sobre ações. Dada a dimensão do mercado de ações, tal pode multiplicar a capacidade de basis trading.

Integração fintech com DEXs perpétuas descentralizadas cria novos canais de distribuição

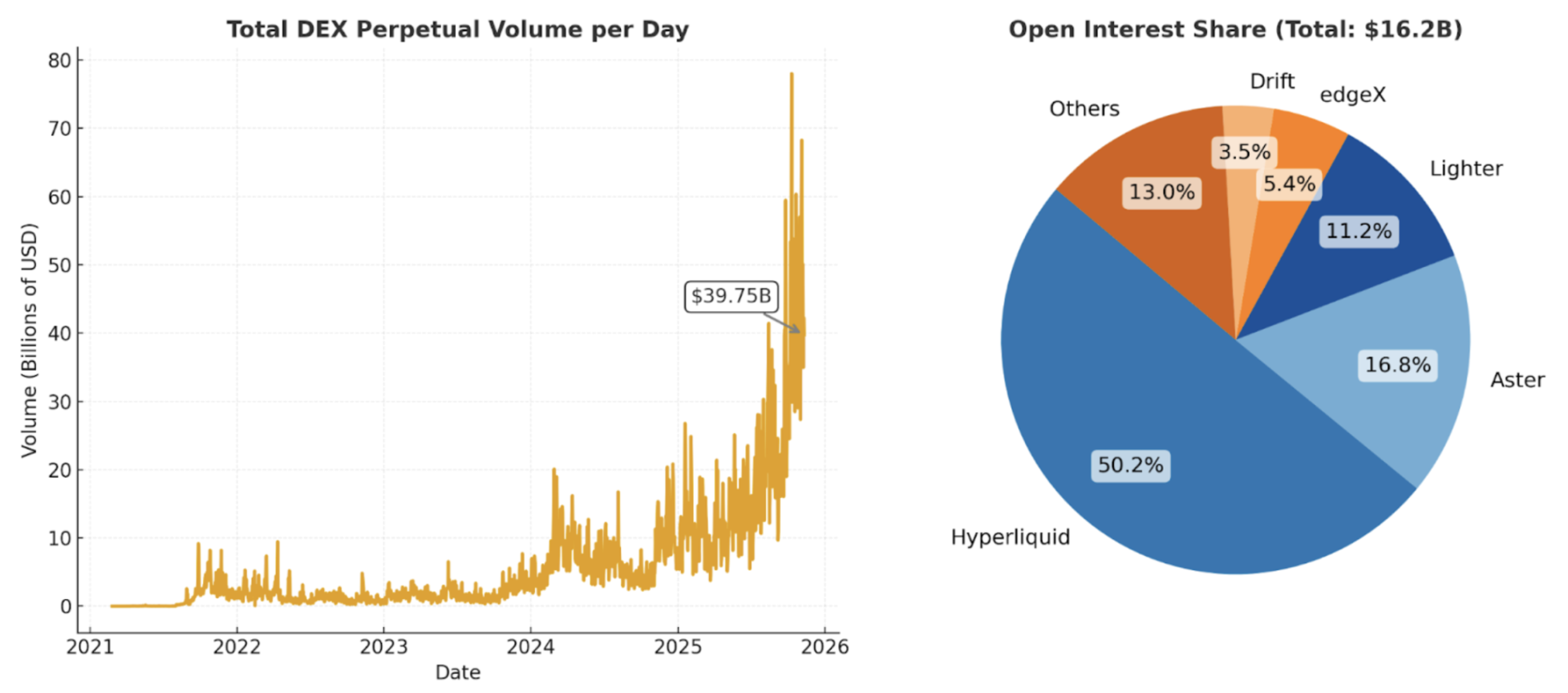

Quando escrevemos sobre dólares digitais descentralizados suportados por basis trades, as DEXs de derivados eram incipientes, a liquidez era curta e não estavam prontas para o mercado de massas. Desde então, as stablecoins conquistaram adoção mainstream e blockchains de alta velocidade e baixo custo provaram-se. Hoje, plataformas como Hyperliquid movimentam cerca de 40 mil milhões $ em volume diário de perpétuos descentralizados, com 15 mil milhões $ em open interest.

Volume diário de perpétuos em DEX

Com o ambiente regulatório cripto a tornar-se mais favorável, espera-se que fintechs em todo o mundo integrem cripto. Empresas como Robinhood e Coinbase evoluíram para exchanges multifuncionais. Muitas já integram middleware DeFi para negociação spot de ativos long-tail não listados.

Hoje, utilizadores não nativos cripto só acedem a poucos ativos e geralmente apenas no mercado spot. Este grupo representa elevada procura por alavancagem não explorada. Com a massificação das DEXs perpétuas descentralizadas, será natural que as fintechs integrem estes produtos.

Por exemplo, Phantom integrou recentemente a DEX perpétua Hyperliquid, permitindo negociar perpétuos diretamente na wallet. Esta integração já gera cerca de 30 milhões $ anuais em receita. Qualquer fundador fintech quererá replicar este sucesso. Recentemente, a Robinhood investiu na DEX perpétua Lighter.

Acreditamos que a adoção de perpétuos cripto por fintechs criará um novo canal de distribuição, impulsionando volumes e open interest superiores e expandindo a capacidade dos basis trades que sustentam a Ethena.

Tokenização

A principal força da cripto reside na emissão e negociação ágil de tokens por qualquer utilizador. Os tokens podem representar stablecoins, tokens L1, meme coins ou estratégias tokenizadas.

O equivalente tradicional mais próximo é o ETF. Hoje, existem mais ETFs nos EUA do que ações cotadas. Os ETFs agregam estratégias complexas num só ticker, facilitando compra, venda e gestão sem preocupações operacionais—tudo tratado pelo emissor do ETF. Não surpreende que a BlackRock, líder global em ETFs, aposte totalmente na tokenização.

A tokenização supera os ETFs ao permitir negociação mais rápida, barata e flexível, melhorando distribuição e eficiência de capital. Qualquer pessoa com internet pode negociar tokens instantaneamente, utilizá-los como colateral e aceder a liquidez adicional. Antecipamos fintechs globais a distribuir estratégias tokenizadas em grande escala, levando produtos institucionais ao consumidor final.

A Ethena iniciou o seu percurso com basis trades tokenizados, mas pode diversificar fontes de rendimento. De facto, já o está a fazer. Se os basis trades geram retornos baixos ou negativos, a Ethena pode alocar parte do colateral a outro produto do ecossistema—USDtb, stablecoin suportada pelo fundo de Tesouraria tokenizado BUIDL da BlackRock—para manter estabilidade e otimizar retornos.

Porquê investir em ENA

Apesar de termos abordado o potencial de mercado da Ethena, é fundamental analisar a equipa e características do protocolo, nomeadamente gestão de risco, captura de valor e crescimento futuro.

Equipa

“Saí do trabalho poucos dias após o colapso da Luna para criar a Ethena, e juntei a equipa alguns meses depois do caso FTX”, afirma Guy Young, fundador da Ethena.

Pela nossa experiência, Guy é dos estrategas mais lúcidos em DeFi, trazendo o know-how Cerberus Capital Investment a um mercado cripto em rápida transformação.

Guy conta com uma equipa experiente e ágil de cerca de 25 colaboradores. Destacam-se o CTO Alex Nimmo, ex-BitMEX e impulsionador dos futuros perpétuos em cripto, e o COO Elliot Parker, ex-Paradigm Markets e Deribit, cujas ligações aos principais market makers e exchanges foram determinantes para as integrações da Ethena.

Os resultados são inequívocos. Em menos de dois anos, a Ethena tornou-se o maior dólar sintético. A equipa agiu rápido, integrou as principais exchanges centralizadas e criou canais de hedging que outros projetos demorariam anos a estabelecer. O USDe é aceite como colateral em plataformas como Binance e Bybit, que também investiram na Ethena, evidenciando o alinhamento estratégico entre protocolo e players globais.

Gestão de risco

Spencer e Kyle escreveram em 2021: “Os Protocolos DeFi Não Capturam Valor, as DAOs Gerem Risco.” O ponto fulcral: protocolos que não gerem risco mas cobram taxas acabam por ser forkados; há sempre uma alternativa gratuita. Protocolos que gerem risco têm de cobrar taxas, ou ninguém sustentará o sistema.

A Ethena é o exemplo perfeito. O protocolo revelou uma gestão de risco sólida, superando dois grandes episódios de stress este ano, o que reforçou a credibilidade e resiliência da marca no ecossistema cripto.

Hack Bybit: o maior hack cripto até hoje

O hack de 1,4 mil milhões $ na hot wallet da Bybit, a 21 de fevereiro de 2025, foi um teste real ao modelo de contrapartes da Ethena. O incidente gerou grandes levantamentos na Bybit, mas não afetou a estratégia da Ethena.

Graças a hedges e colateral diversificados por várias exchanges e custódia fora de plataforma, a Ethena manteve operações normais. Nenhum colateral se perdeu, nem houve interrupção de fluxos de minting ou redenção devido ao incidente.

Selloff de 10 de outubro: a maior liquidação cripto num só dia

A 10 de outubro de 2025, o mercado cripto sofreu desalavancagem extrema, com cerca de 20 mil milhões $ liquidados e open interest a colapsar nas principais exchanges. Devido ao oráculo da Binance, o USDe negociou a 0,65 $ na plataforma, gerando críticas. Porém, o USDe manteve quase paridade noutras venues líquidas on-chain, como Curve (ver gráfico abaixo), e as redenções decorreram normalmente, evidenciando um problema específico da exchange, não um depeg sistémico. O post de Guy no X explica o evento.

USDe (Curve) vs. USDC (Binance)

Em ambos os casos, a equipa Ethena comunicou com total transparência e não perdeu fundos de utilizadores. O protocolo manteve operações normais, processando redenções de nove dígitos em horas, tudo verificável on-chain. Estes episódios testam a disciplina de risco de qualquer protocolo. Gerir o stress à escala reforça a confiança, valor de marca e defensabilidade—criando uma vantagem competitiva para protocolos DeFi como Ethena.

É expectável que a Ethena enfrente novos testes de stress nos próximos anos. Não afirmamos que o risco foi eliminado, mas que a Ethena demonstrou elevada resiliência perante os maiores episódios de stress do mercado cripto.

Captura de valor

A Ethena pode cobrar taxas superiores ao USDC. Ao contrário do USDC, gere ativamente risco de mercado, partilha rendimentos superiores com utilizadores e pode ter correlação negativa com taxas no curto/médio prazo—reforçando a capacidade de captura de valor a longo prazo.

Atualmente, o ENA serve sobretudo como token de governance, mas existe um caminho claro para acumular valor. A Ethena gerou cerca de 450 milhões $ em receitas no último ano, sem que esse valor seja atualmente distribuído aos detentores de ENA.

A proposta de fee switch apresentada em novembro de 2024 define marcos para que o valor seja distribuído aos detentores de ENA. Todos foram cumpridos antes do evento de 10 de outubro. Falta apenas atingir uma oferta circulante do USDe acima de 10 mil milhões $ para ativação. O comité de risco e a comunidade avaliam a implementação.

Consideramos que estes avanços serão bem recebidos pelos mercados, reforçando a governance, base de detentores de longo prazo e reduzindo pressão vendedora sobre o token.

Potencial de crescimento a longo prazo

A Ethena já é dos protocolos com maiores receitas em cripto.

A Ethena está a aproveitar a liderança para lançar novos produtos assentes na emissão de stablecoins e experiência em exchanges perpétuas. Destacam-se:

- Ethena Whitelabel: stablecoin-as-a-service, criando stablecoins para blockchains e aplicações líderes. Já lançado via SUIG em parceria com megaETH, Jupiter, Sui, entre outros.

- HyENA e Ethereal: duas DEXs perpétuas de terceiros suportadas por colateral USDe, promovendo a adoção do USDe e devolvendo taxas ao ecossistema Ethena. Embora externas, geram valor direto para a Ethena.

Estas linhas de produto reforçam a liderança da Ethena em dólares sintéticos.

Todos os novos produtos construídos sobre Ethena deverão aumentar os ganhos económicos do protocolo, consolidando a robustez da receita.

Porque somos bullish na Ethena a longo prazo

A Ethena conquistou um nicho próprio no mercado, tradicionalmente dominado por Tether e Circle, afirmando-se como líder em dólares sintéticos.

Com o avanço das stablecoins, tokenização de ativos tradicionais e expansão das DEXs perpétuas, acreditamos que a Ethena está posicionada de forma ímpar, pois a procura global por alavancagem traduz-se em rendimentos atrativos e acessíveis para utilizadores e fintechs.

A gestão de risco do protocolo provou-se em situações reais, consolidando confiança e credibilidade junto de utilizadores e parceiros.

A longo prazo, a Ethena poderá alavancar escala, marca e infraestruturas para diversificar produtos, receitas e reforçar resistência a choques de mercado.

Como emissora do dólar sintético com maior crescimento no segmento das stablecoins com rendimento, a Ethena está idealmente posicionada para incubar novas linhas de negócio, potenciar o crescimento das áreas de exchange e ramp, e aumentar a oferta de USDe.

As oportunidades pela frente são substanciais, e como detentores de ENA a longo prazo, estamos confiantes.

Divulgação:

- Este artigo foi republicado a partir de [Foresight News], com direitos reservados ao autor original [Vishal Kankani, Multicoin Capital]. Se tiver qualquer objeção à republicação, contacte a equipa Gate Learn, que agirá rapidamente conforme os procedimentos aplicáveis.

- Aviso legal: As opiniões expressas neste artigo são da exclusiva responsabilidade do autor e não constituem aconselhamento de investimento.

- As versões noutras línguas deste artigo foram traduzidas pela equipa Gate Learn. Não copie, distribua ou utilize sem referência a Gate.

Artigos relacionados

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual

O que é o Gate Pay?

O que é o BNB?

O que é o USDC?

O que é Coti? Tudo o que precisa saber sobre a COTI