Gate 研究院:以太坊機構投資規模再度創新高,新興公鏈吸引資金的速度正在加快|2025 年 8 月 Web3 鏈上數據分析報告

2025年8月,Solana 持續主導高頻交互格局,以太坊資金淨流入超過20億美元,價格與機構配置同步創下歷史新高,進一步鞏固其於高價值應用場景的核心地位。Polygon 等側鏈則出現大規模資金外流,鏈上資金結構分化加速。比特幣在突破124,000美元大關後,資金流入動能轉趨緩和,不過賣壓有限,成本支撐力亦十分穩固,目前回檔整體較偏向階段性整理。Aave 推出 Horizon 平台,正式切入 RWA 借貸市場,持續強化其 DeFi 與傳統金融整合的競爭優勢;BIO 憑藉 V2 升級與質押規模擴大,迅速吸納資金,展現領導 DeSci 領域的強勁成長潛力。摘要

- 鏈上生態加速分化,Solana 持續穩居高頻交易主導,以太坊鞏固高價值地位,資金流向結構朝「強者恆強」演化,新興公鏈表現亮眼,部分側鏈及 L2 面臨資金回撤壓力。

- 以太坊憑藉超過 20 億美元資金淨流入,以及價格與機構配置雙創新高,穩居公鏈核心地位,新興公鏈吸金強勁,而 Polygon 等側鏈則遭遇大規模資金外流,生態格局呈現「強者恆強」。

- 比特幣於 124,000 美元高點後資金流入放緩,但賣壓溫和、成本支撐扎實,未實現虧損維持低位,總體顯示此次回調屬階段性修正,並非趨勢反轉。

- Aave 持續主導去中心化借貸領域,並以 Horizon 平台切入機構級 RWA 抵押借貸市場,進一步強化其在 DeFi 與傳統金融融合的核心地位。

- BIO 依靠 V2 升級和生態擴展於 DeSci 賽道快速崛起,代幣市值與質押總量同步激增,鏈上資金加速流入,展現領先去中心化科研的強勁潛力。

鏈上數據摘要

鏈上活動與資金流總覽

除分析鏈上整體資金動向外,我們進一步選取數個關鍵鏈上活動指標,評估各區塊鏈生態的實際使用熱度與活躍度。指標涵蓋每日交易量、每日 Gas 費用、每日活躍地址數與跨鏈橋接淨流量,反映使用者行為、網路負載強度及資產流動性。相比僅觀察資金流入流出,這些鏈上原生數據能更全面揭示公鏈生態的基本面變化,協助判斷資本流向背後是否伴隨實際使用需求及用戶成長,從而辨識具有長期發展潛力的網路基礎。

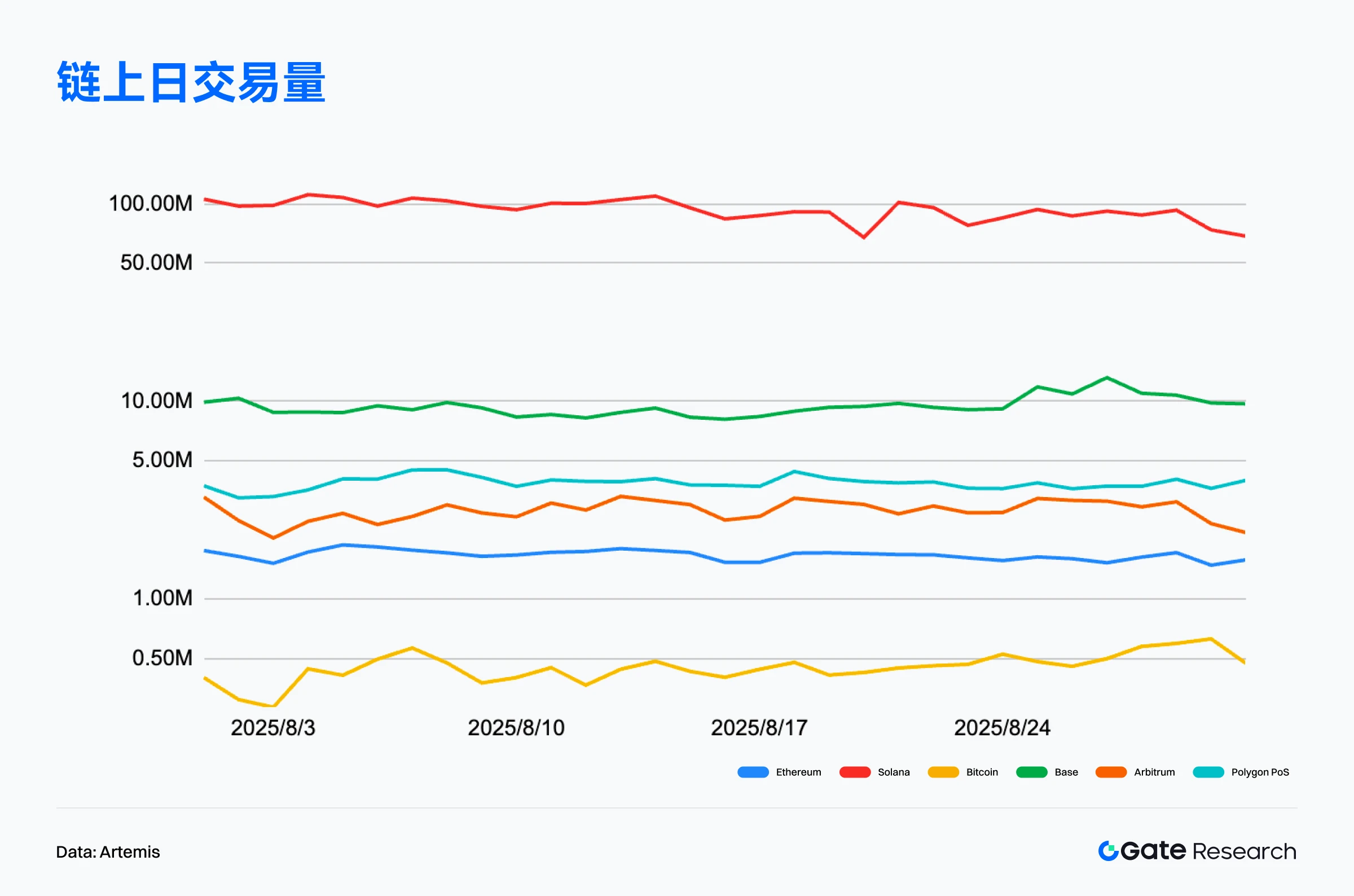

交易量分析:Ethereum 持續創高,Solana 稱霸榜首

根據 Artemis 資料,截至 2025 年 8 月 31 日,Solana 以超過 290 億筆月度交易量穩居主流公鏈首位,日均交易量維持在 9,000 萬至 1 億筆,展現強勁鏈上互動黏性及高頻應用優勢。即使月底出現波動,整體活躍度仍遠勝其他公鏈,彰顯生態活力與高效架構優勢。【1】

Ethereum 鏈上交易量連續兩月創新高,突破 5,177 萬筆,刷新四年新高,顯示在 Layer 2 分流之下主網活躍度依舊強勁。雖然單筆交易價值高、Gas 成本仍為限制因素,整體交易結構仍然穩健,主網與 Layer 2 聯動更趨明顯。

此外,DefiLlama 資料顯示,2025 年 8 月 Ethereum 鏈上 DEX 月交易量達 1,401 億美元,創歷史新高;目前 TVL 為 925.8 億美元,仍低於 2021 年高點約 17%。交易量與用戶活躍度同步攀升,顯示資金利用率顯著提升,使用者行為從靜態鎖倉轉向更頻繁交易與流動性運用,形成「交易活躍優於 TVL 回升」的新結構。【2】

總體而言,Solana 延續高頻交互及高黏性優勢,持續主導鏈上交易生態;Base 穩健進展,已於 Layer 2 陣營穩居交易主力;以太坊則展現主網創高與 Layer 2 並進的韌性及價值承載力。鏈上交易生態正加速分化,朝「高頻平民鏈」與「低頻高淨值鏈」方向發展。

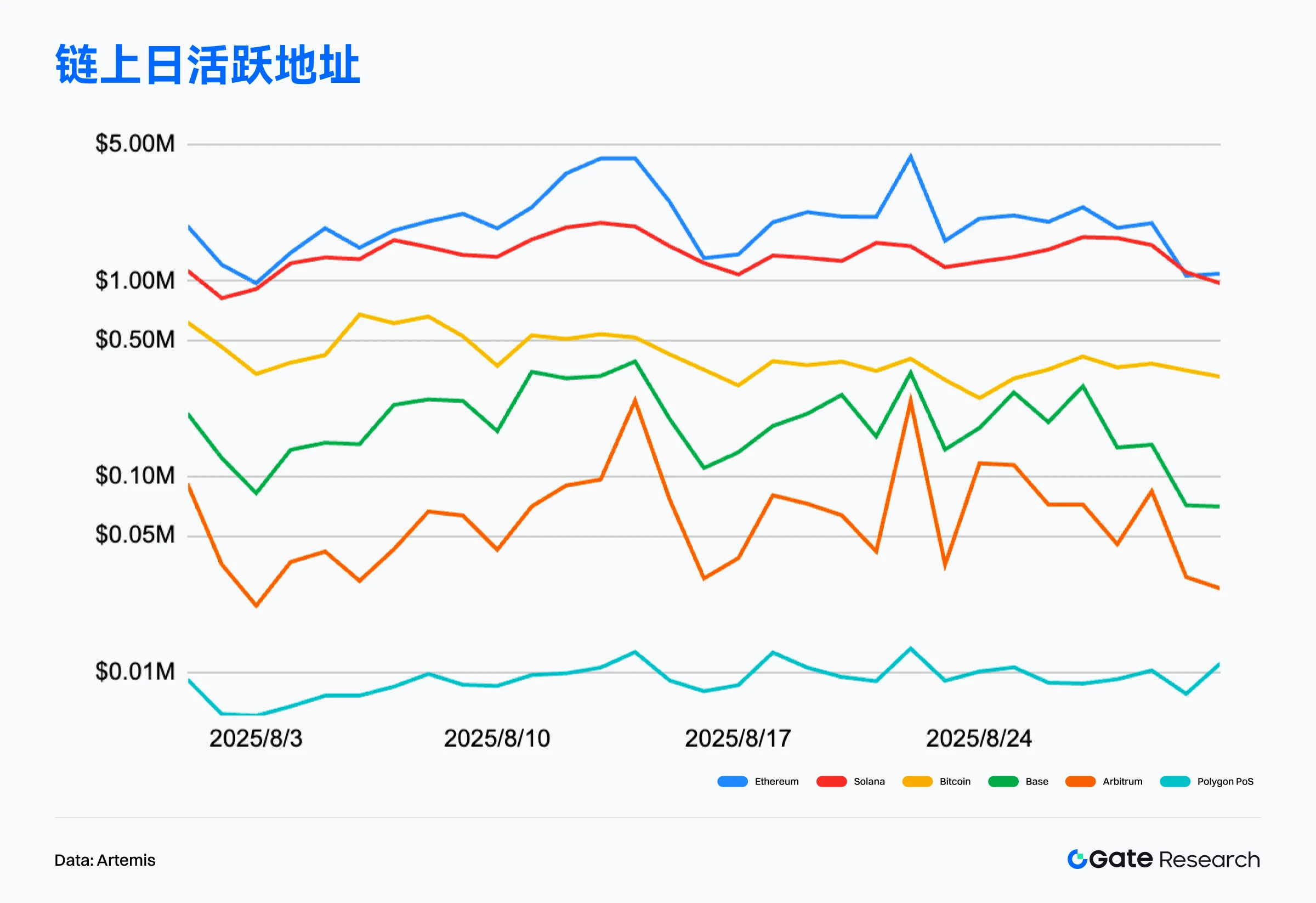

活躍地址分析:Solana 領先,Ethereum 再創新高

Artemis 資料顯示,截至 2025 年 8 月 31 日,Ethereum 主網日均活躍地址約 54.3 萬個,持續穩健上升,月活躍地址突破 1,600 萬,刷新紀錄,反映用戶基礎穩步擴大。【3】

Solana 持續領先活躍地址,日均高達 358.7 萬個,展現強烈用戶黏性與高頻使用場景;Base 以 120.6 萬個位居第二,原生生態建設及應用引流成效突出。

綜觀之,Solana 在活躍地址層面同樣絕對領先,Base 迅速竄起展現後發優勢,以太坊則以主網結合 L2 形成更完整的生態互動。鏈上用戶結構已明顯分化為「高頻用戶鏈」與「價值承載鏈」,定位趨於明確。

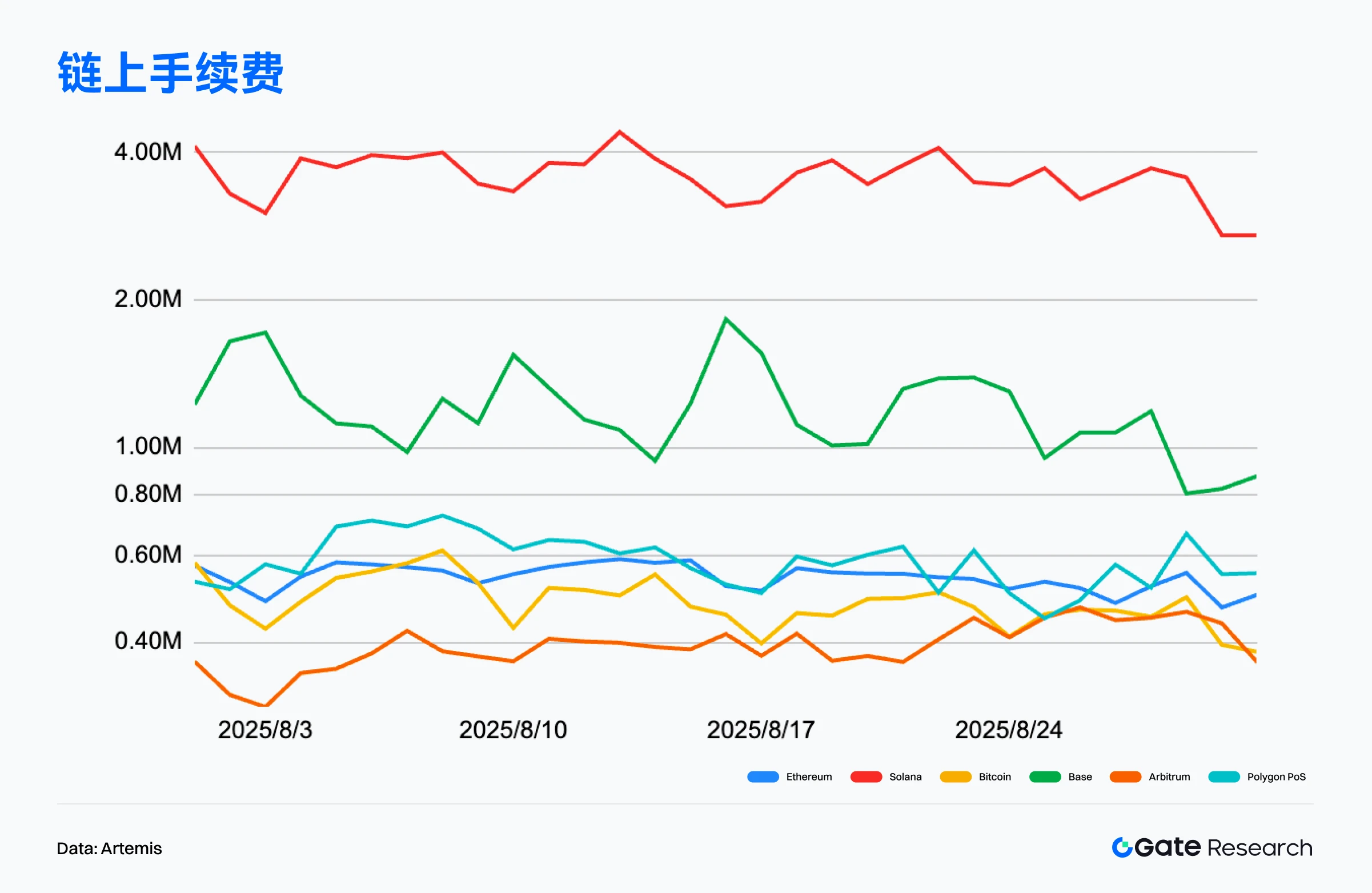

鏈上手續費收入分析:Ethereum 穩主高價值場景,Solana表現穩健

據 Artemis 資料,截至 2025 年 8 月 31 日,Ethereum 鏈上手續費收入約 6,500 萬美元,雖較上月微幅回落,仍壓倒其他公鏈。中旬單日收入最高近 500 萬美元,反映 DEX 活躍與新項目部署推升主網交易熱度。即便 Layer 2 承擔大量日常交易,Ethereum 主網高價值交互仍為主要收入來源。【4】

Solana 表現出高度穩定性,手續費月內走勢平穩,日收入維持在 100 萬至 150 萬美元,僅次於 Ethereum,穩居第二。Solana 高頻微額交互令單筆手續費極低,但龐大交易量仍支撐可觀收入,彰顯其高頻場景商業化基礎逐漸成熟。

整體而言,Ethereum 穩固鏈上手續費主導地位,Solana 高頻驅動穩定發揮,Base 以原生生態持續增長。各鏈在「價值型交互」與「頻次型交互」間分化趨勢更加明顯,發展路徑各異。

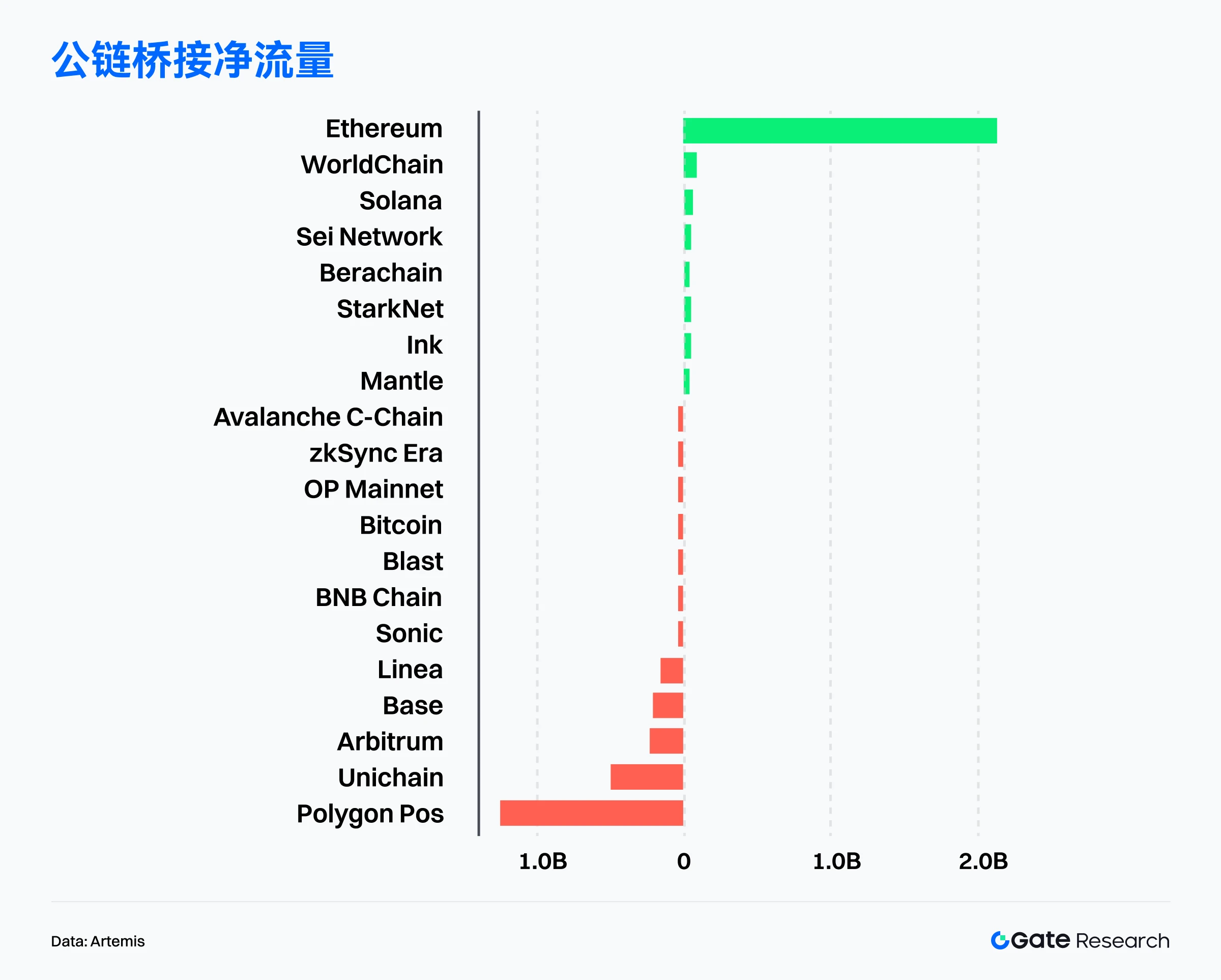

公鏈資金流向分析:以太坊獨領風騷,Polygon 資金流出最顯著

根據 Artemis 資料,以太坊錄得超過 20 億美元淨流入,穩居公鏈資金流向首位,凸顯機構配置與生態深度上的明顯優勢。【5】受美聯準會「鴿派」訊號及機構買盤推升,ETH 價格突破 4,956 美元新高,市值超 5,800 億美元,ETF 規模突破 305 億美元,單月淨流入近 28 億美元。機構持倉同步提升,BitMine 一月內收購 69 萬枚 ETH,佔全球供應近 1%,成為最大公開持倉公司,突顯 ETH 資本增值與現金流雙重價值。【6】

同時,鏈上應用不斷擴展,Robinhood 和 Ondo Finance 等推動股票及代幣化交易落地,USDC 月度轉帳金額高達 7,483 億美元,DeFi 協議 Pendle TVL 亦突破 100 億美元,顯示以太坊在合規金融及 DeFi 基礎設施的核心地位持續鞏固。【7】

除以太坊外,WorldChain 與 Solana 分別錄得 9,880 萬及 7,270 萬美元淨流入,成熟與新興公鏈均強勢吸金。相較之下,多條主流公鏈資金外流顯著,Polygon PoS 單月淨流出逾 10 億美元,Unichain 與 Arbitrum 分別流出 4.9 億及 2.3 億美元,Base 亦流出 1.9 億美元,反映市場對部分 L2 和側鏈估值及熱度再平衡。

總體而言,資金流向結構趨向「強者恆強」,以太坊於資金承接、機構部署及生態建設的領先地位進一步擴大,新興公鏈如 WorldChain、Solana 借助生態疊加效應持續吸金;而部分早期熱門的 L2 和側鏈面臨資金撤出壓力,市場熱點切換與流動性競爭更趨頻繁。

比特幣關鍵指標分析

比特幣於 8 月創下 124,000 美元新高後,上升動能逐漸減弱,價格於高位震盪並出現階段性回調。作為市場核心錨定資產,其鏈上結構性指標同步釋放多重訊號,揭示資金行為與市場結構深度調整。資金流入趨緩、需求動能減弱之際,鏈上供給分布與投資者持倉狀況逐漸成為判斷後續走勢的核心依據。

為全面評估高位階段的支撐邏輯及風險變化,本文聚焦三大核心鏈上指標:資金進出與已實現市值(Realized Cap & Net Position Change)、獲利了結壓力與市場吸收能力(Volatility Adjusted Realized Profit/Loss),以及成本基礎與風險承壓程度(Cost Basis Distribution & Relative Unrealized Loss)。多維度交叉觀察,有助清晰描繪市場高位籌碼分布、資金承接力與潛在風險,為行情判斷提供前瞻性鏈上視角。

BTC 資金流入放緩,高位需求動能不足

據 Glassnode 資料,比特幣突破 124,000 美元新高後,已實現市值雖持續上升,但資金流入速度明顯減緩。2024 年 3 月及 12 月歷史高點時資本淨流入擴大,但本輪綠色資金流入峰值遠低於前期,顯示即使價格創新高,市場新資金並未大規模湧入,高位進場意願減弱,說明需求端動力不足,資金面支撐較弱。【8】

同時,波動調整後的淨已實現盈虧(Volatility Adjusted Net Realized Profit/Loss, 7d)顯示,比特幣每次突破歷史高點(ATH)時,通常出現顯著獲利了結潮。2025 年 8 月突破 124,000 美元新高過程中,市場獲利規模相對溫和,僅有限資金流出,未達前兩次 ATH 極端水平。【9】

代表本輪行情投資者更傾向持有而非急於套現離場,賣壓相對較輕,市場結構更穩健。總結來看,短期資金流入不足限制進一步上漲空間,但較低的獲利壓力有助維持高位震盪,非快速陷入深度回調。

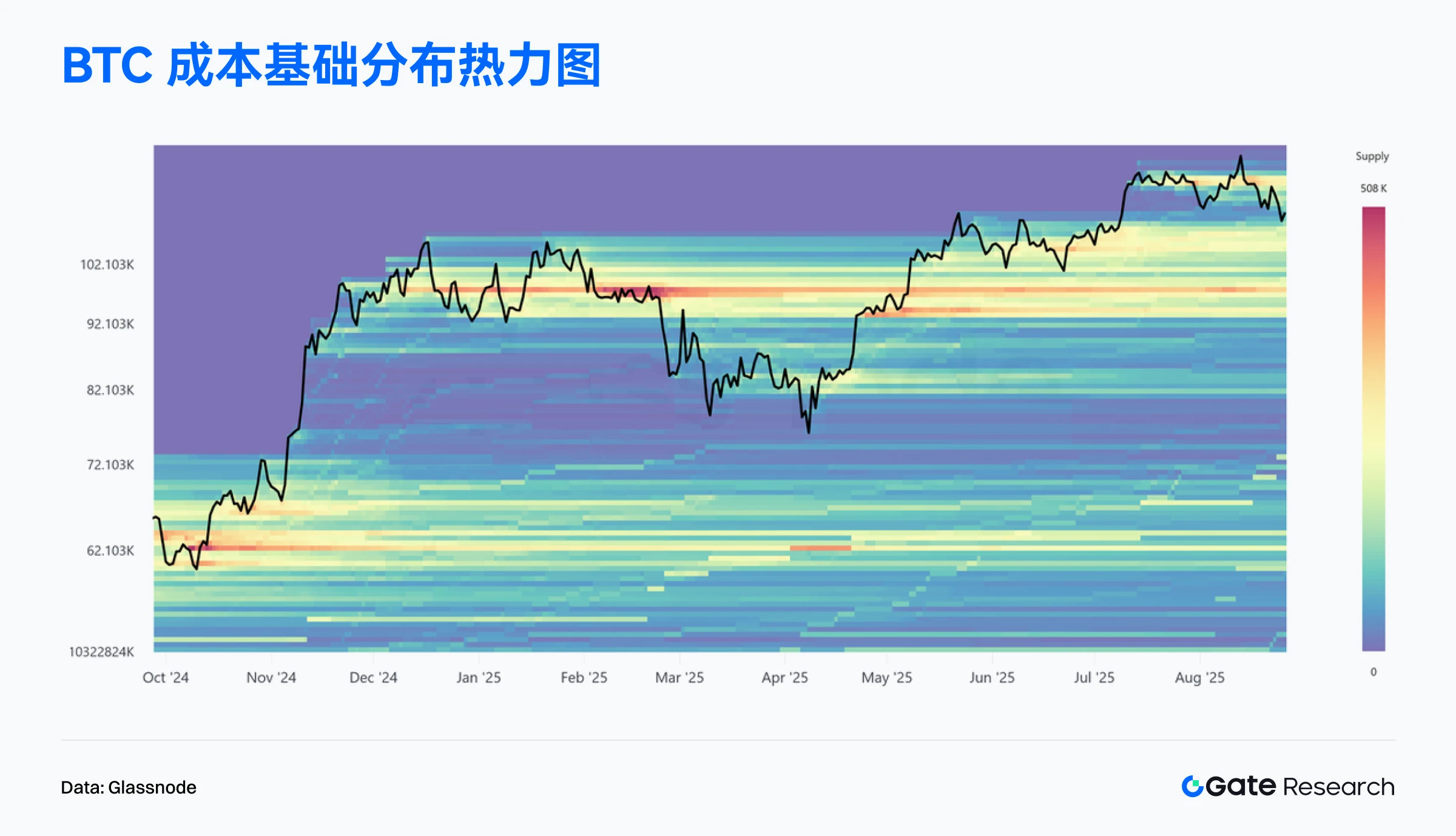

BTC 成本基礎密集沉澱,關鍵支撐區逐漸夯實

根據 Glassnode 資料,BTC 成本基礎分布熱力圖顯示,93,000–110,000 美元區間形成明顯供給密集帶,自 2024 年 12 月起持續累積,逐漸成為市場重要支撐區。近期價格雖由 124,000 美元高點回落,仍於該供給帶上方運行,展現強力承接。【10】

110,000 美元以上區間供給稀疏,形成「空白帶」,價格缺乏穩定支撐或壓力,波動性更高。目前行情於 111,000 美元徘徊,若持續回調,下方扎實成本基礎可提供支撐;若守穩,代表市場資金於此區有持續籌碼沉澱,利於後續反彈。總體上,熱力圖凸顯 BTC 在 93,000–110,000 美元區間供給集中與潛在底部效應,同時揭示市場處於關鍵支撐邊緣。

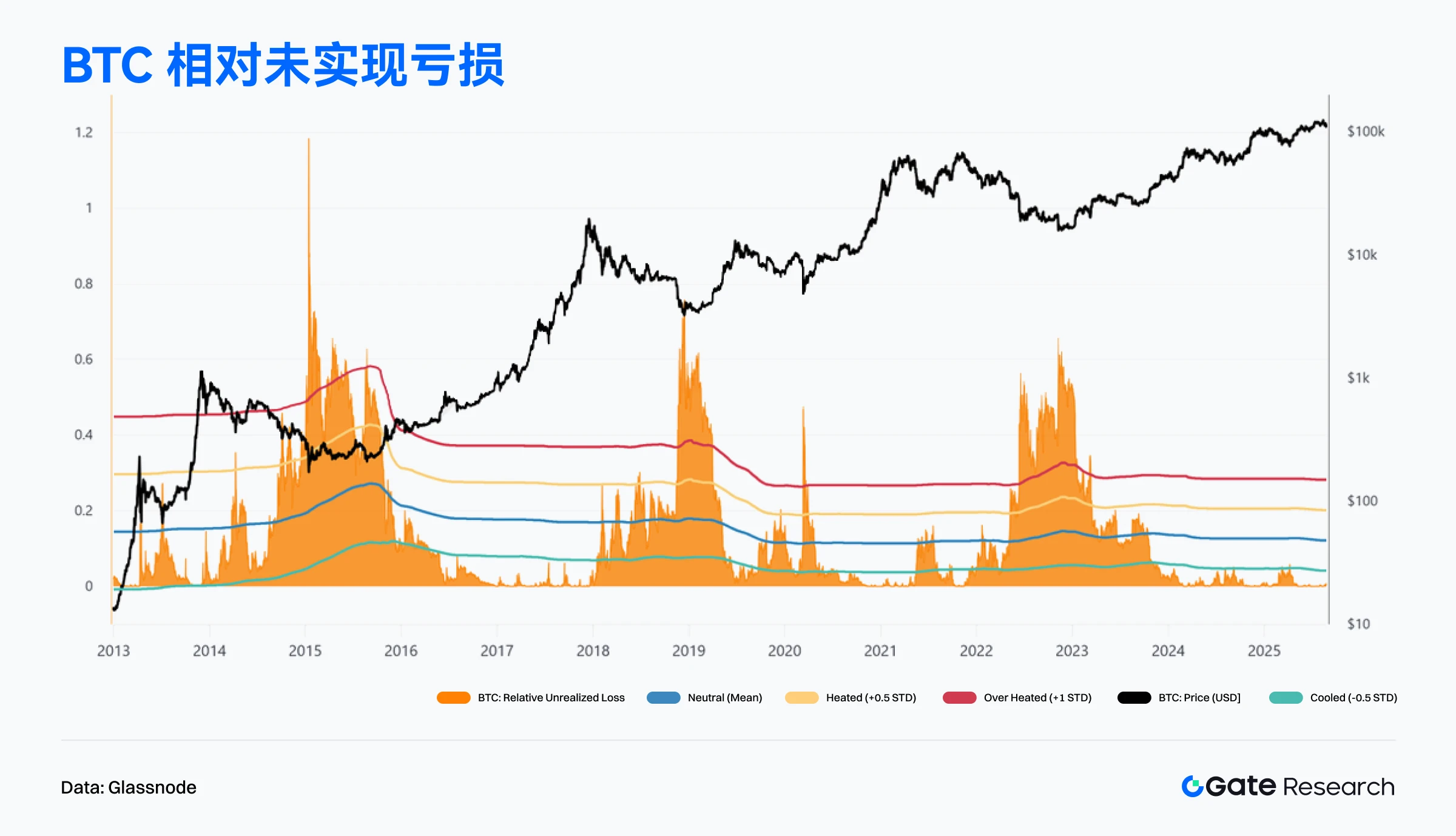

BTC 未實現虧損維持低位,市場承壓有限

根據 Glassnode 資料,BTC 相對未實現虧損指標(Relative Unrealized Loss)於 2023 年熊市期間大幅飆升,顯示投資者承受高度虧損壓力。自 2023 年底以來,該指標快速回落,2024–2025 年間皆維持低位,長期處於 -0.5 標準差以下。【11】

對比歷史週期,現階段相對未實現虧損僅約 0.5%,遠低於 2018–2020 年及 2022–2023 年熊市逾 30% 極端值。即使近期 BTC 自高點回調,短期持有者浮虧增加,整體市場虧損壓力仍屬輕微。此指標顯示市場未進入過往深度熊市的恐慌區,投資者結構健康。換言之,這輪回調更傾向階段性修正,而非趨勢反轉。

熱門項目與代幣動態

鏈上數據顯示,資金與用戶逐步向具備交互基礎和應用深度的生態集中,具有話題性和技術創新的項目成為資本追逐新焦點。本文聚焦近期表現突出的熱門項目與代幣,解析其背後邏輯與潛在影響。

熱門項目數據總覽

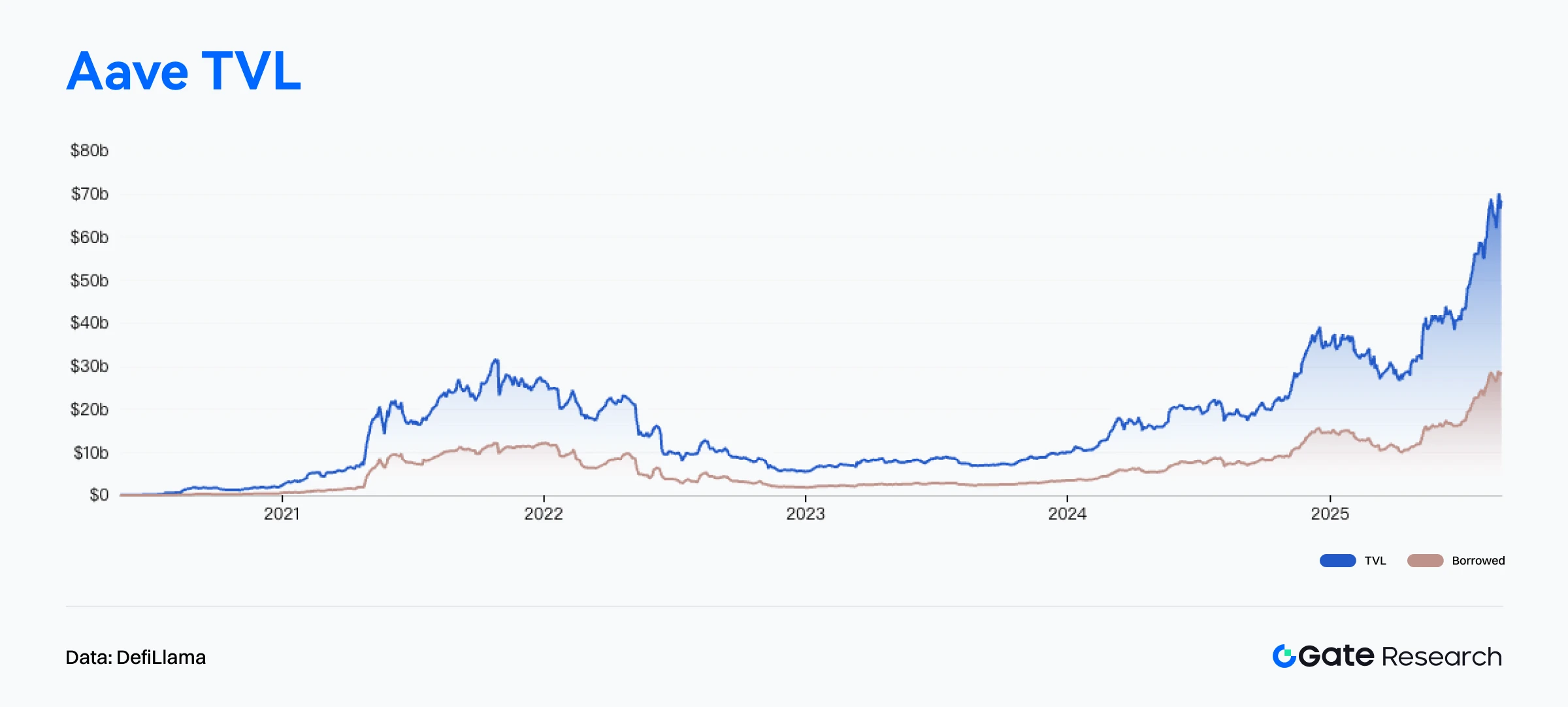

Aave

Aave 是去中心化借貸平台,透過智慧合約排除傳統金融中介,讓用戶直接交易。平台以創新借貸產品著稱,支援多種加密貨幣,同時導入 Layer 2 解決方案提升效能,其運作機制包括抵押貸、閃電貸及安全模組,保障協議免受資金損失。Aave V4 將引入統一流動性層與模糊利率控制等新功能,Aave Network 提案亦可讓其作為應用鏈執行多元功能,包括 GHO 收費與整合 V4。

DefiLlama 資料顯示,Aave 的總鎖定價值(TVL)突破 411 億美元,刷新歷史高點。【12】如計入當日未償還 289 億美元借款,Aave 總資金規模逾 700 億美元,跻身美國前 37 大銀行(前 1.7%)。【13】Aave 創辦人 Stani Kulechov 表示,Aave 是開放式金融網路,能為機構提供無須依賴聯準會的收益來源,突顯 DeFi 在架構上取代傳統金融潛力。Aave 在 DeFi 借貸領域持續領先,掌握約 50% 市場 TVL,規模為第二大競爭者 Morpho 近 6 倍,反映用戶及機構資金高度集中於其穩定性。

Aave Labs 近期推出 Horizon 平台,旨在為機構投資者提供以代幣化現實世界資產(RWA)作為抵押的穩定幣借貸服務。首波合格機構可用國債、加密貨幣持有基金等代幣化資產抵押,借入 USDC、RLUSD 和 GHO 等穩定幣。首批支持資產包括 Superstate 短期美債基金、Circle 收益基金,以及 Centrifuge 推出的 Janus Henderson 代幣化產品。【14】

Horizon 問世,代表 Aave 正加速布局機構級 RWA 融資市場。導入國債等傳統金融資產作為 DeFi 抵押品,拓寬穩定幣發行和使用場景,並為機構提供兼具流動性與收益管理的工具,有效帶動穩定幣與 RWA 市場需求與流動性,促進 DeFi 與 TradFi 融合。

整體而言,Aave 不僅穩居去中心化借貸龍頭,其在機構服務領域持續創新展現明確戰略前瞻性。合規路徑明朗、抵押資產品項擴增,Horizon 有望成為機構進軍 DeFi 關鍵入口,強化 Aave 在全球金融體系的核心地位。

熱門代幣數據總覽

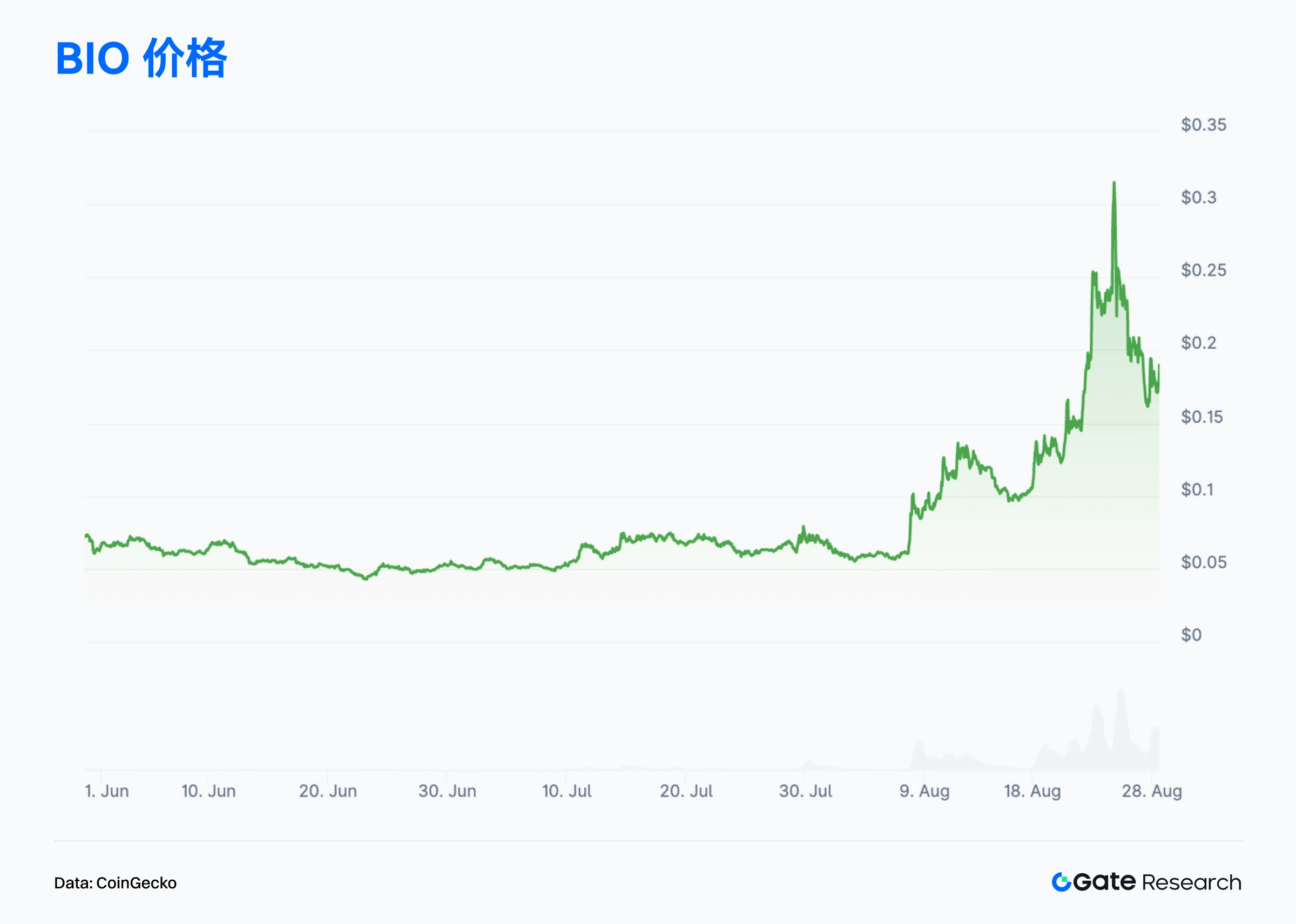

$BIO

BIO 是 Bio Protocol 原生代幣,該協議專注於去中心化科學(DeSci)領域,結合鏈上治理與代幣激勵,打造科研人員、患者與投資人共同參與的開放式研究協作網路。BIO 可用於 BioDAO 治理、項目孵化支持與智財權收益分配,並透過質押機制取得投票權及獎勵。Bio Protocol 以 IP 代幣化、科研任務激勵及孵化器原理,推動科研成果上鏈與轉化,為 DeSci 生態代表性項目。

Bio Protocol V2 上線後引入 Launchpad、質押積分系統、流動性引擎等新機制,上線首週質押總量突破 1 億枚 BIO,代幣市值迅速翻倍至 2 億美元,重新點燃 DeSci 賽道市場熱度。【15】BIO 價格自 8 月 18 日的 0.10 美元起,至 8 月 24 日最高漲至 0.315 美元,單週漲幅近 200%,成為 8 月鏈上表現最突出的資產。

生態擴展方面,Bio Protocol 以流動性費用累積超過 400 萬美元收入,並積極整合主流 DeFi 協議,包括推出專屬 Bio 借貸市場。團隊計畫上線 Bio Copilot,打造去中心化研究代理,推動藥物篩選、臨床營運與資金調度等科研環節自動化,加速產業高頻、智慧化迭代。

鏈上數據也顯示資金加速流入,根據 Dune,Bio Protocol TVL 已突破 2,200 萬美元,近七日增幅超過 110%。分析指中長期鎖倉比例提升有望助 BIO 持續上漲,但短期倉位仍高可能引發短暫拋壓;若長線資金不斷流入,BIO 有望迎來新一輪漲勢。【16】

總結來看,Bio Protocol 憑藉精準定位及持續創新,鏈上指標及市場表現皆有亮眼突破,並透過 V2 升級、流動性機制優化及生態布局,成功吸引資本和社群深度參與。隨著 Bio Copilot 等產品進展,項目有望推動科研產業鏈上鏈及自動化,若資金流入與鎖倉結構持續優化,Bio Protocol 有望在 DeSci 賽道持續領跑,成為科研創新與鏈上金融的關鍵橋樑。

總結

2025 年 8 月,鏈上活動及資金結構持續分化,Solana 以超過 290 億筆月交易量穩居交易榜首,展現高頻交互主導優勢;以太坊主網交易量連月創新高、手續費收入及資金淨流入皆遙遙領先,鞏固其高價值交互及機構部署核心地位。Base 穩步成長,活躍地址突破百萬,於 Layer 2 陣營持續擴大影響力。資金方面,以太坊單月錄得超過 20 億美元淨流入,ETH 價格與 ETF 規模皆創高,WorldChain 與 Solana 同列吸金前段;反觀 Polygon、Unichain 等側鏈與部分 L2 面臨資金回撤壓力,鏈上格局加速「強者恆強」演進。

比特幣方面,鏈上指標呈現高位震盪下的穩健結構,資金流入速度趨緩但獲利壓力溫和、市場賣壓有限;成本基礎於 93,000–110,000 美元區間厚實支撐,短期回調未破壞關鍵承接帶;未實現虧損仍維持低位,整體承壓不大。總體來看,本輪調整屬階段性修正非趨勢反轉,高位震盪消化後仍具結構性上漲基礎。

項目熱點部分,Aave 與 Bio Protocol 受關注。Aave 做為 DeFi 借貸龍頭,TVL 突破 411 億美元,整體資金逾 700 億美元,並透過 V4 與 Horizon 平台加速 RWA 抵押及機構服務布局,強化 DeFi 與 TradFi 融合地位;Bio Protocol 則靠 V2 升級推動市值倍增至 2 億美元、價格一週飆升近 200%,並計畫 Bio Copilot 推動科研自動化,展現 DeSci 賽道強勁成長動能。

參考資料:

- Artemis, https://app.artemisanalytics.com/chains

- DefiLlama, https://defillama.com/chain/ethereum?activeAddresses=false&tvl=false&groupBy=monthly&dexsVolume=true

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- CoinGecko, https://www.coingecko.com/en/treasuries/ethereum

- DefiLlama, https://defillama.com/protocol/pendle

- Glassnode, https://studio.glassnode.com/charts/ba1ec93d-85f4-41fe-5606-798a2f30013a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/22ef95fa-bed1-4a18-5e56-a74093870d1a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=log&pScl=log&period=1y&resolution=24h&s=1727519376&u=1756166400&zoom=

- Glassnode, https://studio.glassnode.com/charts/e710c5a0-3f26-4e8b-7fa2-28ef87c92b73

- DefiLlama, https://defillama.com/protocol/aave?events=false&borrowed_tvl=true

- Aaverank, https://aaverank.com/

- X, https://x.com/defisebs/status/1960790694509076811

- CoinGecko, https://www.coingecko.com/en/coins/bio-protocol

- Dune, https://dune.com/tk-research/bio-launchpad

Gate 研究院是專業的區塊鏈及加密貨幣研究平台,為讀者帶來包含技術分析、產業洞察、市場回顧、產業研究、趨勢預測與宏觀經濟政策分析等高質量內容。

免責聲明

加密貨幣市場投資具高度風險,強烈建議用戶於做出任何投資決策前獨立研究並充分了解所購資產及產品特性。Gate 不承擔任何因此類投資決策導致的損失或損害。

相關文章

3074傳奇後對以太坊治理的思考

最後與當前牛市中的 NFT 和模因幣

FIT21“21世紀金融創新與技術法案”的詳細分析

2024 年混合代幣綜合指南

真實世界資產 - 所有資產都將鏈上移動