Curve 陰謀再起,Yield Basis 穩定幣收益開創新局

Ethena 以外的穩定幣交易擴展新路徑

歡迎追蹤 @YBSBarker,掌握穩定幣信用大勢擴張時代的獲利策略。

自 Luna-UST 崩盤後,穩定幣徹底告別算法穩定幣時代,CDP 機制(如 DAI、GHO、crvUSD)曾被視為市場救星,但最終在 USDT/USDC 的主導下,真正突圍的是 Ethena 及其收益錨定模式,不僅成功改善超額抵押造成的資金低效率,同時運用原生收益性質開拓 DeFi 新局。

回顧 Curve 生態,依靠穩定幣交易打開 DEX 市場後,逐步跨足借貸市場(Llama Lend)和穩定幣市場(crvUSD),但在 Aave 強大光環下,crvUSD 發行量始終停留在 1 億美元左右,只能充當配角。

然而,隨著 Ethena/Aave/Pendle 飛輪啟動,Curve 新推專案 Yield Basis 也積極搶攻穩定幣市場份額,不僅循舊有循環槓桿借貸路線,更以“交易”為核心,試圖用交易方式破解 AMM DEX 最大痼疾——無償損失(IL,Impermanent Loss)。

單邊操作破解無償損失

Curve 生態最新力作,現在你的 BTC 歸我,請持有 YB 留守吧。

Yield Basis 集流動性挖礦、預挖、Curve War、質押、veToken、LP Token 及循環借貸於一身,可謂 DeFi 發展的集大成者。

Curve 創辦人 Michael Egorov 身為 DEX 早期受益者,對 Uniswap 經典 x*y=k AMM 演算法加以創新,陸續推出 stableswap 和 cryptoswap,支援高效穩定幣與一般加密貨幣交易。

大規模穩定幣交易奠定了 Curve 在 USDC/USDT/DAI 等鏈上拆借市場的統治地位,成為 Pendle 崛起前最具分量的穩定幣基礎設施,亦是 UST 崩盤重要導火線之一。

在代幣經濟設計上,veToken 模式及後續“賄賂”機制 Convex,使 veCRV 成為具體資產,只是四年鎖倉期後,大多數 $CRV 持有者的無奈難以言說。

Pendle 和 Ethena 崛起後,Curve 生態地位大受挑戰,主因 USDe 對沖來源來自 CEX 合約,收益透過 sUSDe 分配,穩定幣交易的重要性不再具主導性。

Curve 的第一次反擊來自 Resupply,2024 年攜手 Convex、Yearn Fi 兩大老牌巨頭推出,結果不幸爆雷,首次嘗試宣告失敗。

雖然 Resupply 並非 Curve 官方項目,卻牽動整體生態。Curve 若不積極反擊,極難在新穩定幣時代爭得一席之地。

高招出手果然不同凡響,Yield Basis 瞄準的不是穩定幣或借貸市場,而是 AMM DEX 的無償損失問題。但需特別聲明:Yield Basis 目標並非消滅無償損失,而是藉此推高 crvUSD 供給量。

先從無償損失機制說起,LP(流動性供應者)取代傳統做市商,受手續費分潤激勵,為 AMM DEX 提供雙邊資產流動性。例如 BTC/crvUSD 交易對,LP 必須同時提供 1 BTC 和 1 crvUSD(假設 1BTC = 1USD),總資產價值為 2 USD。

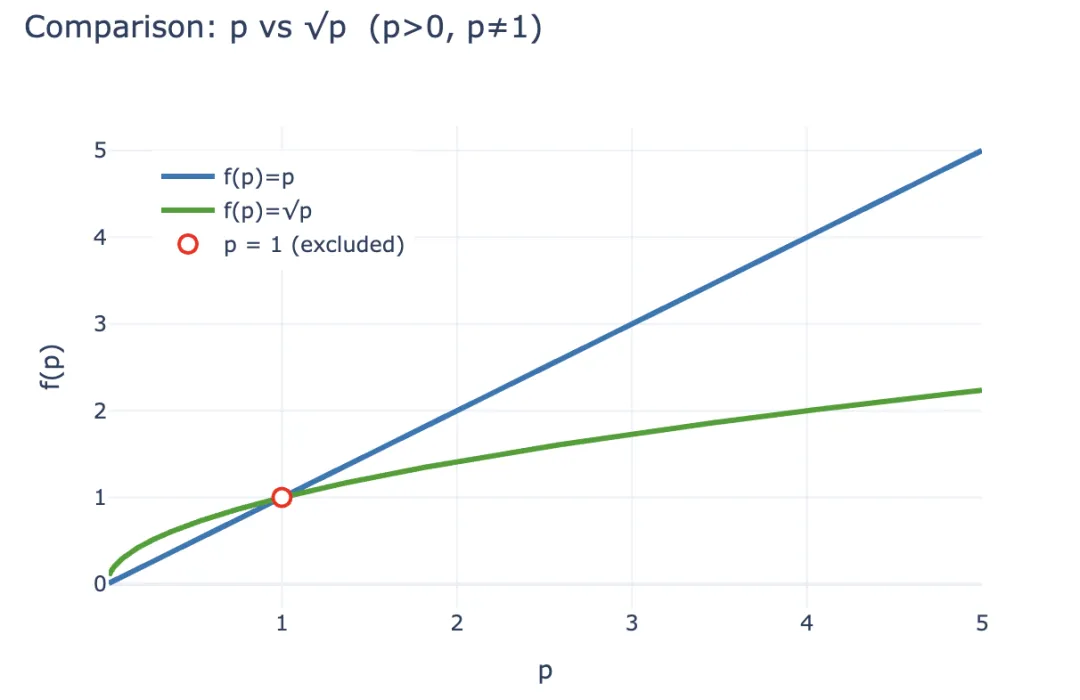

以此對照,1 BTC 價格 p 可用 y/x 表示,約定 p=y/x。若 BTC 價格變動,上漲 100% 至 2 美元,則出現套利:

A 池:套利者用 1 美元買 1 BTC,此時 LP 賣出 BTC 得 2 美元

B 池:B 池 2 美元出售,套利者賺取 2-1=1 美元

套利者獲利其實就是 A 池 LP 的損失。若要量化損失,先計算套利後 LP 價值 LP(p)=2√p(x, y 均用 p 表示),若 LP 僅持有 1 BTC 和 1 crvUSD,則並無損失,表示為 LP~hold~(p) = p+1。

根據不等式,在 p>0 且不等於 1 時,必得 2√p < p+1,套利收益本質上源於 LP 的損失,因此 LP 傾向撤出流動性、選擇持幣,而 AMM 協議不得不以更高手續費分潤及代幣激勵保留 LP,這正是 CEX 擁有現貨交易優勢的根本。

圖片說明:無償損失

圖片來源:@ yieldbasis

從鏈上經濟系統角度看,無償損失是“期望”上的損失,LP 一旦選擇供應流動性,等於放棄持有收益,其本質更像“會計”記帳損失,不是現實經濟損失;相比持有 BTC,LP 仍可獲得手續費。

Yield Basis 並不以提升流動性或增加手續費比例來消除 LP 預期損失,而是著眼“做市效率”。如前所述,相比持幣的 p+1 收益,LP 的 2√p 永遠比不上,但若看 1 美元投入的產出比,初始投資 2 美元,現值 2√p 美元,每美元“收益率”即 2√p/2 = √p。p 是 1 BTC 價格,若單純持幣,收益率即為 p。

假設初始投資 2 美元,若 100% 上漲,LP 收益變化為:

- • 絕對增值:2 USD = 1 BTC(1 USD)+ 1 crvUSD -> 2√2 USD(套利者拿走差額)

- • 相對收益率:2 USD = 1 BTC(1 USD)+ 1 crvUSD -> √2 USD

Yield Basis 從資產收益率角度出發,設法讓 √p 化為 p,即在確保 LP 手續費同時保留持有型收益,邏輯簡單,√p²即可,金融意義上就是 2x 槓桿,而且只能採固定 2x,過高或過低都會破壞生態。

圖片說明:p 與 √p 的 LP 價值縮放比較

圖片來源:@ zuoyeweb3

簡言之,讓 1 BTC 發揮兩倍做市效率,不須 crvUSD 分潤,BTC 單純比拼自身收益,直接跳脫 √p,轉為 p。

不論你信或不信,Yield Basis 在 2 月公開籌資 500 萬美元,VC 已經買單。

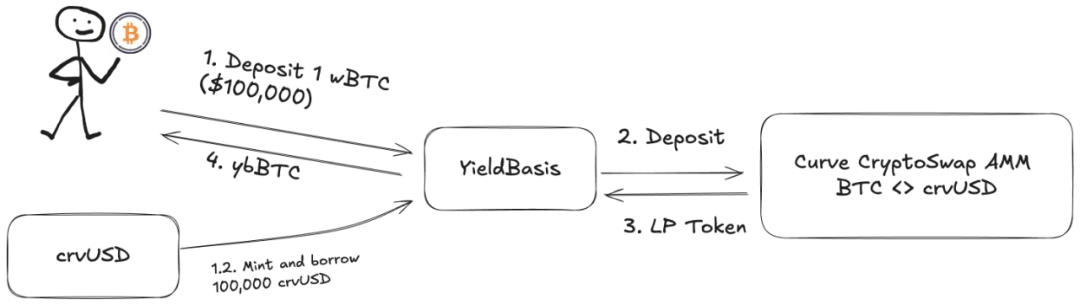

但 LP 增加流動性時必須為 BTC/crvUSD 交易對,池內只有 BTC 會無法運作,Llama Lend、crvUSD 順勢推出雙重借貸機制:

- 用戶存入(cbBTC / tBTC / wBTC)500 BTC,YB(Yield Basis)以 500 BTC 借出 500 crvUSD(等值),此為閃電貸機制,並非完整 CDP(原約 200% 抵押率)

- YB 將 500BTC / 500 crvUSD 存入 Curve BTC/crvUSD 池,鑄造 $ybBTC 份額

- YB 以價值 1000U LP 份額作質押於 Llama Lend,走 CDP 機制借出 500 crvUSD,並償還初次借款

- 用戶拿到 1000U 份額的 ybBTC,Llama Lend 得到 1000U 抵押物並清償第一筆借貸,Curve 池擁有 500BTC / 500 crvUSD 流動性

圖片說明:YB 運作流程

圖片來源:@ yieldbasis

最終,500 BTC “消除”自身貸款,並獲得 1000U LP 份額,完成 2x 槓桿效果。但要注意,等值貸款由 YB 借出,成為最關鍵中介,本質上是 YB 向 Llama Lend 承擔剩餘 500U 借貸,因此 Curve 手續費 YB 也必須分帳。

用戶若認為 500U BTC 能創造 1000U 手續費利潤沒錯,但以為全數歸己就太理所當然,實際上不只五五分,YB 對 Curve 致敬可謂到位。

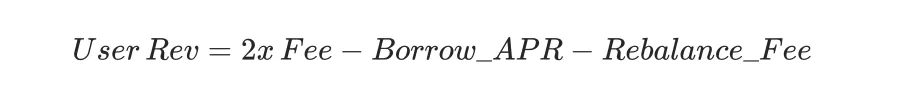

來算一下原始收益:

其中,2x Fee 代表 500U 等值 BTC 可產生 1000U 手續費利潤,Borrow_APR 為 Llama_Lend 貸款利率,Rebalance_Fee 為套利者維持 2x 槓桿成本,這部分 LP 仍需負擔。

現在有好消息也有壞消息:

- • 好消息:Llama Lend 的借貸收入會全部回流 Curve 池,被動提升 LP 收益

- • 壞消息:Curve 池固定將 50% 手續費留給池,LP 與 YB 只能在剩下的 50% 手續費中分帳

分配給 veYB 的手續費採動態模式,實際於 ybBTC 與 veYB 持有人間動態分配,其中 veYB 固定保底 10%,亦即,即使所有人都不質押 ybBTC,只能獲總收益 45%;而 veYB(YB)可得 5%。

結果很有趣,即使所有人都不質押 ybBTC 給 YB,用戶也僅能獲得 45% 手續費;若選擇質押 ybBTC 可獲得 YB Token,但須放棄手續費;想兩者兼得,可再質押 YB 換成 veYB,便能領手續費。

圖片說明:ybBTC 與 veYB 收益分配

圖片來源:@ yieldbasis

無償損失永遠不會消失,只會不斷移轉。

你以為用 500U 等值 BTC 能發揮 1000U 做市效果,YB 可沒承諾做市收益都歸你,而且質押成 veYB 後,需解質押兩次(veYB->YB, ybBTC->wBTC),才能取回本金與收益。

若要完整獲得 veYB 投票權,等同進入賄賂機制,恭喜你,需鎖倉四年;否則投票權及收益將隨質押期逐步遞減。到底值不值得用四年鎖倉期換來 YB 與 BTC 流動性,取決於個人判斷。

前述已談,無償損失屬記帳損失,只要不撤出流動性就是浮虧;如今 YB 消除計劃、本質也是“記帳收益”,給你持有錨定收益浮盈的感覺,同時培養自家經濟系統。

你想用 500U 槓桿撬動 1000U 手續費收益,YB 則想「鎖定」你的 BTC,將自己的 YB 賣給你。

多方協作迎向增長飛輪

獲利大時代,有夢快來。

基於 Curve,運用 crvUSD,不僅能強化 $CRV,同時開啟 Yield Basis 協議與代幣 $YB。但 YB 四年後真的能保值增值嗎?恐怕未必……

Yield Basis 複雜經濟機制之外,核心仍是 crvUSD 市場擴張之路。

Llama Lend 實際上是 Curve 的一部分,但 Curve 創辦人竟然提案增發 6000 萬美元 crvUSD,供應 YB 初始流動性,著實大膽。

圖片說明:YB 未動,crvUSD 先發

圖片來源:@ newmichwill

YB 會依計劃回饋 Curve 和 $veCRV 持有人,但核心問題仍在於 YB Token 的定價與升值,crvUSD 本質上仍是 U,那 YB 真能成為增值資產嗎?

更別提若再發生一回 ReSupply 事件,將直接衝擊 Curve 本體。

因此本文不討論 YB 與 Curve 間的代幣聯動或分潤規劃,$CRV 前車之鑑仍在,$YB 註定缺乏價值,多談無益。

不過從 Michael 為自家增發辯護的分析,也可看出其奇思妙想,使用戶存入 BTC 以“增發”等值 crvUSD,優勢在於提升 crvUSD 供給量,每一枚 crvUSD 都投入池中賺手續費,這才是真正的交易場景。

但本質上 crvUSD 準備金僅為等值,並非超額抵押,若準備金比例無法提升,提高 crvUSD 直接獲利效果也是途徑之一。記得資金相對收益率嗎?

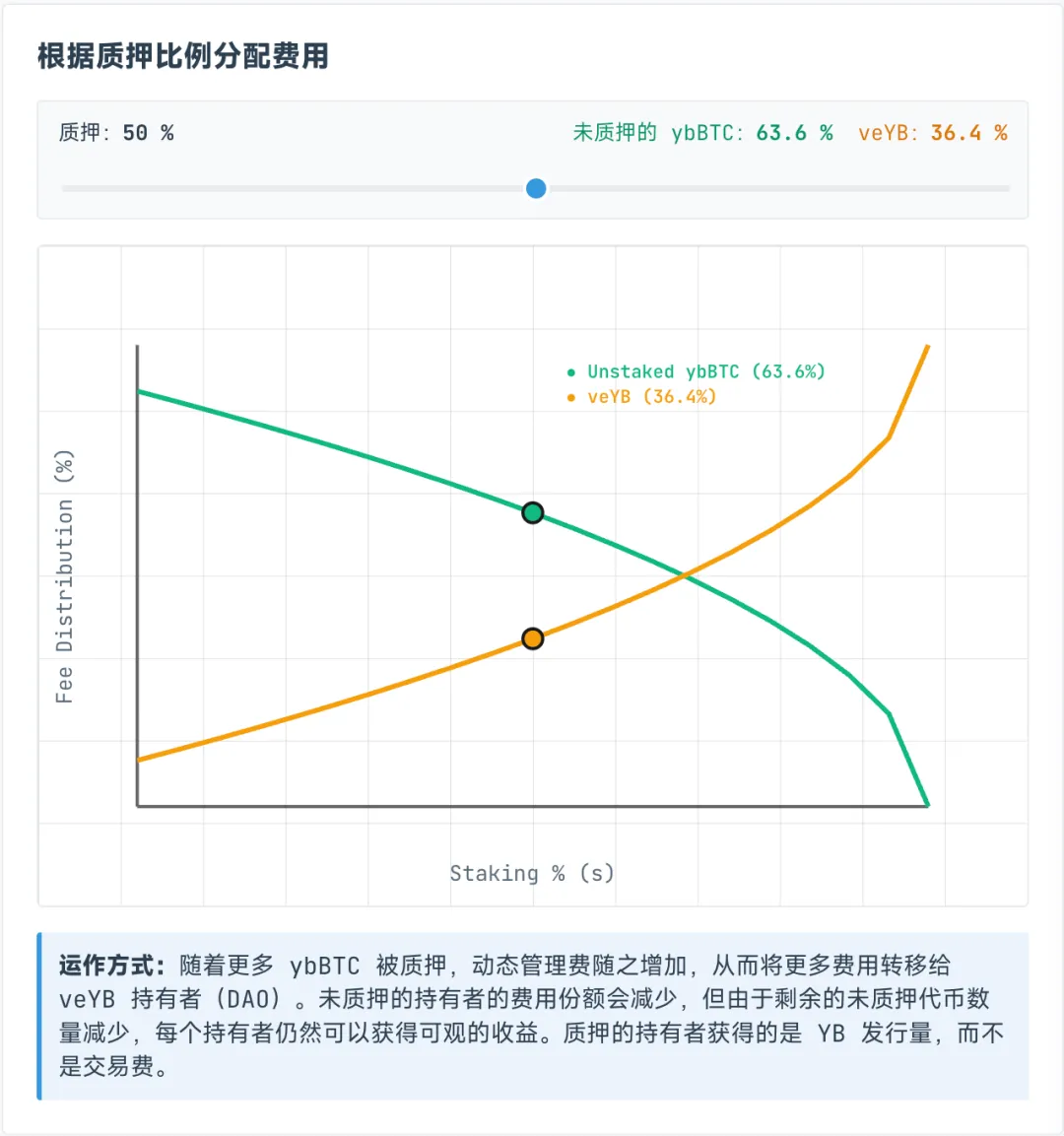

按 Michael 設想,所借 crvUSD 可與現有池高效協同,如 wBTC/crvUSD 將與 crvUSD/USDC 聯動,提升前者交易量,也會帶動後者成長。

crvUSD/USDC 交易對手續費將 50% 分配給 $veCRV 持有人,剩下 50% 歸 LP。

這其實風險極高。前述 Llama Lend 出借給 YB 的 crvUSD 為專池使用,但 crvUSD/USDC 等池無門檻,crvUSD 準備金不足時,若價格波動,容易被套利者收割,接著就是死亡螺旋,crvUSD 爆雷將連帶 YB 和 Llama Lend,最終危及整個 Curve 生態。

務必留意 crvUSD 與 YB 綁定,50% 新發行流動性必須進入 YB 生態,YB 使用 crvUSD 發行雖隔離,但實際運用未隔離,這是最大潛在爆雷點。

圖片說明:Curve 分潤規劃

圖片來源:@ newmichwill

Michael 規劃以 YB Token 25% 發行量賄賂穩定幣池維持深度,幾乎像個笑話,資產安全排序:BTC>crvUSD>CRV>YB,危機時 YB 連自保都做不到,又怎談保護他人?

YB 發行本質就是 crvUSD/BTC 交易對手續費分潤,Luna-UST 也是如此,UST 為 Luna 銷毀量等值鑄造物,雙方互為依存關係,YB Token<>crvUSD 亦然。

甚至更類似。依 Michael 計算,過去六年 BTC/USD 交易量與價格表現,據稱可保障 20% APR,即使熊市也能達 10% 報酬,2021 牛市高點更有 60%,若再賦能 crvUSD 與 scrvUSD,超越 USDe 和 sUSDe 並非妄想。

因數據量龐大,我無法回測驗證,但別忘了,UST 也曾保證 20% 報酬,Anchor+Abracadabra 模型曾運作良久,難道 YB+Curve+crvUSD 會例外?

至少 UST 崩潰前曾瘋狂購入 BTC 作準備金,YB 直接把 BTC 作為槓桿準備,也算極大進步。

忘記等於背叛。

自 Ethena 開始,鏈上項目才真正尋求實質收益,而不再僅停留市夢率。

Ethena 透過 CEX 對沖 ETH 捕捉收益,以 sUSDe 分配獲利,並運用 $ENA 庫存策略維持機構與大戶信心,多方運作才穩住 USDe 十億美元規模。

YB 追求真實交易收入本身沒問題,但套利與借貸性質不同,交易更具即時性,每一枚 crvUSD 都是 YB 與 Curve 共同負債,且抵押物本身也是用戶借來,資金自有比例極低。

crvUSD 發行量目前極少,早期維持成長飛輪及 20% 回報不難,但若規模膨脹,YB 價格漲跌、BTC 價格波動、crvUSD 價值捕捉力下降等,都會帶來顯著拋壓。

美元是無錨貨幣,crvUSD 也即將如此。

不過,DeFi 系統性嵌套風險已被定價反映到整體鏈上,既然大家都有風險,就不叫風險,反倒不參與者要分攤崩盤損失。

結語

世界總會給予每個人發光機會,唯有把握才是真英雄。

傳統金融的 Yield Basis 是美債收益率,鏈上的 Yield Basis 會是 BTC/crvUSD 嗎?

YB 邏輯成立前提是鏈上交易規模夠大,尤其 Curve 交易量龐大,此時消弭無償損失才有意義,類比如下:

- • 發電量即用電量,無靜止“電”,即發即用

- • 交易量即市值,每枚代幣都在流動,隨時買賣

唯有持續且充分交易,BTC 價格才能顯現,crvUSD 價值邏輯才能自洽,從 BTC 借貸中增發,從 BTC 交易中獲益,我對 BTC 長期上漲充滿信心。

BTC 是加密世界的 CMB(Cosmic Microwave Background,宇宙微波背景),自 08 年金融爆炸後,只要人類不以革命或核戰重啟世界秩序,BTC 就會持續上漲,原因不在於 BTC 更受信任,而是人們對美元等法幣通膨抱有信心。

至於 Curve 團隊技術力,我僅有中等信任,Resupply 事件後道德水準存疑,但也難有其他團隊敢於突破現狀,錢總往無奈處流,無償損失只能留給有緣人。

UST 崩潰前曾瘋狂購入 BTC,USDe 準備金波動時轉成 USDC,Sky 更積極擁抱美債,這次也祝 Yield Basis 好運。

聲明:

- 本文轉載自 [佐爺歪脖山],著作權歸原作者 [佐爺歪脖山],如有轉載異議請聯絡 Gate Learn 團隊,團隊將依照流程儘速處理。

- 聲明:本文所表達之見解與意見僅屬作者個人,並不構成任何投資建議。

- 其他語言版本由 Gate Learn 團隊翻譯,非經提及 Gate 不得複制、傳播或抄襲翻譯文章。

相關文章

Yala的深入解釋:以$YU穩定幣為媒介打造模塊化DeFi收益聚合器

USDe是什麼?揭示USDe的多種賺錢方法

USDC和美元的未來