Rapport hebdomadaire sur les options – 3 novembre : La volatilité implicite se replie alors que les stratégies de marché de fin d’année se dessinent

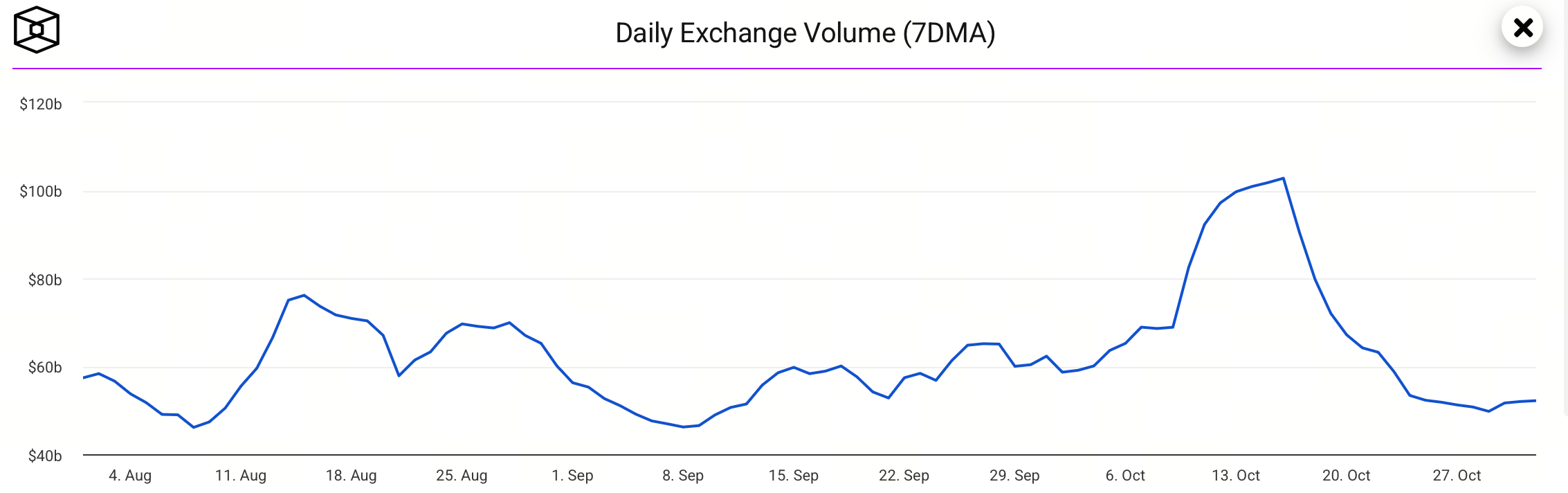

Après deux semaines consécutives de forte baisse, la moyenne mobile sur 7 jours du volume des transactions au comptant sur l’ensemble du marché s’est stabilisée à un niveau historiquement bas.

À la clôture d’octobre, le marché est resté relativement stable mais sans orientation nette. Les investisseurs scrutent désormais de nouveaux signaux, après deux faits majeurs : l’abaissement des taux annoncé fin octobre et l’assouplissement commercial issu du sommet entre les deux principales puissances économiques mondiales. Ces deux éléments ont eu une influence décisive sur l’appétit pour le risque à court terme.

Durant la semaine passée (27 octobre–3 novembre), la poursuite de la fermeture du gouvernement a privé le marché de données économiques clés et réduit la transparence des politiques. En conséquence, la prudence s’est accrue concernant une éventuelle baisse de taux en décembre, la probabilité d’une réduction de 25 points de base tombant d’environ 90 % à près de 67,3 %.

En dépit de ces incertitudes, le volume des transactions a rebondi en octobre, ce qui montre que l’activité du marché ne s’est pas totalement essoufflée.

Concernant les flux de capitaux, les entrées actuelles sont caractérisées par une discipline renforcée et proviennent essentiellement d’investisseurs institutionnels—comme en témoignent les flux nets vers les ETF Bitcoin au comptant depuis le début de l’année, qui soutiennent les fondamentaux de prix tout en révélant une dépendance vis-à-vis des produits leaders (notamment BlackRock). Les sorties nettes à court terme sur certains jours mettent en lumière la fragilité et le risque de concentration des flux. Une diversification future des entrées entre davantage de produits et de gestionnaires renforcerait la résilience du marché.

Les stratégies de trading doivent rester guidées par l’actualité : gérer les positions avec prudence en période d’incertitude, privilégier les stratégies d’options (achat de volatilité, options de vente de protection), ou constituer des positions de manière progressive et fractionnée pour répondre à la fois aux incertitudes sur la liquidité et à l’absence de direction claire du marché.

Résumé du marché des options Bitcoin (BTC)

Performance du BTC spot : Au cours de la semaine écoulée, le Bitcoin a évolué dans un canal baissier entre 108 000 $ et 115 000 $, affichant un schéma de consolidation à haut niveau et de tests de baisse à court terme. Plusieurs tests du support vers 108 000 $ en milieu de semaine ont été absorbés par des achats à court terme, ce qui montre que l’absorption reste saine à court terme. Une forte résistance persiste dans la zone 115 000–120 000 $ ; un dépassement nécessitera des flux de capitaux plus solides ou des facteurs macroéconomiques favorables.

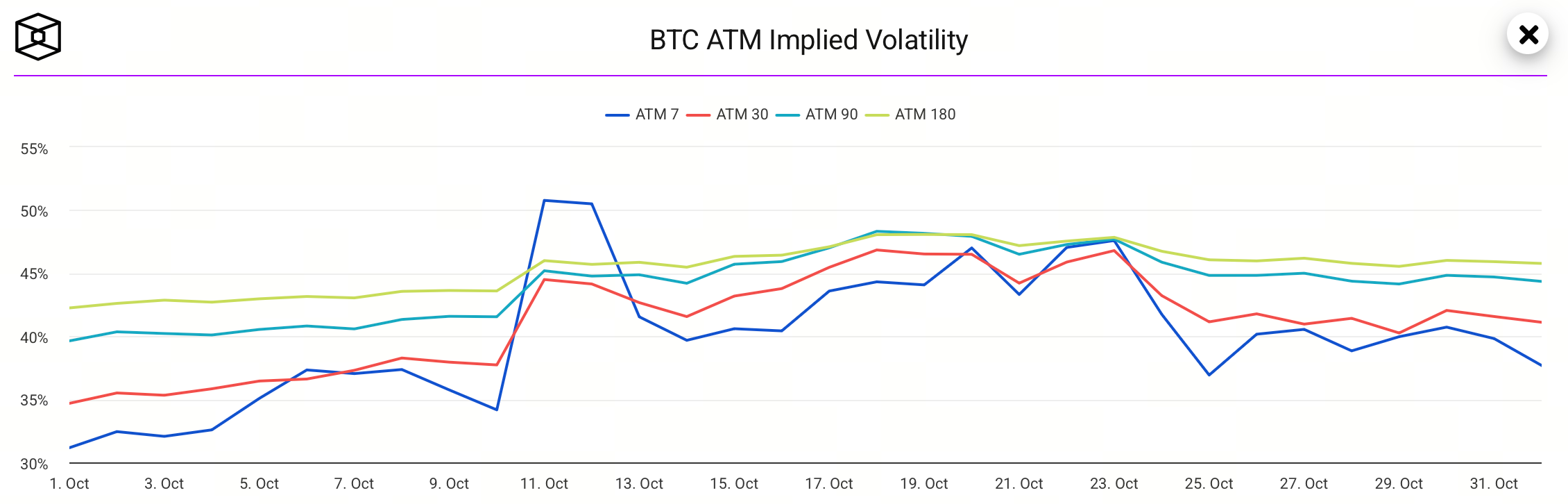

Marché des options : Les données publiques les plus récentes indiquent une volatilité implicite (IV) du BTC à 44,3 %, revenue à la stabilité après un repli depuis les récents sommets, ce qui laisse supposer une convergence de la volatilité des prix à l’avenir.

L’écart entre la IV à court terme et la IV à plus longue échéance s’est normalisé, traduisant une approche plus rationnelle de la volatilité à court terme de la part du marché.

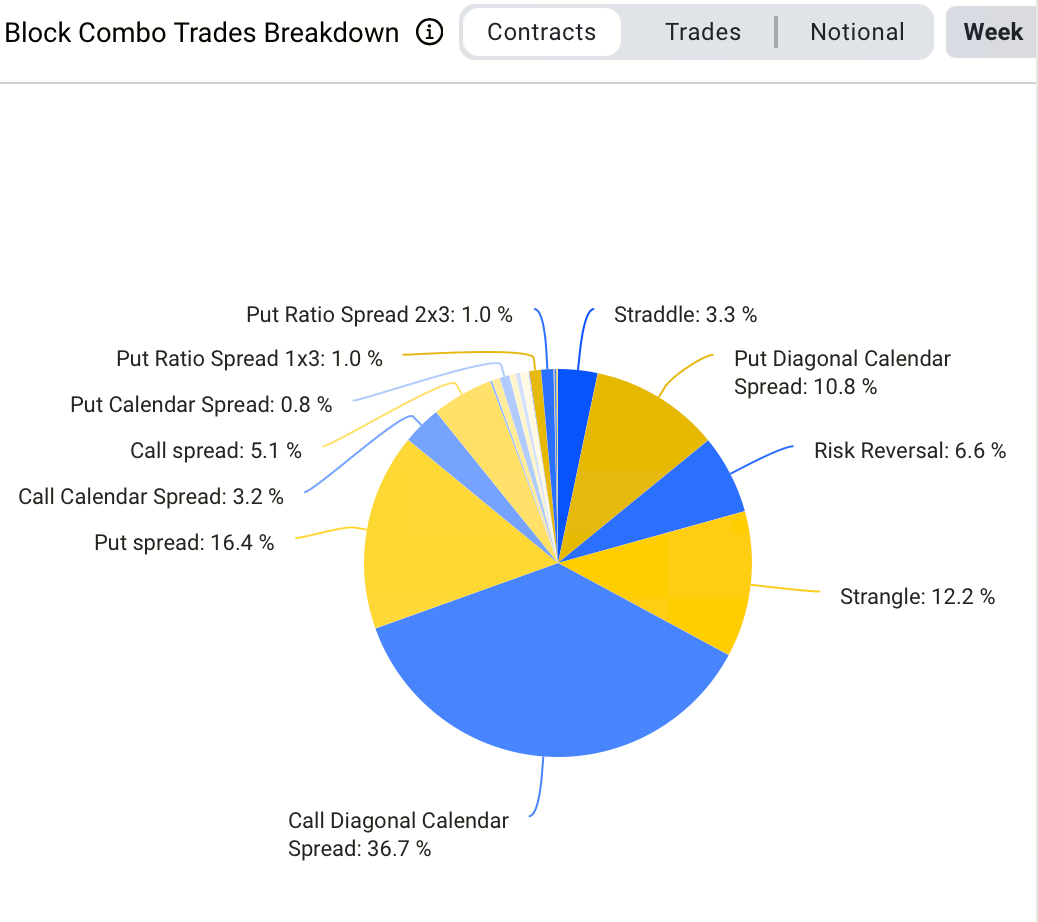

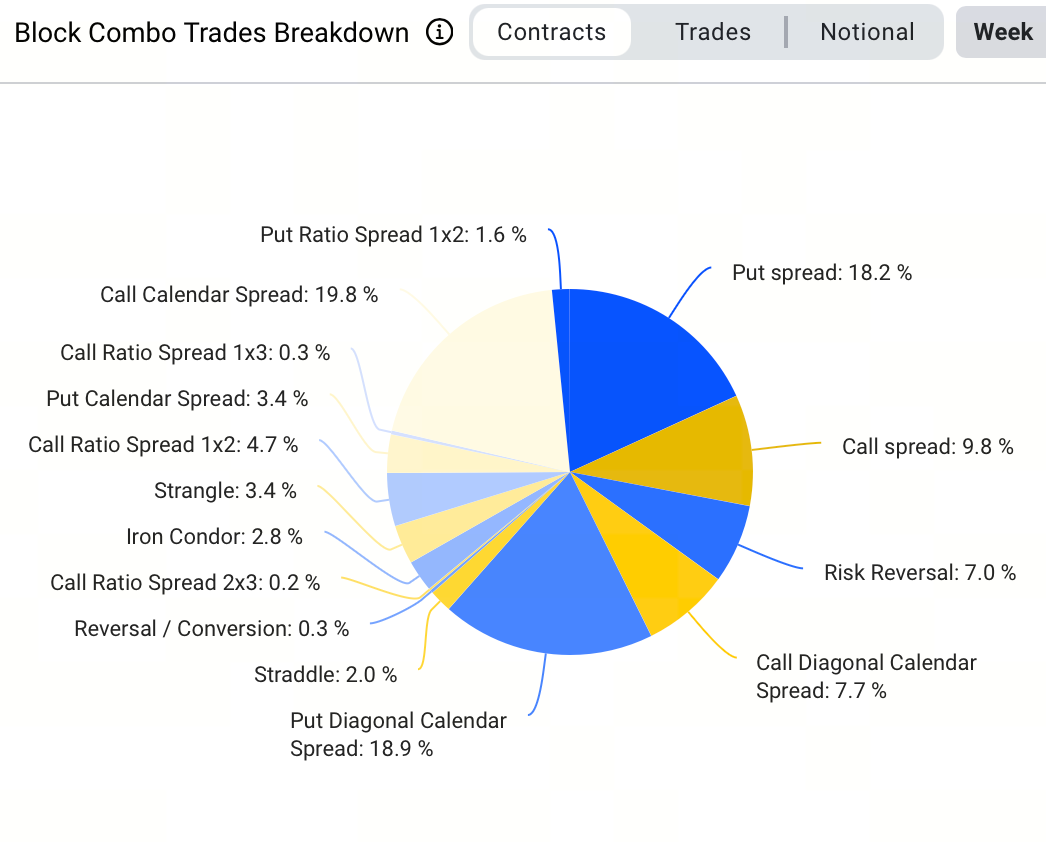

Sur le segment des block trades, la stratégie dominante cette semaine—représentant 36,7 % des opérations—était le spread calendaire haussier. La plus grosse transaction a porté sur 1 300 BTC : achat de BTC-281125-114000-C et vente de BTC-261225-124000-C dans un spread calendaire baissier, pour une prime de 9,2 millions $. Cela traduit une prise de position tactique sur une hausse à court terme tout en vendant la volatilité.

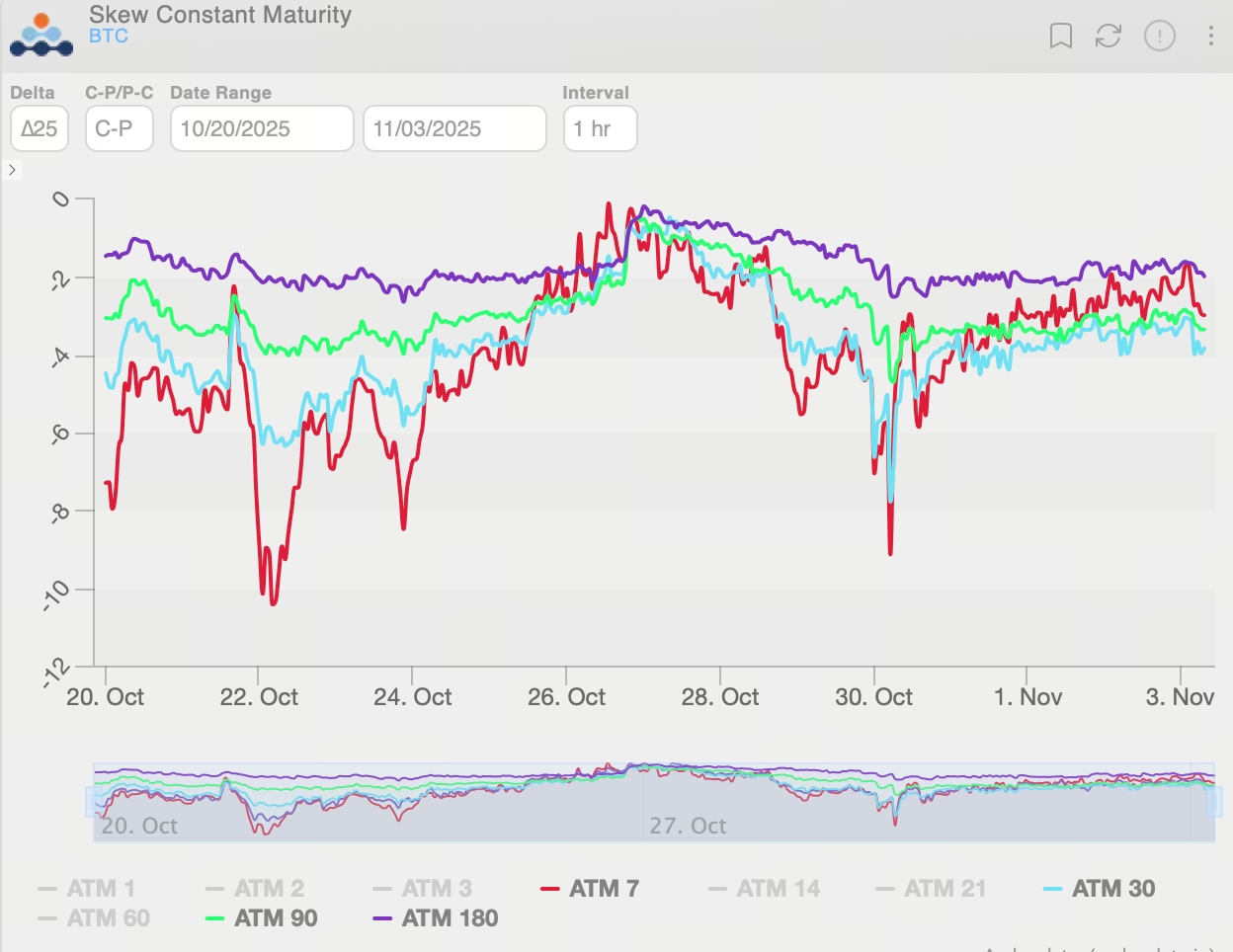

Le biais 25-delta des options BTC est resté négatif toute la semaine, révélant une couverture persistante contre le risque de baisse. La courbe du biais s’est aplatie, signe d’un accroissement de la demande de couvertures baissières à court terme.

En résumé, les options BTC longues échéances restent orientées à la baisse, les investisseurs institutionnels privilégiant la couverture plutôt que les positions longues agressives. Les perspectives de marché demeurent prudentes à moyen et long terme.

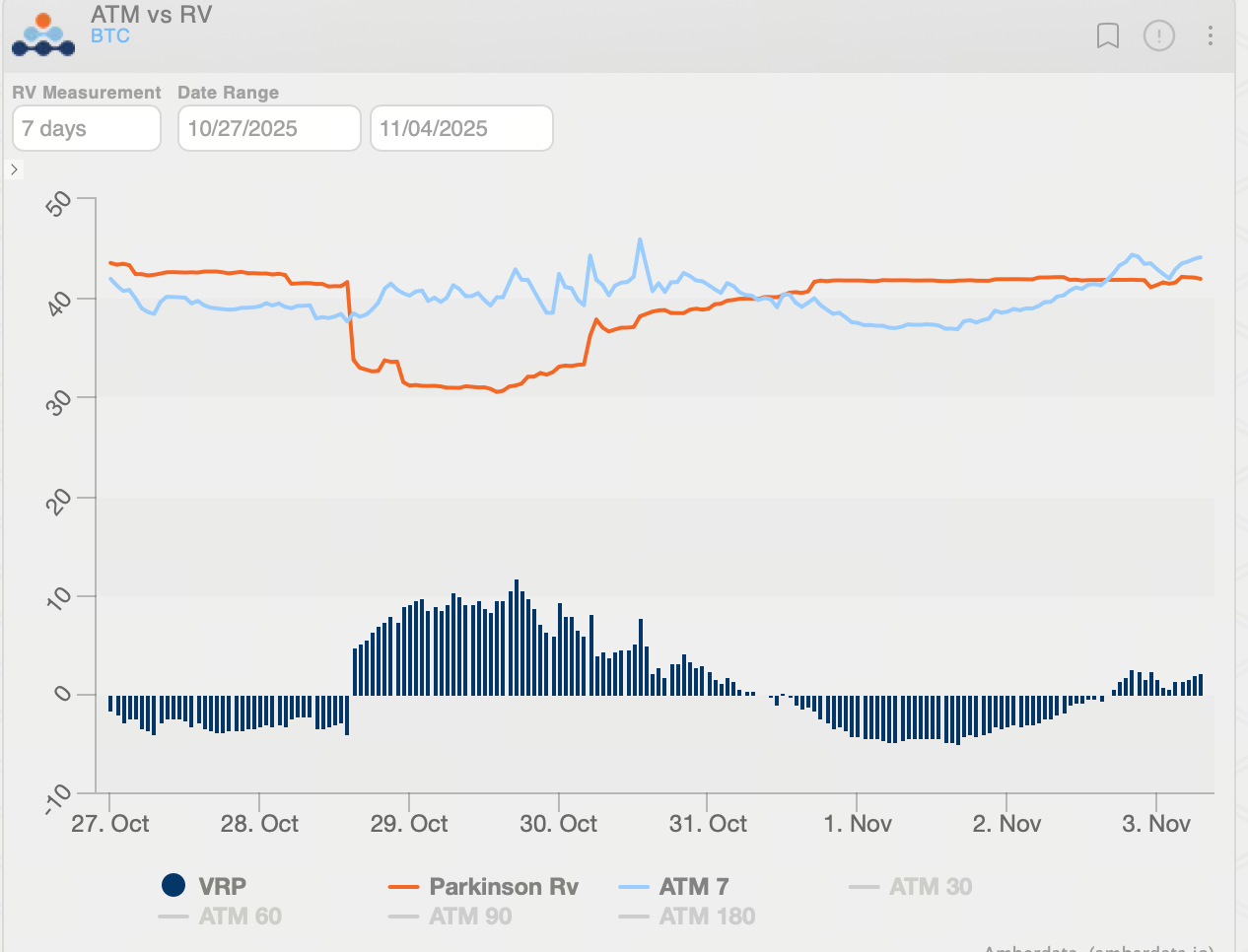

La volatilité réalisée du Bitcoin (BTC) est remontée autour de 40, tandis que le VRP (IV−RV) s’est réduit à 2,18 points de volatilité, contre -7,38 points lors de la panique précédente. Actuellement, la volatilité implicite (IV) reste supérieure à la volatilité réalisée (RV), ce qui se traduit par un VRP positif. Dans ce contexte, le marché anticipe une volatilité future plus élevée, rendant attractives les stratégies vendeuses de volatilité—telles que le straddle vendeur, le spread calendaire vendeur ou d’autres positions vendeuses sur la volatilité (Vega).

Résumé du marché des options Ethereum (ETH)

Pour cette période (27 octobre–3 novembre), l’ETH s’est consolidé dans la fourchette 3 700 $ à 4 250 $. En début de semaine, le cours a approché la résistance à 4 250 $ avant de subir des prises de profit. En milieu de semaine, il a testé le support près de 3 700 $, puis, à l’approche du week-end, l’élan de rebond s’est estompé, dessinant un schéma global de consolidation en range avec tentative de rebond. À court terme, les opérateurs surveilleront la tenue du support à 3 700 $ et la capacité à franchir la zone de résistance 4 250–4 300 $ pour déterminer la direction immédiate.

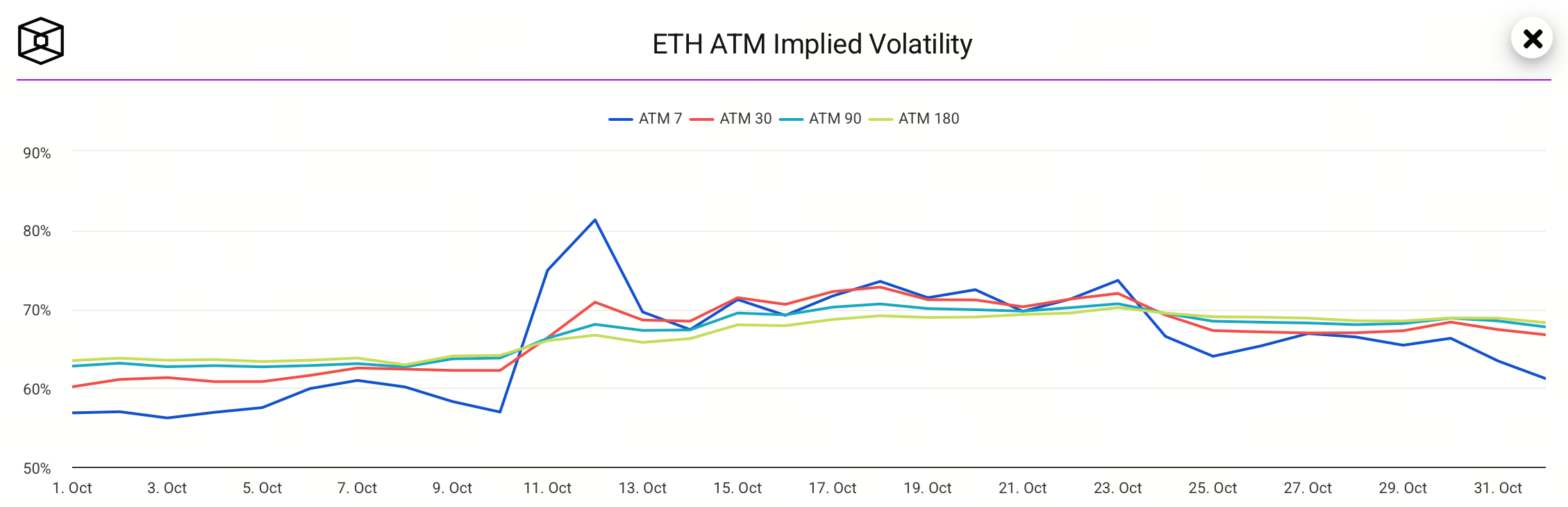

Marché des options : Les dernières données publiques indiquent une volatilité implicite (IV) de l’ETH autour de 69 %, désormais stabilisée après repli des pics précédents, ce qui traduit un apaisement du marché et une baisse des attentes de volatilité extrême à venir.

L’écart entre IV court terme et IV à plus longue échéance s’est normalisé, illustrant une vision plus rationnelle de la volatilité à court terme chez les opérateurs.

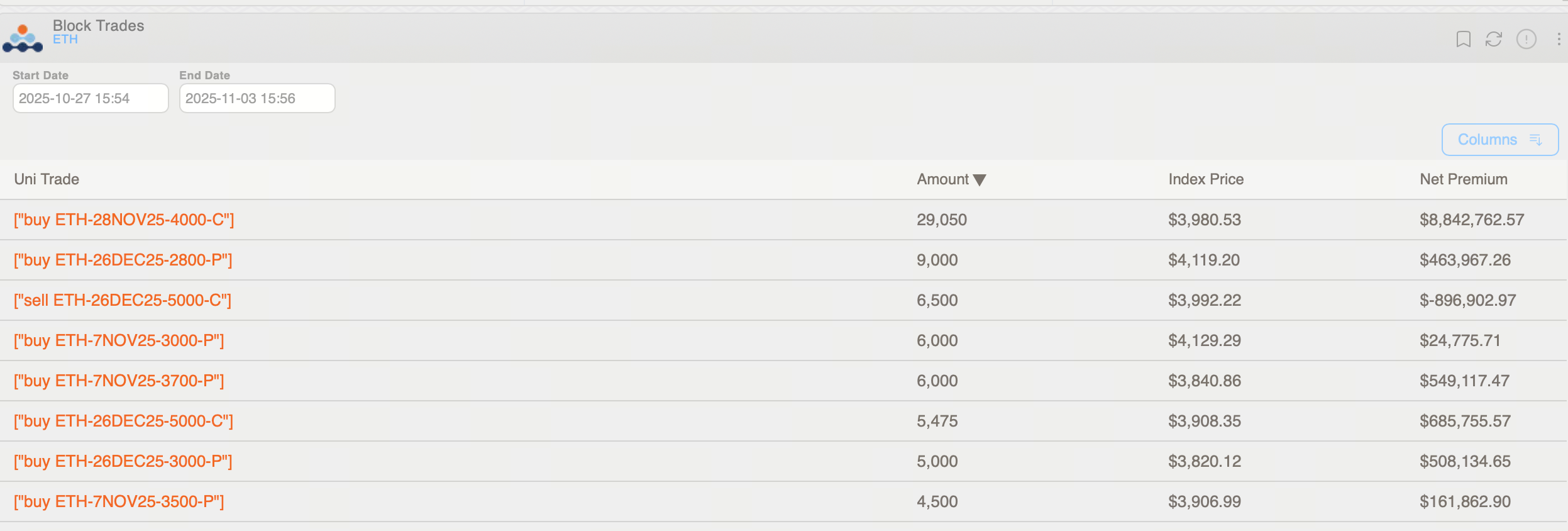

Sur le segment des block trades, la stratégie la plus populaire cette semaine (18,9 % des transactions) était le spread de vente calendaire—confirmant la préférence des investisseurs pour un positionnement baissier long terme à faible coût. La plus grosse opération a consisté à vendre 3 000 ETH d’ETH-071125-3700-P et à acheter ETH-261225-3700-P. Parallèlement, une importante prise de position haussière à court terme a été observée, avec l’achat de 29 000 ETH de contrats ETH-281125-4000-C pour un montant total de primes de 8,84 millions $.

Cette semaine, le biais 25-delta des options ETH s’est brutalement accentué à court terme, traduisant une forte demande de protection à la baisse. À l’approche du week-end, la courbe s’est aplatie avec une légère décrue du sentiment baissier, même si les options de vente à court terme conservent des primes élevées. Sur la semaine, la volatilité implicite des options de vente a dépassé celle des options d'achat d’environ 7 points avant de réduire l’écart à 5 points, ce qui traduit la persistance d’un sentiment baissier, quoique moins marqué.

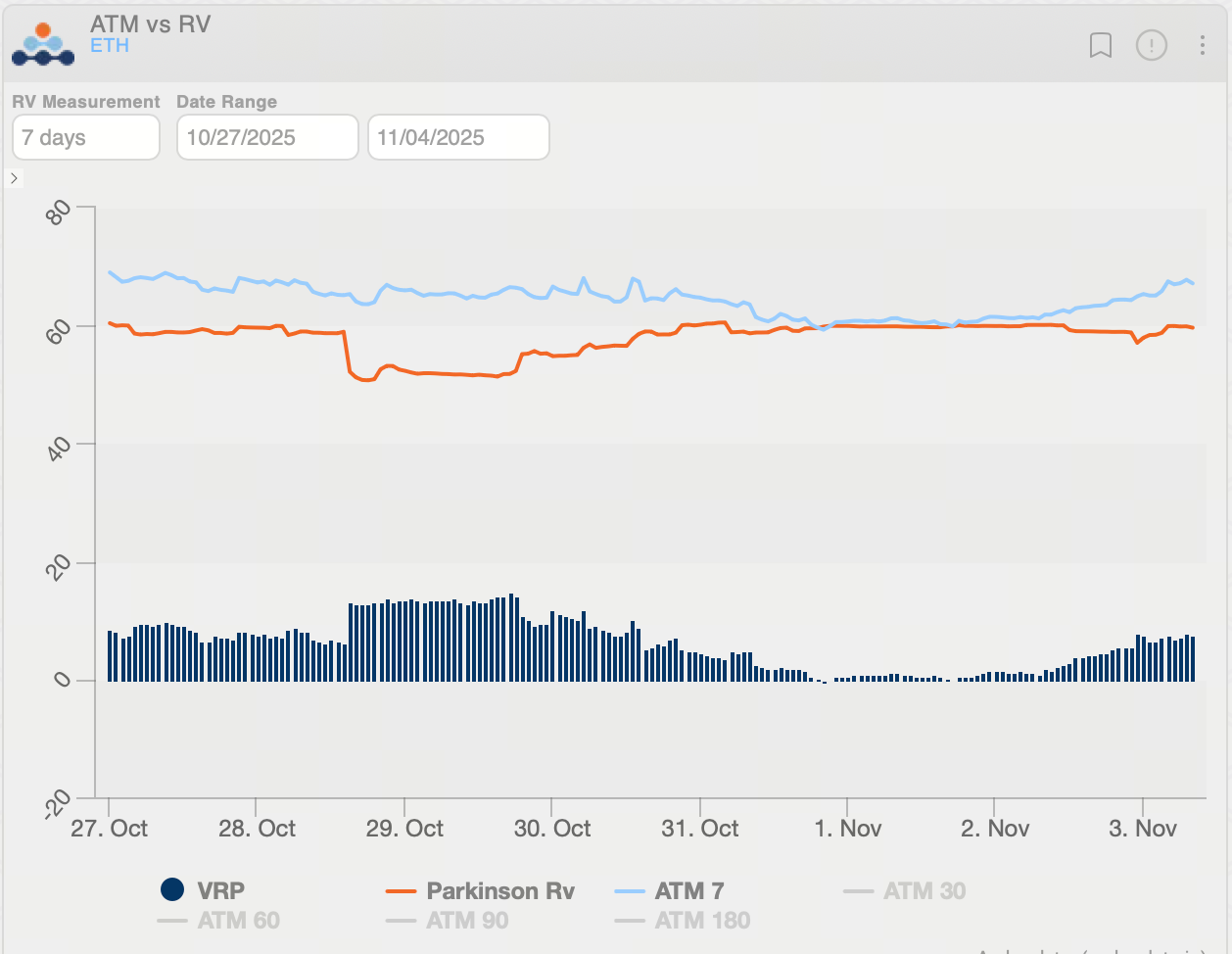

La volatilité réalisée de l’Ethereum (ETH) est revenue autour de 60, tandis que le VRP (IV−RV) a progressé à 7,52 points de volatilité. Cela montre qu’avec une reprise de l’appétit pour le risque, la volatilité implicite à court terme a augmenté. Avec une IV supérieure à la RV, le marché valorise une volatilité future accrue. Dans ce contexte, les stratégies vendeuses de volatilité—comme générer un rendement lié au Theta en vendant des structures d’options ou construire des positions vendeuses sur la volatilité (Vega)—présentent un avantage relatif.

Panorama des événements de politique économique et impact sur le marché

1. Montée du risque de fermeture du gouvernement américain. Au 3 novembre, la fermeture fédérale dure depuis près de 35 jours et devrait pénaliser la croissance du PIB au quatrième trimestre. L’absence de publication de données (emploi, inflation, etc.) entraîne une liquidité incertaine et rend les perspectives de politique économique floues.

2. Attentes de baisse des taux de la Fed en décembre différées. Fin octobre, la Réserve fédérale a abaissé ses taux de 25 points de base à 3,75–4,00 %, tout en précisant qu’aucune nouvelle baisse en décembre n’était “prédéterminée”. La probabilité d’une baisse en décembre est passée de plus de 90 % à environ 70 %. Cela réduit la fenêtre d’amélioration de la liquidité et constitue un obstacle pour les actifs risqués, y compris les cryptomonnaies.

3. Progrès limités mais tangibles dans l’apaisement des tensions commerciales. À l’issue des discussions de Busan, les États-Unis et la Chine ont entamé une phase de désescalade commerciale. Les États-Unis ont allégé certains droits de douane, tandis que la Chine a repris ses importations agricoles et suspendu temporairement les restrictions sur les terres rares—soutenant temporairement le marché. Cependant, les divergences structurelles persistent et la relation reste marquée par un “assouplissement tactique plutôt qu’une résolution de fond”.

4. Les flux de capitaux sur le marché crypto reflètent un regain de prudence. Les anticipations de baisse des taux s’étant affaiblies et l’amélioration de la liquidité n’étant pas au rendez-vous, le Bitcoin et les ETF associés ont récemment affiché des sorties nettes conséquentes (environ 800 millions $ en une semaine), signalant un changement prudent dans la dynamique des capitaux sur les cryptomonnaies et une sensibilité accrue des prix aux flux de capitaux.

Articles Connexes

XRP News Quick Read: Legal Tailwinds Boost XRP to $2.38, ETF Approval on the Horizon

Prix XRP : Pourquoi XRP pourrait connaître une forte augmentation en 2025

Le prix de Cardano (ADA) prêt à exploser

DOGE reste populaire : Prendre une position atteint toujours 2 milliards

Analyse du marché quotidien LUNA/USDT