L'impact des produits à terme ETF sur le marché futur des cryptomonnaies

Cet article explore l'impact des produits à terme ETF sur le marché, en couvrant leurs caractéristiques clés, les points critiques que les investisseurs doivent prendre en compte, les risques potentiels et les tendances de développement futures. Nous analyserons comment les ETF à terme affectent la liquidité du marché et la volatilité des prix, les frais, les coûts de report, et les facteurs réglementaires dont les investisseurs doivent être conscients lorsqu'ils participent, ainsi que le rôle qu'ils peuvent jouer dans l'investissement institutionnel, la maturité du marché et les changements dans l'environnement réglementaire.Introduction

Ces dernières années, avec le développement rapide du marché des cryptomonnaies, les instruments financiers traditionnels se sont progressivement intégrés dans ce domaine émergent, avec le lancement des fonds négociés en bourse (ETF) et de leurs dérivés, les produits à terme, étant particulièrement remarquable. En novembre 2024, le produit à terme iShares Bitcoin Trust (IBIT) de BlackRock a officiellement été lancé. Cet événement a non seulement marqué une intégration plus poussée des cryptomonnaies dans le système financier traditionnel, mais a également joué un rôle crucial dans la poussée des prix du Bitcoin vers de nouveaux sommets historiques à la fin de novembre 2024.

Cet article analysera l'impact des produits à terme ETF sur les prix du Bitcoin et le marché des cryptomonnaies futur d'un point de vue du trading à terme, et explorera leur signification potentielle à long terme en les comparant aux produits à terme d'autres actifs.

Histoire des ETF sur contrats à terme de cryptomonnaie

Premières explorations (2013-2017) : Les dérivés de crypto sont apparus à partir de zéro, avec des contrats à terme posant les bases, sous l'impulsion de la réglementation de la CFTC.

Percée des ETF sur contrats à terme (2018-2021) : La SEC a progressivement accepté les ETF basés sur contrats à terme, augmentant la participation des institutions.

Spot et Diversification (2022-2024) : L'approbation des ETF spot a marqué la maturité progressive du marché, avec les ETF Ethereum élargissant le paysage des produits dérivés.

Contrats à terme sur ETF de cryptomonnaies grand public

Au 27 mars 2025, les principaux produits à terme d'ETF de cryptomonnaie sont principalement axés sur Bitcoin et Ethereum.

Ces produits sont généralement lancés par des sociétés de gestion d'actifs bien connues et négociés sur des bourses réglementées, telles que le Chicago Mercantile Exchange (CME). Ci-dessous, vous trouverez certains des produits à terme d'ETF de cryptomonnaie grand public actuels, mettant en avant leurs caractéristiques et les institutions émettrices :

Fonctionnalités du produit

1. ETF Stratégie Bitcoin ProShares (BITO)

Premier ETF sur contrats à terme Bitcoin : BITO est le premier ETF sur contrats à terme Bitcoin approuvé sur le marché américain. Il offre une exposition aux contrats à terme Bitcoin plutôt que de détenir directement du Bitcoin.

Basé sur les contrats à terme Bitcoin de CME : Cet ETF investit dans des contrats à terme Bitcoin sur le Chicago Mercantile Exchange (CME) et utilise un règlement en espèces.

Réglementé par la SEC : Contrairement aux investissements directs dans Bitcoin, BITO est un ETF réglementé par la SEC, ce qui le rend adapté aux comptes d'investissement traditionnels, tels que les comptes de retraite (401k/IRA).

Haute liquidité : En tant que l'un des ETF sur contrats à terme de cryptomonnaie les plus activement échangés, BITO offre une liquidité de marché élevée.

Frais plus élevés: Les frais de gestion s'élèvent à 0,95 %, ce qui représente un désavantage en termes de coûts par rapport aux ETF Bitcoin au comptant.

Source : https://www.proshares.com/our-etfs/strategic/bito

2. Futures du Fonds iShares Bitcoin Trust (Futures IBIT)

ETF sur contrats à terme Bitcoin de BlackRock : Émis par BlackRock, la plus grande société de gestion d'actifs au monde, il bénéficie d'une forte notoriété de marque et de la confiance institutionnelle.

Investit dans les contrats à terme sur le bitcoin du CME : L’ETF détient des contrats à terme sur le bitcoin cotés au Chicago Mercantile Exchange (CME) plutôt que de détenir directement des bitcoins. Il utilise le règlement en espèces pour éviter la garde de bitcoins et les risques réglementaires.

Réglementé par la SEC, Haute Conformité : En tant que produit financier réglementé par la Securities and Exchange Commission (SEC) des États-Unis, il convient aux comptes d'investissement institutionnels et conformes (par exemple, 401k/IRA).

Liquidité élevée, adaptée aux institutions: En raison de l'influence importante de BlackRock sur le marché, cet ETF devrait bénéficier d'une liquidité élevée, le rendant adapté aux transactions institutionnelles à grande échelle.

Le trading d'options sera lancé en novembre 2024 : cela renforcera encore la liquidité du marché et offrira aux investisseurs plus d'options de stratégie de trading.

Frais de gestion inférieurs : Le ratio des dépenses devrait être inférieur à 1 %, offrant un avantage de coût par rapport à d'autres ETF sur contrats à terme Bitcoin.

Source :https://www.ishares.com/us/products/333011/ishares-bitcoin-trust-ETF

3. ProShares Ether Strategy ETF (EETH)

Basé sur les contrats à terme Ethereum de la CME: EETH investit principalement dans des contrats à terme Ethereum répertoriés sur le Chicago Mercantile Exchange (CME), plutôt que de détenir directement ETH spot. Il utilise un modèle de règlement en espèces pour éviter les risques de conformité associés à la détention directe d'actifs cryptographiques.

Émis par ProShares: Émis par ProShares, l'un des plus grands fournisseurs d'ETF à effet de levier et inversés au niveau mondial, qui a également lancé le premier ETF sur contrats à terme Bitcoin (BITO) au monde. ProShares possède une vaste expérience dans les ETF sur contrats à terme cryptographiques.

Réglementé par la SEC, Haute Conformité: En tant qu'ETF à terme sur Ethereum approuvé par la Securities and Exchange Commission (SEC) des États-Unis, EETH est adapté aux comptes d'investissement institutionnels et conformes (par exemple, 401k/IRA).

Lancé le 2 octobre 2023 : l'EETH a officiellement commencé à être négocié sur le marché américain le 2 octobre 2023, en tant que l'un des premiers ETF sur contrats à terme Ethereum.

Le ratio des frais de gestion de l'EETH est de 0,95 %, identique à celui de l'ETF sur contrats à terme Bitcoin de ProShares (BITO), légèrement supérieur à certains concurrents (par exemple, l'EFUT de VanEck à 0,66 %).

Source: https://www.proshares.com/our-etfs/strategic/eeth

4. ETF Stratégique Ethereum VanEck (EFUT)

Basé sur les contrats à terme Ethereum de CME : EFUT investit dans des contrats à terme Ethereum sur le Chicago Mercantile Exchange (CME), plutôt que de détenir directement des espèces Ethereum. Il utilise un modèle de règlement en espèces pour éviter les problèmes de conformité et les risques de garde associés à la détention directe d'actifs cryptographiques.

Structure C-Corp et optimisation fiscale: EFUT utilise une structure C-Corp, qui offre des avantages d'optimisation fiscale dans les investissements aux États-Unis. Cette structure aide à éviter certains fardeaux fiscaux pour le fonds, améliorant les rendements nets pour les investisseurs, en particulier ceux axés sur la planification fiscale.

Réglementé par la SEC, Haute Conformité: En tant qu'ETF sur contrats à terme approuvé par la SEC, EFUT garantit une conformité élevée et convient aussi bien aux investisseurs institutionnels qu'aux investisseurs individuels. L'ETF offre une exposition légale au marché de l'Ethereum via des marchés à terme réglementés.

Frais de gestion inférieurs de 0,66 % : Comparé à d'autres ETF de contrats à terme sur cryptomonnaies sur le marché, EFUT propose un ratio de frais de gestion plus bas de 0,66 %, le rendant plus attractif pour les investisseurs. Il a un avantage de coût par rapport à l'ETF ProShares Ether Strategy (EETH), qui facture 0,95 %.

Source: https://www.vaneck.com/us/fr/investments/ethereum-etf-ethv/overview/

5. ETF de Stratégie de Poids Égal Bitcoin et Ether de Bitwise

Exposition Diversifiée, Allocation Équivalente en Poids : L'ETF Stratégie Bitwise Bitcoin et Ether Equal Weight investit dans Bitcoin (BTC) et Ethereum (ETH), en employant une stratégie équivalente en poids ou basée sur la capitalisation boursière. Cet ETF offre une exposition diversifiée à ces deux principales cryptomonnaies, permettant aux investisseurs de bénéficier de la performance du marché à la fois de Bitcoin et d'Ethereum.

Basé sur les contrats à terme du CME : L'ETF investit dans les contrats à terme sur Bitcoin et Ethereum sur le CME, plutôt que de détenir directement des actifs cryptos. Le règlement en espèces réduit les risques de conformité associés à la garde et à la réglementation des cryptos.

Taille d'actif plus petite (AUM) : Comparé à certains ETF de cryptomonnaie plus importants, l'ETF Bitwise Bitcoin et Ether Equal Weight Strategy a une taille d'actif plus petite, généralement dans les dizaines de millions de dollars. Cette petite taille peut entraîner une volatilité et un risque plus élevés, mais elle offre également des opportunités de rendement potentiellement élevé pour les investisseurs.

Frais de gestion : Le ratio des frais de gestion de l'ETF varie de 0,85 % à 1 %, ce qui est modéré et inférieur à celui de certains ETF sur les contrats à terme de cryptomonnaies plus coûteux, tels que le Valkyrie Bitcoin and Ether Strategy ETF à 1,24 %. Il convient aux investisseurs recherchant une exposition diversifiée et rentable aux cryptomonnaies.

Source: https://btopetf.com/

6. ETF Stratégie Bitcoin et Ether Valkyrie (BTF)

Allocation flexible de Bitcoin et d'Ethereum : L'ETF Valkyrie Bitcoin and Ether Strategy (BTF) investit dans des contrats à terme Bitcoin (BTC) et Ethereum (ETH).

Contrairement à d'autres ETF, BTF utilise une stratégie d'allocation dynamique, lui permettant d'ajuster la proportion de Bitcoin et d'Ethereum en fonction des tendances du marché, offrant une allocation d'actifs flexible.

Basé sur les contrats à terme du CME : L'ETF investit dans des contrats à terme sur Bitcoin et Ethereum sur le CME, plutôt que de détenir directement des actifs cryptographiques sur place. Il utilise un règlement en espèces, ce qui aide à réduire les risques de garde et les problèmes de conformité.

La taille de l'actif (AUM) : la taille de l'actif du BTF varie de quelques dizaines de millions à 100 millions de dollars US, ce qui est relativement petit mais offre une option diversifiée pour les investisseurs recherchant une allocation flexible. Comparé aux ETF de cryptomonnaie plus importants, le BTF offre plus d'avantages en termes d'allocation flexible.

Taux de frais de gestion de 1,24 % : Le taux de frais de gestion du BTF est de 1,24 %, ce qui est plus élevé que celui des autres ETF de cryptomonnaie sur le marché. Malgré des frais plus élevés, sa stratégie d'allocation flexible et ses avantages en matière d'ajustement de portefeuille peuvent attirer les investisseurs à la recherche d'une allocation d'actifs dynamique.

Source : https://www.nasdaq.com/market-activity/etf/btf

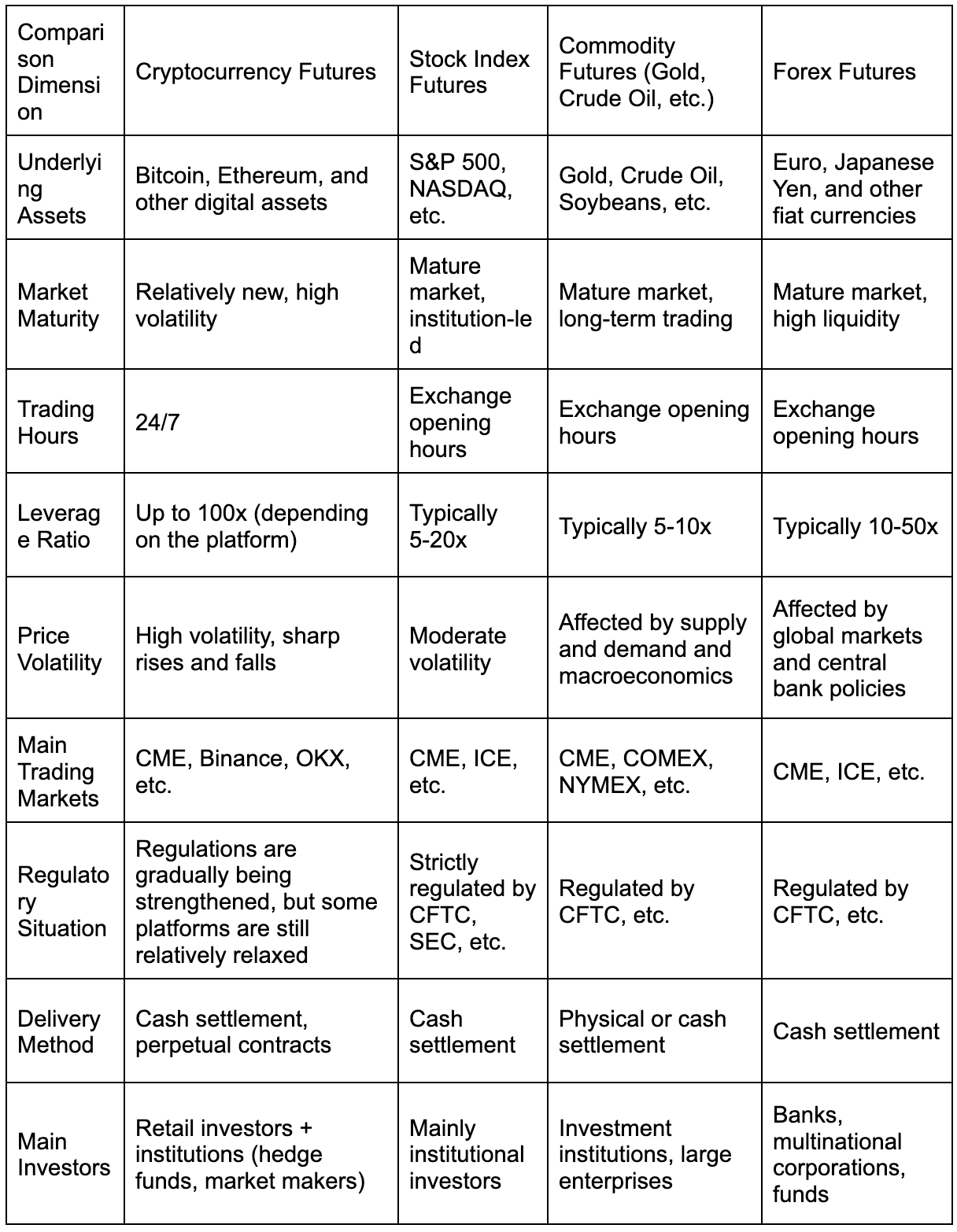

Comparaison avec d'autres produits à terme d'actifs

Pour mieux comprendre l'impact des produits à terme ETF sur le marché des cryptomonnaies, nous pouvons examiner la performance d'autres classes d'actifs après l'introduction de contrats à terme, comme l'or et le pétrole.

1. Expérience des contrats à terme sur l'or

Les contrats à terme sur l'or ont été introduits aux États-Unis en 1974 et sont devenus par la suite une partie cruciale du marché mondial de l'or. Des études ont montré que l'introduction des contrats à terme sur l'or a significativement réduit la volatilité sur le marché au comptant et renforcé la transparence des prix.

De même, le lancement des contrats à terme IBIT pourrait avoir des effets similaires sur le marché du bitcoin, en attirant des fonds institutionnels et en améliorant la découverte des prix, réduisant progressivement l’étiquette de « forte volatilité » du bitcoin. Cependant, contrairement à l’or, le bitcoin a une offre fixe et n’a pas de valeur d’usage physique, de sorte que son prix dépend davantage du sentiment du marché. Par conséquent, l’impact des contrats à terme pourrait pencher davantage en faveur d’une amplification à court terme plutôt que d’une stabilité à long terme.

Source: https://etfdb.com/etfs/commodity/or/

2. Leçons des contrats à terme sur le pétrole

Le développement du marché des contrats à terme sur le pétrole révèle un autre aspect du trading avec effet de levier. Après le lancement des contrats à terme sur le pétrole WTI en 1983, la liquidité du marché s'est considérablement améliorée, mais la participation des fonds spéculatifs a également intensifié la volatilité des prix.

Par exemple, la forte hausse et la chute des prix du pétrole en 2008 étaient en partie dues à l'effet de levier excessif sur le marché des contrats à terme. Pour le Bitcoin, la nature à effet de levier des contrats à terme IBIT pourrait entraîner des hausses de prix rapides lors d'un futur marché haussier, mais pourrait également déclencher une série de liquidations sur un marché baissier, amplifiant les risques du marché.

Source: https://futures.tradingcharts.com/historical/CO/1983/3/barchart.html

3. Unicité des Cryptomonnaies

Par rapport aux actifs traditionnels, la structure des participants du marché Bitcoin est plus décentralisée, avec une proportion plus élevée d’investisseurs particuliers. Bien que le lancement des contrats à terme IBIT ait suscité la participation des institutions, le sentiment des détaillants peut encore influencer les prix des contrats à terme sur le marché au comptant. Cette interaction bidirectionnelle rend l’impact des contrats à terme sur le bitcoin plus complexe, présentant potentiellement une volatilité à court terme plus forte que celle de l’or ou du pétrole.

Impact des contrats à terme d'ETF sur le marché futur

Les produits à terme ETF (tels que les ETF Bitcoin et Ethereum) auront un impact multidimensionnel sur le marché futur, affectant les mécanismes de prix, les structures de marché, le comportement des investisseurs et l'environnement réglementaire. Sur la base des tendances actuelles et des développements potentiels, l'analyse suivante explore les effets à court, moyen et long terme sur le marché futur des cryptomonnaies.

Impact à court terme (1-2 ans)

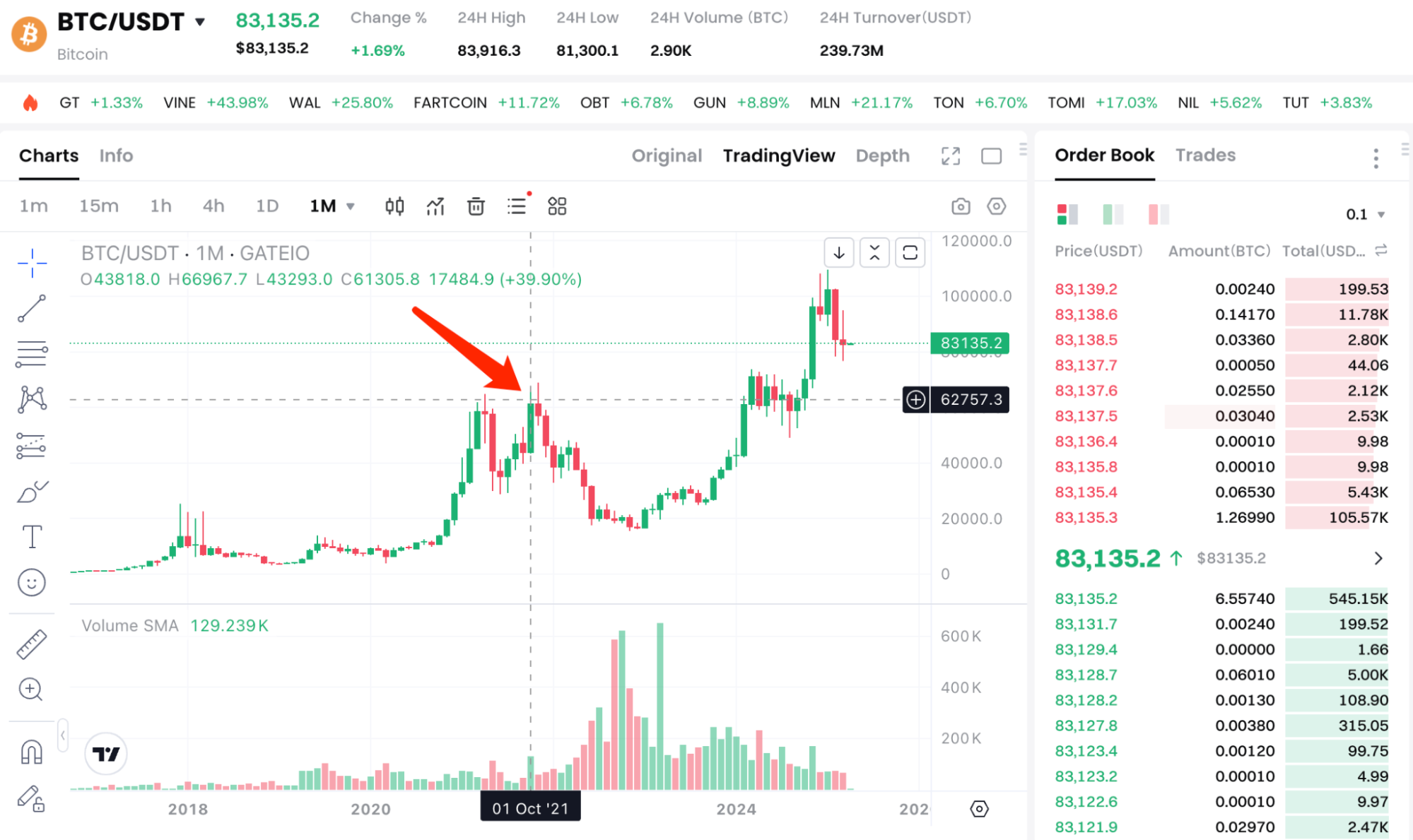

1. Volatilité des prix amplifiée

La nature à effet de levier des contrats à terme sur ETF (par exemple, un effet de levier de 10x) et le capital spéculatif amplifieront la volatilité des prix. Par exemple, après le lancement de BITO en 2021, le Bitcoin a connu une augmentation à court terme de plus de 20 %, suivie d'une correction due aux liquidations. Les produits futurs (comme les IBIT Futures) peuvent aggraver cet effet, particulièrement pendant les premières étapes d'un marché haussier ou des événements clés (comme des nouvelles réglementaires favorables).

Source :https://www.Gate.com/trade/BTC_USDT

2. Liquidité accrue

Les ETF sur contrats à terme attirent à la fois des capitaux institutionnels et de détail, augmentant le volume des échanges sur le marché. Par exemple, le volume des échanges quotidiens de BITO dépasse 100 millions de dollars, améliorant considérablement la liquidité des contrats à terme Bitcoin du CME. À court terme, cela améliorera l'efficacité du marché mais pourrait également augmenter la volatilité en raison du trading spéculatif.

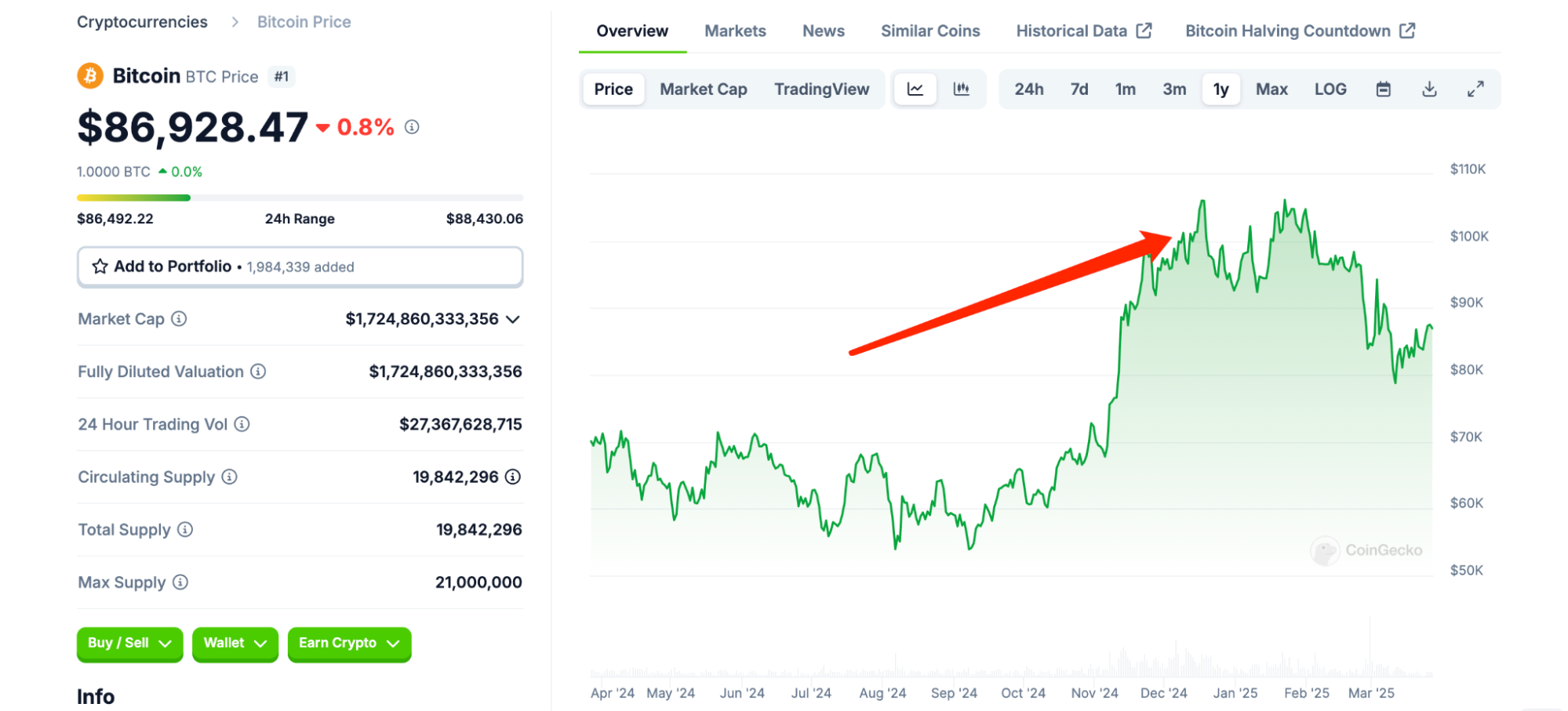

3. Le sentiment spéculatif domine

Les instruments à effet de levier attirent les spéculateurs à court terme, entraînant un comportement potentiel de "acheter haut, vendre bas". Par exemple, en novembre 2024, le Bitcoin a dépassé les 100 000 $, en partie en raison du sentiment haussier sur le marché des contrats à terme. À court terme, la spéculation dominera les mouvements de prix, augmentant le risque de bulles sur le marché.

Source: https://www.coingecko.com/en/coins/bitcoin

Impact moyen terme (3-5 ans)

1. Maturité du marché et institutionnalisation

Les ETF sur contrats à terme serviront de pont pour attirer les fonds institutionnels. Par exemple, l'IBIT de BlackRock a déjà accumulé plus de 50 milliards de dollars d'actifs, et sa version sur contrats à terme pourrait encore stimuler la participation institutionnelle. À moyen terme, le marché passera d'une domination du commerce de détail à une domination institutionnelle, ce qui entraînera une réduction graduelle de la volatilité, similaire aux actifs traditionnels.

2. Optimisation de la découverte des prix

Le trading d'arbitrage sur les marchés à terme (comme les différences de prix au comptant et à terme) améliorera le mécanisme de découverte des prix. Par exemple, les contrats à terme du CME ont rendu les prix du Bitcoin plus transparents. Dans les 3 à 5 prochaines années, les prix refléteront plus régulièrement l'offre et la demande plutôt que de dépendre uniquement du sentiment du marché.

3. Diversification des produits

Des cas réussis comme BITO encourageront le lancement de plus de dérivés, tels que les ETF à terme Ethereum et Solana ou des produits hybrides comme BTF. À moyen terme, les investisseurs pourront adopter à la fois des stratégies longues et courtes, ce qui conduira à un écosystème de marché plus riche avec des risques diversifiés.

Impact à long terme (5-10 ans et au-delà)

1. Mainstreaming and Legalization

Les ETF sur contrats à terme pousseront davantage les cryptomonnaies dans la finance traditionnelle, tout comme l'adoption généralisée des ETF sur l'or. Si le soutien réglementaire se poursuit, le Bitcoin et l'Ethereum pourraient devenir des actifs standard, et la taille du marché pourrait passer de 2 à 3 billions de dollars actuels à 10 billions de dollars.

2. Stabilisation de la volatilité

À mesure que la profondeur du marché augmente et que la base des participants se diversifie, la volatilité diminuera. Par exemple, la volatilité annualisée du Bitcoin pourrait passer de 50%-80% à 20%-30%, se rapprochant ainsi de la volatilité de l'or ou des matières premières, attirant ainsi un capital conservateur.

3. Effets de concurrence et de substitution

Les ETF en direct (comme le FBTC avec des actifs de plus de 112 milliards de dollars) pourraient progressivement remplacer les ETF à terme en raison de coûts moins élevés. À long terme, les ETF à terme pourraient devenir principalement des outils spéculatifs et de couverture, le marché déplaçant son attention vers les avoirs au comptant.

Ce à quoi les investisseurs doivent prêter attention lorsqu'ils participent

Les investisseurs doivent être conscients de la forte volatilité et des effets de levier lorsqu'ils participent à des ETF sur contrats à terme, car ces facteurs peuvent amplifier le risque. Les ETF sur contrats à terme ont tendance à avoir des frais plus élevés, y compris des frais de gestion et des coûts de roulement, qui peuvent affecter les rendements.

Ils conviennent à la spéculation à court terme ou à la couverture, tandis que les investisseurs à long terme devraient envisager les ETF au comptant. De plus, les investisseurs doivent prêter attention à la liquidité du marché, aux politiques réglementaires et aux facteurs macroéconomiques, et élaborer une stratégie claire pour gérer les risques.

Risques

Alors que les produits à terme ETF (tels que les ETF à terme Bitcoin ou Ethereum) offrent une exposition pratique aux cryptomonnaies, leur structure financière unique et leurs caractéristiques de marché apportent également divers risques. Voici les principaux risques associés aux produits à terme ETF, couvrant les facteurs de marché, opérationnels, structurels et externes :

1. Risque de marché

Haute volatilité : Le marché des cryptomonnaies est lui-même très volatile, et les ETF sur contrats à terme amplifient encore davantage les fluctuations de prix grâce à l'effet de levier. Par exemple, une variation quotidienne de 10 % du Bitcoin pourrait entraîner un changement plus significatif de la valeur liquidative d'un ETF sur contrats à terme.

Speculation-Driven: Les marchés à terme sont susceptibles de sentiments spéculatifs, ce qui peut entraîner des mouvements de prix irrationnels à court terme, se détachant de la valeur fondamentale de l'actif sous-jacent (Bitcoin, Ethereum).

Risque de liquidation : Dans des conditions de marché extrêmes (comme le marché baissier des cryptomonnaies de 2022), les positions à effet de levier peuvent être liquidées de force, entraînant des pertes pour les investisseurs au-delà de leurs attentes.

Exemple concret : Après le lancement de BITO en 2021, le prix du Bitcoin a augmenté, mais la correction ultérieure du marché a entraîné des pertes pour certains investisseurs en raison de la liquidation de l'effet de levier.

2. Risque de roulement

Coûts de roulement : Les ETF à terme doivent rouler les contrats à la période suivante à l'expiration régulièrement. Dans un marché en "contango", où le prix des contrats à terme est plus élevé que le prix au comptant, le roulement implique d'"acheter haut et de vendre bas", ce qui entraîne un coût qui érode les rendements à long terme.

Impact de la backwardation : Dans un marché en "backwardation", où le prix des contrats à terme est inférieur au prix au comptant, le roulement peut apporter des profits supplémentaires, mais cette situation est rare et imprévisible.

Erreur de suivi : En raison des coûts de roulement et de la volatilité du marché, le rendement d'un ETF sur contrats à terme peut s'écarter de la performance du prix au comptant.

Exemple concret : En 2022, BITO a fait face à un coût annuel roulant de 5 % à 10 % dans un marché en contango, entravant significativement les rendements pour les détenteurs à long terme.

3. Risque de levier

Effet de levier : Les contrats à terme comportent intrinsèquement un effet de levier (comme 10x ou plus), permettant à de faibles montants de capital de contrôler des positions importantes. Bien que cela amplifie les gains, les pertes sont également amplifiées pendant les baisses.

Exigences de marge : Si le marché évolue défavorablement, les courtiers peuvent exiger une marge supplémentaire (Appel de marge), et le non-respect de cette exigence pourrait entraîner une liquidation forcée.

Risque systémique : les liquidations à grande échelle sous effet de levier peuvent déclencher une réaction en chaîne, aggravant la baisse du marché.

Exemple concret : En 2021, un effet de levier excessif sur le marché des contrats à terme sur Bitcoin a déclenché des liquidations massives lors de la chute de mai, affectant la performance des ETFs associés.

4. Risque de liquidité

Faible volume de trading : Certains ETF futures (comme les plus petits comme EFUT) peuvent avoir une liquidité plus faible, entraînant des écarts acheteur-vendeur plus importants, des coûts de trading plus élevés ou des difficultés à clôturer rapidement des positions.

Problèmes de profondeur de marché : Dans des conditions de marché extrêmes, même les produits à forte liquidité (tels que BITO) peuvent connaître un glissement en raison d’un carnet d’ordres mince.

Désynchronisation temporelle : les ETF sur contrats à terme se négocient selon les horaires traditionnels de la bourse (et non pas sur le marché crypto 24/7), ce qui peut potentiellement entraîner une absence de réaction aux fluctuations de prix qui se produisent la nuit, affectant ainsi l'efficacité de l'exécution.

Exemple concret : Les petits ETF à terme ont enregistré des volumes d'échange quotidiens inférieurs à 1 million de dollars pendant le retournement du marché de la cryptomonnaie en 2023, entraînant des pertes importantes en raison de spreads entre les offres et les demandes élevés lorsque les investisseurs ont quitté le marché.

5. Risque de frais

Frais de gestion élevés : les ETF sur contrats à terme ont généralement des frais de gestion plus élevés que les ETF au comptant (par exemple, BITO facture 0,95 % contre 0,25 % pour FBTC), ce qui entraîne des coûts de détention à long terme plus élevés.

Coûts cachés : En plus des frais de gestion, des coûts d'enroulement, des commissions de courtage et des écarts contribuent au coût global, en particulier dans le trading à haute fréquence. Volatilité des frais : Certains ETF peuvent ajuster leurs taux de frais en raison de la concurrence sur le marché, mais ils peuvent faire face à une incertitude des taux de frais à court terme.

Exemple concret : les investisseurs de BITO ont découvert en 2022 que le coût combiné (frais de gestion + frais de roulement) dépassait largement les attentes, ce qui a entraîné une baisse des rendements réels en dessous de l'augmentation du prix au comptant du Bitcoin.

Source: https://finimize.com/content/should-you-buy-into-the-worlds-first-bitcoin-etf

6. Risques réglementaires et politiques

Modifications réglementaires : La SEC ou la CFTC des États-Unis peuvent ajuster leurs politiques réglementaires pour les FNB à terme (par exemple, en limitant les ratios d’endettement ou les volumes de négociation), ce qui affecte l’exploitation des produits ou l’accès des investisseurs.

Incertitude fiscale : Dans certaines juridictions, les bénéfices des FNB à terme peuvent être imposés comme des gains en capital à court terme (à un taux plus élevé), et les politiques peuvent changer à tout moment.

Différences internationales : Si le pays de l'investisseur a des restrictions sur les cryptomonnaies ou les dérivés, il peut être confronté à des interdictions de trading ou à des risques de gel d'actifs.

Cas concret : En 2021, la Chine a complètement interdit le trading de cryptomonnaies, empêchant certains investisseurs internationaux de participer au trading de BITO via des comptes locaux.

7. Risques opérationnels et techniques

Risques liés à la gestion des fonds : les gestionnaires d'ETF (comme ProShares, BlackRock) peuvent commettre des erreurs opérationnelles (comme un calendrier de roulement incorrect) qui pourraient avoir un impact sur les performances du fonds.

Défaillances techniques : Des problèmes techniques avec les bourses ou les plates-formes de courtage (comme des pannes de système) peuvent empêcher des opérations de trading rapides, surtout pendant des périodes de forte volatilité.

Risque de contrepartie : Bien que des bourses comme le CME soient réglementées, les contrats à terme comportent toujours un risque de crédit de contrepartie. Si une chambre de compensation rencontre des problèmes, cela pourrait affecter le règlement.

Exemple concret : En 2020, les contrats à terme sur Bitcoin du CME ont connu une brève suspension des échanges en raison de problèmes techniques, impactant la liquidité des ETF associés.

Source :https://www.inc.com/associated-press/trading-is-halted-on-nyse-because-of-technical-outage.html

8. Risques macroéconomiques et externes

Fluctuations des taux d'intérêt : Les hausses de taux de la Réserve fédérale augmentent le coût du capital sur le marché à terme, réduisant l'attrait des actifs à haut risque (comme le Bitcoin), affectant indirectement la performance des ETF.

Sentiment du marché : Les prix des cryptomonnaies sont très sensibles aux événements externes (comme les attaques de pirates informatiques ou les déclarations de célébrités), et les ETF sur contrats à terme peuvent amplifier ces fluctuations.

Pression concurrentielle : Alors que les ETF au comptant (comme IBIT, FBTC) deviennent de plus en plus populaires, les ETF à terme peuvent perdre de leur attrait en raison de désavantages de coûts, entraînant des sorties de capitaux.

Exemple concret : Pendant le cycle de hausse des taux de la Réserve fédérale en 2022, le prix du Bitcoin a été mis sous pression et la valeur nette d'actif de BITO a donc baissé, certains investisseurs se tournant vers des ETF spot moins coûteux.

Perspectives futures

En regardant vers l'avenir, les produits à terme ETF pourraient remodeler le marché des cryptomonnaies de la manière suivante :

1. Adoption généralisée et institutionnalisation

Le succès des contrats à terme IBIT signale que les cryptomonnaies s'intégreront davantage dans le système financier traditionnel. La participation accrue des investisseurs institutionnels approfondira la liquidité du marché et pourrait entraîner des améliorations du cadre réglementaire. Cela attirera plus de capitaux traditionnels dans l'espace crypto, élargissant ainsi la taille du marché.

2. Écosystème de produits diversifié

Les efforts pionniers de BlackRock pourraient encourager d'autres sociétés de gestion d'actifs à lancer des produits similaires. Par exemple, des ETF à terme pour Ethereum, Solana et d'autres cryptomonnaies pourraient être lancés, formant un écosystème diversifié de produits dérivés cryptos. Cette tendance offrira aux investisseurs plus de choix tout en répartissant le risque des actifs individuels.

3. Nouvelle normalité de la volatilité des prix

À court terme, l'effet de levier des produits à terme peut amplifier les fluctuations de prix du Bitcoin, notamment lors de sentiments de marché extrêmes. Cependant, à mesure que la maturité du marché et la diversité des participants augmentent, la volatilité à long terme devrait diminuer progressivement, le Bitcoin pouvant potentiellement s'aligner plus étroitement sur les actifs traditionnels.

Conclusion

Le lancement du produit à terme IBIT de BlackRock est sans aucun doute une étape importante sur le marché des cryptomonnaies. Du point de vue du trading à terme, il a propulsé le Bitcoin vers de nouveaux sommets fin novembre en améliorant la liquidité, en introduisant l'effet de levier et en améliorant la gestion des risques. Comparé au développement des contrats à terme sur des actifs traditionnels tels que l'or et le pétrole, les contrats à terme IBIT démontrent des effets similaires d'approfondissement du marché, tout en présentant un effet d'amplification à court terme plus fort en raison de la nature unique des cryptomonnaies.

À l'avenir, à mesure que les produits à terme d'ETF deviennent plus répandus, on s'attend à ce que le marché des cryptomonnaies entre dans une phase plus mature et diversifiée. Cependant, les investisseurs doivent rester prudents face aux risques doubles du trading à effet de levier et adopter une approche prudente lorsqu'ils s'engagent sur ce marché émergent.

Articles Connexes

Les 10 meilleures entreprises de minage de Bitcoin

Qu'est-ce que le minage BTC ?

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Spot Bitcoin ETFs : Une passerelle vers l'investissement dans les crypto-monnaies pour les entrepreneurs

Les meilleures plateformes de loterie en crypto-monnaie pour 2024